Mario Draghi nie mógł pozwolić sobie na niespełnienie, wybujałych skądinąd, oczekiwań rynku w kwestii kolejnej rundy ekspansji monetarnej. Niemniej jednak, pod przykrywką szeroko zakrojonej stymulacji pieniężnej wdrożono zmianę, która choć sama w sobie nie budzi wielkich kontrowersji, to jednak jej konstrukcja już owszem. Ponadto, nie zabrakło kolejnych wskazówek, tym razem we wzmocnionej tonacji, w kwestii konieczności większego zaangażowania polityki fiskalnej w walce z globalnym spowolnieniem gospodarczym. W dzisiejszej analizie przedstawiam swój punkt widzenia w kwestii zeszłotygodniowej decyzji EBC i tłumaczę, dlaczego moim zdaniem nie jest ona tak bardzo gołębia jak to się może wydawać na pierwszy rzut oka.

Na wstępie przedstawmy poszczególne decyzje, jakie podjęła Rada Prezesów w ubiegły czwartek. Po pierwsze, począwszy od 1 listopada EBC rozpocznie ponownie skup obligacji, których miesięczna skala wynosić ma 20 mld EUR. Program ten ma trwać tak długo jak to będzie konieczne, by wzmocnić efekt obniżki stóp. Jego zakończenie EBC planuje na krótko przed pierwszą podwyżką stóp (w praktyce jest to horyzont bardzo odległy). Warto zauważyć, że EBC nie zdecydował się zmieniać limitów emisji/emitenta, by w ten sposób zwiększyć pulę aktywów dostępnych do kupna. Według szacunków różnych instytucji, przy planowanej skali skupu, EBC będzie mógł kontynuować ten program do 12 miesięcy, potem konieczne będzie podniesienie ww. limitów. Po drugie, obniżeniu uległ koszt finansowania ostatnio wdrożonej transzy TLTRO (EBC zdecydował się usunąć 10-punktową premię, która miała być płacona przez banki ponad średni poziom stopy operacji refinansujących), a także wydłużony został okres trwania pożyczek w ramach tego instrumentu do trzech z dwóch lat.

Ewolucja polskiego eksportu lekiem na zapaść w Niemczech?

Po trzecie, Europejski Bank Centralny wyraźnie zaostrzył retorykę w forward guidance sugerując, że stopy procentowe zostaną na obecnym, bądź niższym poziomie do momentu, kiedy to inflacja zauważalnie zbliży się do celu, który oficjalnie wciąż definiowany jest jako “poniżej, choć blisko 2%” (poprzednio wskazywano połowę 2020 roku jako datę, kiedy może mieć miejsce pierwsza podwyżka). W tym miejscu warto mieć jednak na uwadze fakt, że w lipcu nastąpiła zmiana, w nazwijmy to werbalnym celu inflacyjnym EBC, która to zmiana w mojej ocenie już wtedy istotnie podniosła poprzeczkę dla jakichkolwiek podwyżek stóp. Wreszcie zauważmy, że zrewidowane prognozy wskazują obecnie na inflację rzędu 1,5% w 2021 roku, co w mojej ocenie zamyka jakąkolwiek możliwość do podwyżek w ciągu kolejnych kilku lat, a może i znacznie dłużej jeśli strefa euro pójdzie ścieżką Japonii. Po czwarte, obniżce uległa stopa depozytowa, która została zredukowana o 10 punktów bazowych do poziomu -0,5% (pozostałe stopy zostały utrzymane bez zmian). Wraz z tą obniżką EBC zdecydował się również wdrożyć tzw. system warstwowy dla depozytów (tiering system), by w ten sposób ulżyć bankom w strefie euro, których dochodowość cierpi na skutek ujemnych stóp procentowych (w tym miejscu zachęcam do zapoznania się z wynikami badania pokazującymi dość jednoznacznie, że ujemne stopy odbijają się negatywnie na dochodowości banków).

To właśnie struktura systemu warstwowego w moim (i nie tylko) przekonaniu jest dość kontrowersyjna i w praktyce oznacza, że czwartkowa decyzja EBC wcale nie była taka gołębia. Mianowicie, w opublikowanej nocie wskazano, że instytucje finansowe będą mogły korzystać z dwupoziomowego systemu depozytowego. W systemie tym depozyty o wartości sześciokrotności rezerwy obowiązkowej będą wyjęte spod karnej stopy depozytowej (obecnie -0,5%), zamiast tego zostaną oprocentowane na 0%. Wszystkie środki ponad ten poziom zostaną objęte standardową stopą depozytową. Dlaczego moim zdaniem taki ruch w dużym stopniu neutralizuje “gołębiość” EBC? Obecnie wartość nadpłynności w sektorze bankowym strefy euro to 1,74 biliona euro, zaś średni poziom rezerwy obowiązkowej utrzymywanej w EBC wynosi 131,4 mld euro. Biorąc pod uwagę reguły działania nowego systemu depozytowego okazuje się, że blisko 790 mld euro nadpłynności zostanie objęte zerową stopą procentową (to 45% całości nadpłynności). W mojej opinii tak wysoki próg będzie zniechęcał banki do rozkręcania akcji kredytowej, a część z nich, w których poziom nadpłynności już przekracza ww. limit, może zacząć szukać innych banków z przestrzenią do lokowania w EBC po zerowej stopie. Z drugiej strony warto nadmienić, że mnożnik ten w Szwajcarii, gdzie system warstwowy działa już od dłuższego czasu, wynosi 20, a i tak niektóre banki zaczynają pobierać od klientów (głównie instytucjonalnych) odsetki za deponowanie środków.

Interpretacja rynku była podobna, co sprawiło, że notowania europejskich banków (EuroStoxx Banks) radziły sobie zdecydowanie lepiej od szerokiego rynku (EuroStoxx50) od czasu ubiegłotygodniowego posiedzenia. Ponadto, dalszemu płaszczeniu uległy krzywe rentowności na starym kontynencie. Na koniec tego wątku warto dodać, że nowy system depozytowy zostanie po raz pierwszy zaimplementowany w tzw. kolejnym okresie utrzymania, który zacznie się 30 października i będzie trwał 49 dni. Z kolei EBC zastrzegł, że w każdym nowym takim okresie mnożnik wartości rezerw obowiązkowych, które mogą być wyjęte spod karnej stopy procentowej, może ulec zmianie. W mojej opinii jest spore ryzyko, że w kolejnym okresie utrzymania (począwszy od 18 grudnia) mnożnik ten mógłby zostać obniżony.

Ostatnim punktem godnym uwagi jest kwestia polityki fiskalnej, o której pisałem już wielokrotnie w ostatnim czasie. Choć Mario Draghi, jak i inni bankierzy centralni spoza EBC, od dawna wskazuje na konieczność większego zaangażowania polityki fiskalnej, to jednak słowa wypowiedziane w zeszły czwartek sugerują, iż ustępujący prezes EBC powoli traci cierpliwość. Na konferencji prasowej Włoch powiedział bowiem, że gdyby wcześniej podjęto jakieś kroki pod kątem fiskalnym, skutki uboczne działań polityki monetarnej byłyby obecnie mniej bolesne. Poza tym, na pytanie odnośnie do opcji zwanej helicopter money (innymi słowy wręczanie wprost ludziom pieniędzy) Draghi powiedział, że opcja nie była w ogóle dyskutowana, a jeżeli już, takie działania pozostają w gestii polityki fiskalnej. Na koniec usłyszeliśmy standardowe zachęty, by kraje mające przestrzeń fiskalną nie czekały, a zwiększały swoje wydatki oraz implementowały konieczne reformy, gdyż tylko polityka fiskalna może w długim okresie oddziaływać na wzrost gospodarczy. Trudno się z tym poglądem nie zgodzić.

Tajemnicza odporność Szwajcarii na szoki walutowe

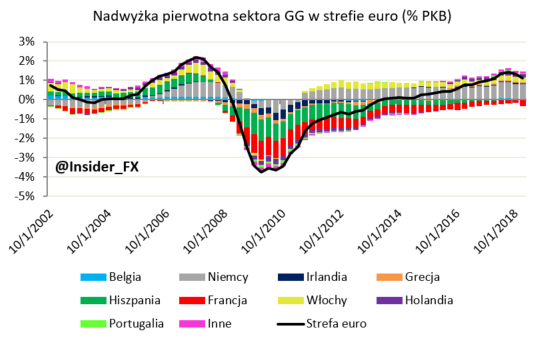

Patrząc na nadwyżkę pierwotną strefy euro zaobserwować można wyraźnie, iż największą przestrzeń do rozkręcenia wydatków mają Niemcy. Przestrzeń taka widoczna jest również we Włoszech i Holandii, jednakże w tym pierwszym państwie apetyt na dalszą stymulacją fiskalną skutecznie będzie ograniczał wysoki poziom długu publicznego. Najmniej przestrzeni dla ekspansji fiskalnej jest obecnie we Francji. W praktyce okazuje się, że Niemcy i Holandia są krajami z największym potencjałem do zwiększania wydatków w strefie euro (w obydwu tych państwach relacja długu do PKB obniżyła się zauważalnie w ciągu ostatnich 4 lat). Tak się również składa, że w obydwu krajach w ostatnim czasie zrobiło się głośniej o takiej możliwości. Mimo wszystko, ciężko jak na razie wyobrazić sobie wspólne działanie państw na poziomie strefy euro w kierunku zwiększenia wydatków publicznych. Wygląda na to, że rząd Niemiec zapomniał, iż impuls fiskalny potrzebuje czasu, by zacząć działać w realnej gospodarce.