Ostatnie tygodnie nie były udane dla amerykańskiego dolara po względem danych makroekonomicznych. Pewna presja podażowa była widoczna również na rynku USDJPY, pomimo ujemnych stóp procentowych utrzymywanych przez BoJ. Z drugiej strony należy pamiętać, że jen mógł ostatnio zyskiwać również z racji politycznych niepewność, których nie brakowało na przestrzeni minionych tygodni.

Niemniej jednak wraz z indeksem zaskoczenia danymi makro dla gospodarki USA znajdującym się na skrajnie niskich poziomach można sądzić, że prawdopodobieństwo pokonywania konsensusów rośnie (choćby z racji tego, że ekonomiści zaczynają oczekiwać słabszych wyników). Ostatnie posiedzenie Rezerwy Federalnej poskutkowało uruchomieniem oczekiwanej przeze nie presji popytowej na dolarze, pomimo fatalnych danych o inflacji, sprzedaży czy produkcji. Nawet indeks zaufania konsumentów Uniwersytetu Michigan, będącym jednym z najjaśniejszych punktów gospodarki, pokazał w miniony piątek pewną słabość.

Szczegółowa analiza USDCAD po komentarzach Banku Kanady

Mimo to FED dostarczył kolejnej podwyżki stóp procentowych, zaś sama Yellen lekceważyła nieco pasmo słabych danych przypisując je czynnikom jednorazowym (w przypadku inflacji). Dane makro z Japonii również nie są jakoś specjalnie zachęcające do kupowania JPY, a jeśli dodamy do tego niską rentowność (nierzadko ujemną przy krótkoterminowych stopach rynkowych) mamy iście zniechęcającą mieszanką do kupowania jenów. Ponadto nie wydaje się, żeby BoJ spieszył się z wychodzeniem ze skrajnie luźnej polityki pieniężnej. Na posiedzeniu w zeszłym tygodniu nie zostały dokonane żadne zmiany.

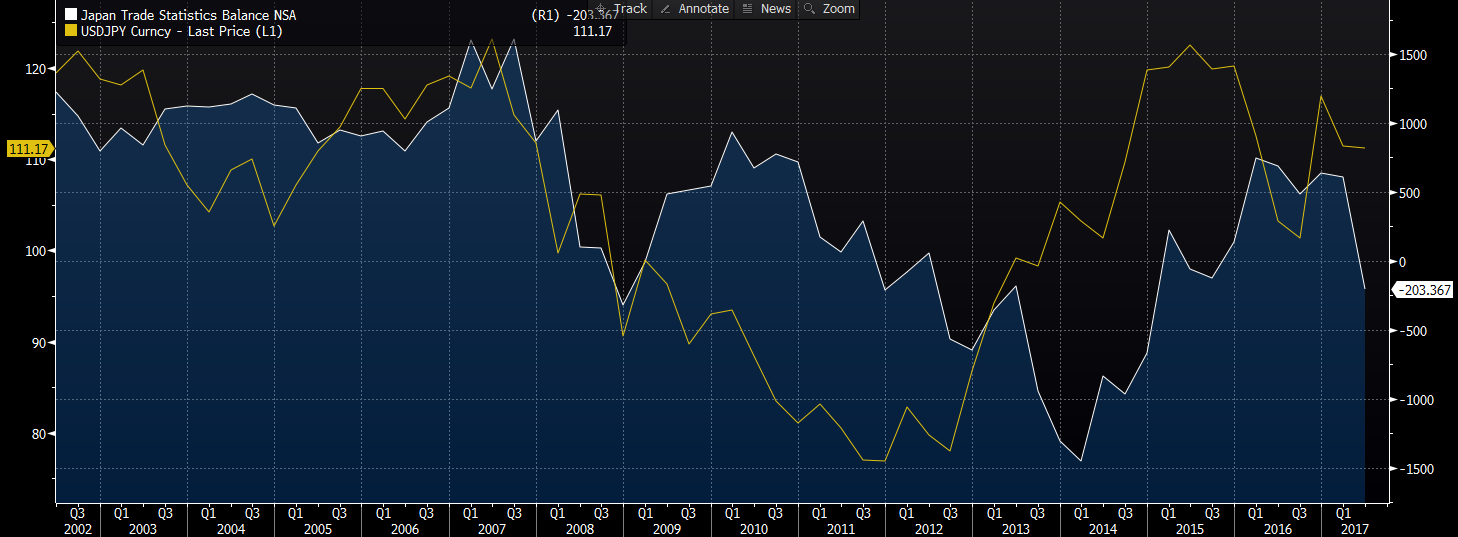

Wczoraj w nocy poznaliśmy dane na temat bilansu handlowego z Kraju Kwitnącej Wiśni, który mocno rozczarował. Wskazał trzeba, że choć eksport był wciąż znaczący i wyniósł 14,9% r/r, to oczekiwana wartość rzędu 16% r/r nie została osiągnięta. Z drugiej strony znaczący deficyt wynika przede wszystkim ze znacznego wzrostu importu, który w maju zwyżkował aż o 17,8% r/r, przy czym oczekiwania plasowały się na poziomie 14,5% r/r.

W mojej ocenie, akurat w tym kontekście nie ma powodów do obaw. Eksport, pomimo odczytu poniżej oczekiwać, okazał się najwyższy od stycznia 2015 roku, co w ostatnich miesiącach pozwoli nieco wesprzeć produkcję przemysłową. Z drugiej strony większy od konsensusu wzrost importu świadczyć może o większym popycie wewnętrznym, co ostatecznie może zostać zauważone w pozytywnych odczytach PKB.

Z punktu widzenia rynku opcji warto zauważyć, że zdecydowanie obniżyły się oczekiwania co do spadków USDJPY na przestrzeni ostatnich kilku tygodni. Choć w horyzoncie miesiąca wciąż opcje PUT są droższe od CALL, to przewaga ta maleje, co wskazuje na topniejącą nadzieję w kwestii większej aprecjacji JPY względem amerykańskiej waluty. Z tego punktu widzenia wydaje się, że istnieje pewna przestrzeń do wzrostów USDJPY.

NZDUSD coraz bardziej przewartościowany

Tak czy inaczej bardziej trwały ruch wzrostowy nie będzie miał racji bytu bez trwalszego odbicia amerykańskich rentowności. Choć FED podwyższał trzykrotnie stopy procentowe w ciągu ostatniego półrocza, to rentowność 10-latki pozostaje na względnie niezmienionym poziomie, a nawet spadkowej trajektorii, co obrazuje poniższy wykres. Może to świadczyć o tym, że inwestorzy na rynku długu zdają się nie dowierzać, że FED może dalej podnosić koszt pieniądza w obliczu tak fatalnych danych makro (przede wszystkim inflacji).

Tym samym obserwujemy, że mocniejsze wzrosty USDJPY bez wyraźniejszego skoku rentowności obligacji w Stanach Zjednoczonych są mocno ograniczone. Aktualnie spread rentowności 10-letniego długu sugeruje nawet możliwość korekty poniżej 110. Niemniej jednak z racji tego, że nie prognozuje już głębszych spadków rentowności za oceanem (wciąż mocno jastrzębia postawa FED oraz wycenione już pogorszenie w danych makro) jednocześnie spodziewam się stopniowych wzrostów na parze USDJPY.

Sprawdź Profesjonalny Research InsiderFX

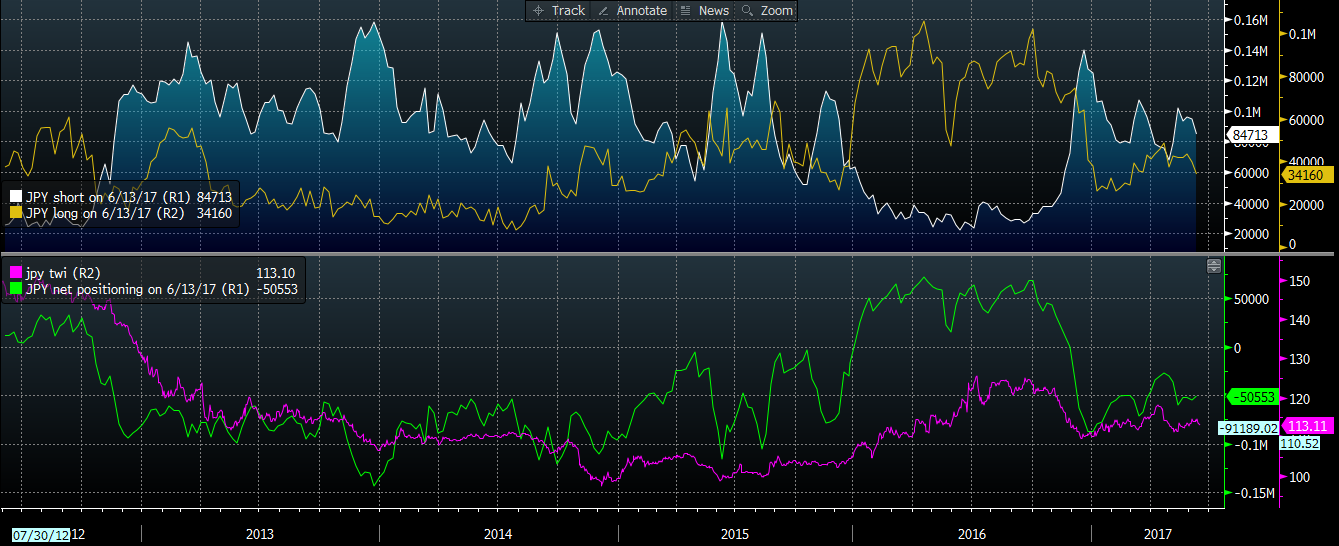

Na koniec analizy fundamentalnej warto zwrócić uwagę, jak inwestorzy spekulacyjni pozycjonują się na rynku japońskiego jena. Mianowicie pozycja krótka netto wciąż pozostaje dość wyraźna, aczkolwiek nie znajdujemy się już na rekordowych poziomach. Z tego punktu widzenia można sądzić, że istnieje pewna przestrzeń do dalszego dokładania shortów na jenie, co ostatecznie powinno wciąż ważyć na japońskiej walucie.

Na koniec spójrzmy na analizę techniczną, która zdaje się wspierać scenariusz wzrostowy na USDJPY. Para wyłamała się bowiem górą ze spadkowego kanału trendowego, zaś następnie przetestowała skutecznie ten poziom. Wydaje się więc, że osiągnięcie najbliższego oporu w pobliżu 112 jest tylko kwestią czasu. Następnymi celami dla byków są rejony 113,6 oraz 114,3.

W kolejnych tygodniach oczekuję stopniowego umacniania się dolara względem jena, które w dłuższym okresie powinno być kontynuowane, choć z nieco mniejszym impetem.

Podsumowując, w mojej ocenie amerykański dolar pozostanie dość mocny w krótkim okresie, zaś następnie będzie konieczne selektywne jego kupowanie. Między innymi JPY powinien być jedną z najlepszym ku temu walut. Przede wszystkim z powodu piętrzącego się dyferencjału w stopach procentowych, do jest efektem znacznej dywergencji w politykach monetarnych między FED i BoJ. Pod tym kątem sądzę, że amerykańska waluta wciąż powinna radzić sobie lepiej również w stosunku do NZD i AUD, z naciskiem na tę drugą walutę.