Deprecjacja amerykańskiego dolara zdaje się być konsensusem na rynku walutowym w rozpoczętym niedawno roku, niemniej wcale nie musi to oznaczać istotnego umacniania polskiej waluty, jak to bywało w zwyczaju. W nadchodzących miesiącach złoty będzie pod wpływem wielu czynników, zarówno tych mających znaczenie w dłuższym terminie, jak i takich, które dają o sobie znać z dnia na dzień. Ich siła i kierunek będą zapewne różnie wpływać na zachowanie złotego, co z nakreślenia perspektywy dla rodzimej waluty czyni z pewnością zadanie nietrywialne. Mimo to w dzisiejszej analizie staram się wskazać jakie czynniki zdają się oddziaływać za, a jakie przeciwko aprecjacji złotego.

Punktem wyjścia w takim podejściu musi być spojrzenie na całą sytuacją okiem inwestora zagranicznego, bo to w dużej mierze ich działania wpływają na kierunek zmian notowań danej waluty (oczywiście aspekty pośrednie są stale w grze). Z takiego punktu widzenia liczy się przede wszystkim stabilność, przewidywalność oraz odporność danej gospodarki na szoki zewnętrzne, które stanowią prawdziwy test zaufania do lokalnych władz monetarnych i fiskalnych. Na wstępie nadmieńmy, że do analizy wzięte zostały państwa naszego regionu jak Czechy, Węgry, Rumunia, Polska, a także Turcja, która zdaje się być dobrym punktem odniesienia jeśli chodzi o kruchość zrównoważenia zewnętrznego. Tak kreśląc spojrzenie inwestora zagranicznego należy zacząć od zadłużenia zagranicznego, które w przeciwieństwie do długu krajowego może być zdecydowanie bardziej wrażliwe na to, co dzieje się w gospodarce.

Na tym tle Polska wypada relatywnie mocno w grupie porównawczej. Dług zagraniczny brutto na koniec drugiego kwartału 2020 uplasował się na poziomie 58% PKB i był podobny do poziomu w Turcji. Wskaźnik ten był nieco wyższy w przypadku Czech oraz niższy w Rumunii. Negatywnie na tym polu wypadają Węgry z długiem powyżej 130% PKB. Względnie wysoki dług zagraniczny na Węgrzech nie jest jednak czymś nowym, choć w minionej dekadzie jego trend był ewidentnie spadkowy. W przypadku Polski ostatnie lata przyniosły sukcesywne obniżanie zadłużenia zagranicznego, czemu sprzyjała strategia zmniejszenia udziału długu zagranicznego do poziomu poniżej 30% zadłużenia ogółem. Umiarkowany wzrost obserwowano z kolei w Turcji.

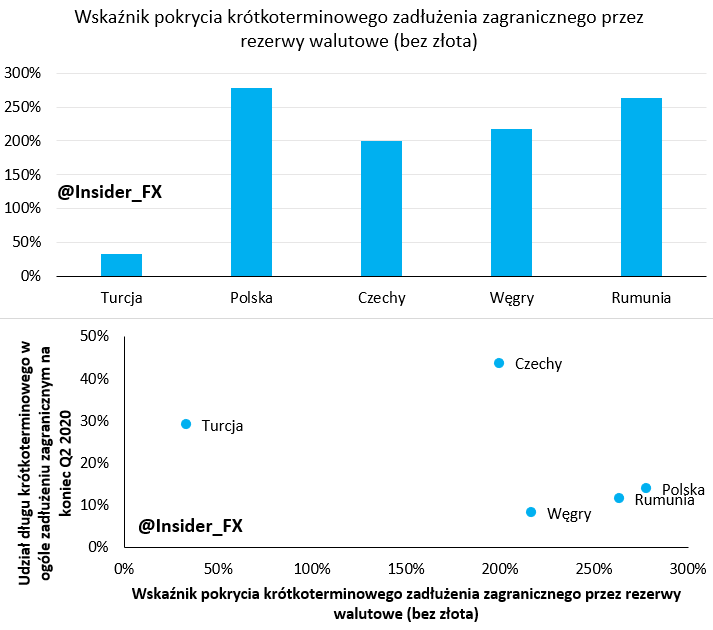

Niemniej jednak zadłużenie zadłużeniu nie jest równe, czego dowodem jest dekompozycja całkowitego długu zagranicznego na część krótkoterminową (w terminologii Banku Światowego to część długa z terminem zapadalności do roku oraz odsetki płatne z dołu) oraz długoterminową. Generalnie im wyższy udział zadłużenia krótkoterminowego, tym większa wrażliwość danej gospodarki na szoki zewnętrzne, które powodują deprecjację lokalnej waluty i tym samym zwiększają koszty obsługi długu. W tym zestawieniu Polska również mieści się w czołówce, a dług krótkoterminowy stanowi tylko 14%. Jeszcze niższe pułapy widoczne są w Rumunii czy na Węgrzech, gdzie obraz ten mocno kontrastuje z zadłużeniem ogółem. W oczy rzuca się również względnie wysoki udział długu krótkoterminowego w Turcji (29%), co zdaje się potwierdzać wrażliwość tamtejszej gospodarki na różnego rodzaju szoki. Najgorzej wypadają tutaj Czesi, których dług krótkoterminowy stanowi ponad 40% zadłużenia całkowitego. Aczkolwiek, jak wykazane jest w dalszej części analizy, czeska gospodarka posiada dużą zdolność obsługi takiego zadłużenia.

Drugim punktem, nie jako ad vocem części dotyczącej zadłużenia zagranicznego, są rezerwy walutowe. Do niniejszego zestawienia wzięte zostały rezerwy brutto z wyłączeniem złota i SDR (tzw. rezerwy płynne). Istnieje kilka możliwości zbadania czy poziom rezerw walutowych w danym kraju jest zbyt niski. Tutaj płynne rezerwy zostały porównane do krótkoterminowego zadłużenia zagranicznego, co w efekcie stworzyło wskaźnik pokrycia owego zadłużenia przez rezerwy.

W tym rankingu wszystkie kraje mogą pochwalić się pokaźnymi wskaźnikami poza Turcją, której wskaźnik pokrycia wynosi zaledwie 33%. Oznacza to, że w razie nieprzewidywalnych wydarzeń turecka gospodarka nie byłaby zdolna spłacić nawet krótkoterminowego zadłużenia, co może rodzić obawy o stabilność waluty. W przypadku pozostałych państw poziom rezerw jest na tyle duży, że możliwa byłaby spłata nawet dwukrotnie większego długu krótkoterminowego niż faktyczny poziom. Co godne uwagi, Polska wygrywa niniejsze zestawienie z wynikiem 278%, na co składają się zarówno pokaźne rezerwy, jak i stosunkowo niski udział długu krótkoterminowego. Nieco niższy poziom w przypadku Czech jest z kolei efektem względnie wysokiego zadłużenia krótkoterminowego w relacji do długu ogółem. Niemniej tak czy inaczej poziom rezerw w Czechach znajduje się na wysokim pułapie, co niweluje potencjalne obawy, które mogłyby się narodzić patrząc na udziały długu z terminem zapadalności do roku.

Świat potrzebuje wyższej inflacji

Warto również spojrzeć na zestawienie wskaźnika pokrycia długu rezerwami oraz udziału długu krótkoterminowego. Generalnie im dalej na prawo i w dół wykresu, tym potencjalnie większa stabilność waluty. Z kolei im dalej na lewo i w górę wykresu, tym stabilność ta coraz bardziej krucha. Nie trzeba dodawać dlaczego turecka lira poddana jest tak ogromnej presji deprecjacyjnej oraz tak dużej zmienności z uwagi na zaangażowanie kapitału spekulacyjnego (carry trading).

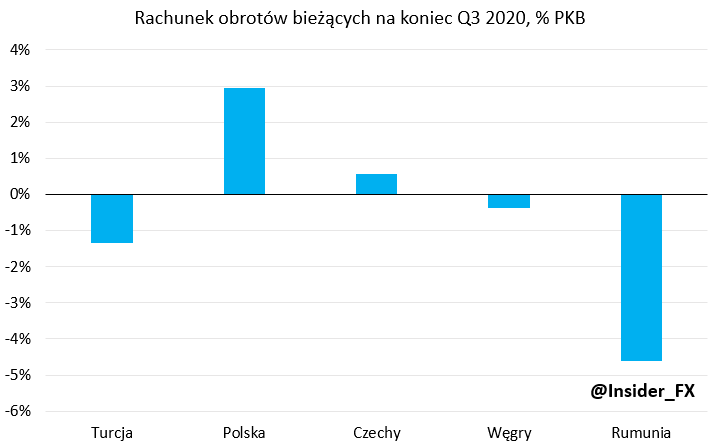

Ostatnim elementem przemawiającym za względną siłą polskiej waluty może być saldo na rachunku obrotów bieżących. Pozycja ta charakteryzowała się stale poprawiającym się wynikiem, na co składała się przede wszystkim ekspansja polskich usług. W efekcie coraz więcej waluty z tytułu eksportu płynie do Polski, co kreuje naturalny popyt na polską walutę.

Kwestią otwartą jest to w jakim stopniu nadwyżka (można chyba powiedzieć już, że dość trwała) na rachunku bieżącym jest odzwierciedlona w aktualnym kursie walutowym. Jeśli aspekt ten traktować jako czynnik wspierający stabilność złotego, to wydaje się, że może on przyciągać inwestorów zagranicznych. Mowa nie tylko o inwestorach stricte skupionych na zyskach kapitałowych, ale również tych inwestujących w realne aktywa (bezpośrednie inwestycje zagraniczne, w tym inwestycje typu greenfield).

Z drugiej strony zakładając, iż bieżący kurs walutowy wycenia już dany wynik bilansu płatniczego można zakładać, że w najbliższych miesiącach jego relatywny wynik się pogorszy. Składać się na to powinno przyspieszenie importu w warunkach ożywienia gospodarczego. W tym miejscu warto mieć jednak na uwadze fakt, że importochłonność polskiego eksportu z biegiem lat obniża się, co także w długim terminie powinno pozytywnie oddziaływać na kształtowanie się salda rachunku obrotów bieżących. Tak czy inaczej, na tle państw regionu polska gospodarka wypada bardzo dobrze i wiele na to wskazuje, że trend ten będzie podtrzymany w kolejnych kwartałach.

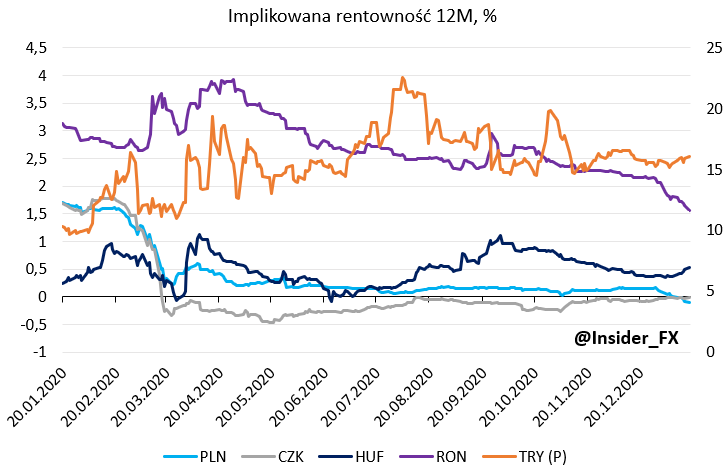

Była mowa o czynnikach fundamentalnych, które zdają się wspierać perspektywę silniejszego złotego. Teraz pora na wskazanie czynników, które mogą zakłócić ten pogląd. Są nimi ujemne realne stopy procentowe, a także ostatnia zmiana w retoryce NBP w kwestii polityki kursowej. NBP mocno zaangażował się na rynku walutowym pod koniec roku w celu osłabienia złotego. Fakt, że kurs zaczął momentalnie zawracać tuż po fixingu 31 grudnia może sugerować, że w grę wchodził korzystny kurs walutowy, jaki będzie brany pod uwagę w przeliczeniu zysku z rezerw walutowych, który to zysk następnie w lwiej części wędruje do budżetu (pomniejszając deficyt, bądź powiększając nadwyżkę).

O ile proceder ten mógł być potraktowany jednorazowo, to zmiana w komunikacie RPP wydaje się już być zmianą o bardziej permanentnym charakterze. Chodzi konkretnie o tę część komunikatu:

W celu wzmocnienia oddziaływania poluzowania polityki pieniężnej na gospodarkę NBP może także stosować interwencje na rynku walutowym.

Wydaje się, że NBP jest na tyle zdeterminowany by utrzymać kurs złotego na relatywnie niskim poziomie, że rynek może w ten przekaz uwierzyć. Ważne jest również to, że o ile bank centralny ma ograniczoną przestrzeń do wywierania presji w kierunku umocnienia waluty (przestrzeń tę warunkuje poziom rezerw walutowych), o tyle potencjał do oddziaływania w kierunku osłabienia waluty jest teoretycznie nieograniczony (ciągła akumulacja rezerw). Niesie to za sobą jednak pewne konsekwencje, a dobrym tego przykładem (choć skrajnym) jest Szwajcaria. Narodowy Bank Szwajcarii (SNB) od długiego czasu prowadzi politykę nakierowaną na osłabienie franka, zarówno poprzez bardzo niskie stopy procentowe, jak i także interwencje walutowe. W efekcie takiej polityki pieniężnej frank stał się tzw. walutą finansującą, w której inwestorzy chętnie zapożyczają się, by sfinansować inwestycje w papiery wartościowe denominowane w walutach o względnie wysokich stopach procentowych.

Nowe podejście w polityce pieniężnej i dwa ryzyka dla inflacji

Akumulacja rezerw bez sterylizacji nadpłynności w lokalnej walucie prowadzi do zwiększenie płynności w lokalnym systemie bankowym, co wywiera presję na spadek stóp procentowych i osłabienie waluty. Konsekwencją takiego stanu rzeczy może być wzrost implikowanej rentowności z lokalnej waluty z punktu widzenia inwestora zagranicznego (vide wykres powyżej), co może ograniczać popyt na walutę lokalną. Na powyższym wykresie możemy zauważyć, że rentowność dla PLN spadła (wzrost z punktu widzenia inwestora operującego USD) w ostatnich dniach poniżej zera, co może mieć wiele wspólnego z interwencjami NBP. Z tego punktu widzenia polityka NBP może ograniczać potencjał aprecjacyjny złotego wynikający z wyżej opisanych czynników fundamentalnych.