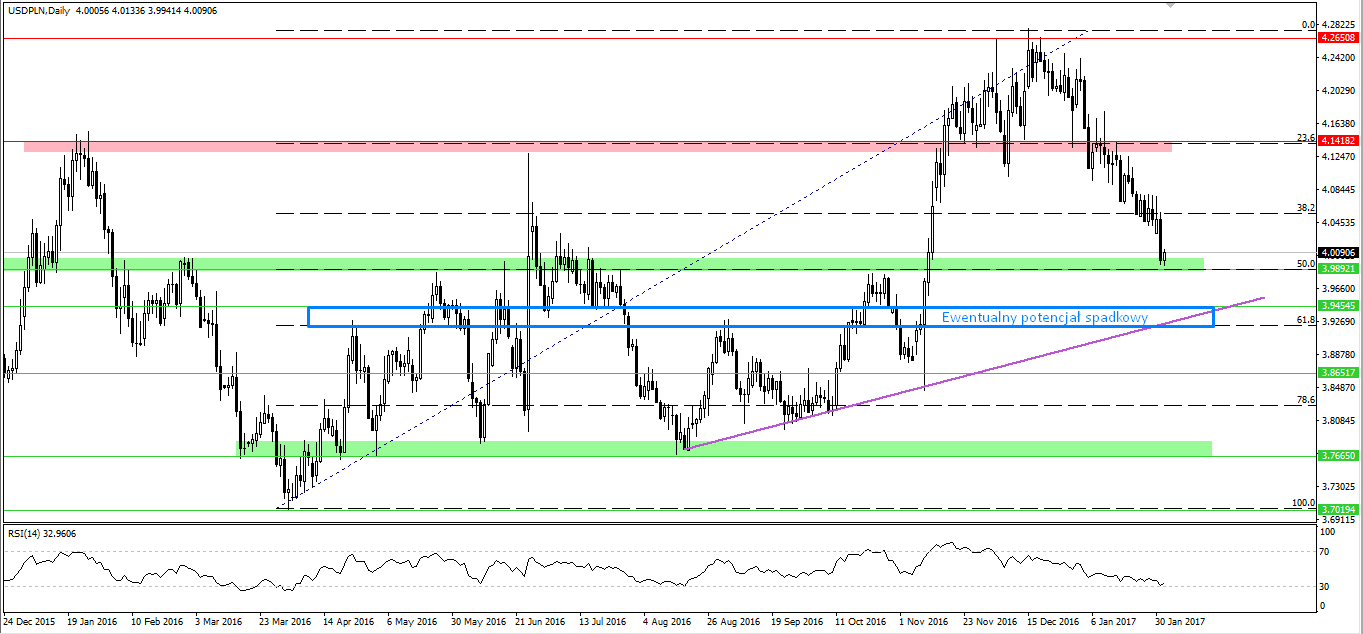

Kiedy już od połowy grudnia prognozowałem kurs USDPLN w okolicy okrągłego poziomu 4zł jeszcze w pierwszym kwartale tego roku nie miałem zbyt wielu zwolenników. Na początku stycznia wciąż podtrzymywałem swój pogląd, pisząc artykuł, iż przed nami większa fala aprecjacji PLN vs. USD. Tymczasem już po pierwszym miesiącu notowania złotówki w stosunku do dolara mocno zyskały, osiągając na wczorajszej sesji wspomniany wyżej pułap.

Jest to zgodne również z poglądem dotyczącym fundamentów polskiej gospodarki, ale przede wszystkim kontynuacji przeceny dolara i osiągnięcia przez EURUSD prognozowanego od pewnego czasu poziomu 1,08. Osobiście sądzę, że w najbliższym czasie możemy doświadczyć korekty na USDPLN, przede wszystkim ze względu na możliwość realizacji zysków z ostatnich pozycji krótkich na dolarze. Niemniej jednak poziom 3,95 jest jak najbardziej realny, jeśli tylko EURUSD pozostanie na dłużej powyżej wspomnianego poziomu.

Perspektywa PLN w obliczu aktualnej sytuacji makro

W średnim okresie sądzę zaś, że przestrzeń do aprecjacji złotówki nieco się skurczyła, zwłaszcza jeśli weźmiemy pod uwagę ewentualny potencjał do wzrostów amerykańskiego dolara pod kątem planowanego nałożenia podatku granicznego przez administrację prezydenta Trumpa. W mojej ocenie szanse na zejście poniżej 3,95 – 3,92 są relatywnie niewielkie, o ile oczywiście Trump nie wycofa się wprost z planów podatkowych, a dane makro z USA nie pogorszą się – najbardziej realny scenariusz według mnie.

Podkreślić warto, że dzisiejszego poranka poznaliśmy przemysłowy indeks PMI dla Polski, który wzrósł do najwyższego poziomu od 22 miesięcy, potwierdzając tylko poprawiającą się sytuację gospodarczą (przede wszystkim w przemyśle,co dobrze wróży co do wzrostu inwestycji).

Kolejne świetne dane dla Polski. Ktokolwiek zdziwiony 4,00 na dolarze? https://t.co/diu0fHzZnU

— InsiderFX (@Insider_FX) February 1, 2017

Wczoraj z kolei GUS podał szacunkowe dane dotyczące wzrostu gospodarczego za poprzedni rok, który wyniósł 2,8% przy konsensusie na poziomie 2,7%. Jest to sporo słabsza figura jeśli porównamy ją z rokiem 2015, jednak sporo lepsza niż mediana oczekiwań. Największym kontrybutorem in minus były oczywiście inwestycje, co nie powinno być specjalnym zaskoczeniem. Niemniej jednak szacuje się, że figura ta odbije w tym roku. W mojej ocenie pozwoli to na wzrost PKB nieco powyżej poziomu 3% w 2017 roku.

Dekompozycja wzrostu PKB za 2016 rok w Polsce – najwięcej dodała szeroka konsumpcja prywatna (z włączeniem zapasów). https://t.co/1x4ufKvJS9

— InsiderFX (@Insider_FX) January 31, 2017

Łyżką dziegciu w beczce miodu jeśli chodzi o wczorajsze dane z Polski okazały się dane za grudzień, jeśli chodzi o ściągalność podatku VAT. Figura ta była najniższa (grudnie) od 2008 roku. Ministerstwo Finansów tłumaczy to dużą falą zwrotów z powodu ruszenia z miejsca inwestycji. Czy rzeczywiście tak będzie czas pokaże. Na ten moment jest to dość ważna figura do śledzenia w kolejnych miesiącach.

Grecka saga ponownie powraca. Wyraźny wzrost ryzyka

Na koniec warto wskazać na pewne ryzyko dla PLN. W obliczu rosnące inflacji nie widać chęci podwyżek stóp procentowych wśród członków Rady Polityki Pieniężnej (w mojej ocenie słusznie, gdyż na razie duża część przyrostu CPI ma charakter egzogeniczny powiązany przede wszystkim z odbiciem cen ropy naftowej). W takich warunkach realne stopy procentowe będą spadać, co może nieco zahamować napływ kapitału do Polski, zwłaszcza jeśli rentowności obligacji jeszcze nieco spadną.

Stopy procentowe w Polsce powinny w 2017 roku pozostać bez zmian, a na pewno nie powinny być podwyższane – Jerzy Żyżyński #RPP @PAPBiznes

— InsiderFX (@Insider_FX) January 31, 2017

Póki co są to jednak tylko prognozy. Według wczorajszych danych MF napływ zagranicznego kapitału w grudniu 2016 w kierunku SPW (Skarbowe Papiery Wartościowe) wyniósł 4,4 mld zł. MF widzi również rosnący trend jeśli chodzi o styczeń. Dane te również warto mieć na uwadze, zwłaszcza pod kątem analizy rynku PLN, wszak to właśnie kapitał zagraniczny kieruje polskim rynkiem obligacji, wpływając jednocześnie na naszą walutę.