Na przestrzeni ostatnich godzin doświadczyliśmy napływu rozbieżnych informacji, które summa summarum okazały się korzystne dla notowania czarnego złota. Przeceny nie ujrzeliśmy nawet z uwagi na wyraźny tryb risk-off, jaki przywitał nas o poranku w następstwie gróźb ze strony Trumpa w kierunku Korei Północnej, jeśli ta będzie dalej przeprowadzać swoje próby rakietowe. Prócz tego poznaliśmy dane o tygodniowe zmianie zapasów, które okazały się lepsze niż oczekiwano. Zatem, na pierwszy rzut oka wszystko brzmi bardzo obiecująco dla ropy.

Niemniej jednak zacznijmy od nieco mniej sprzyjających informacji dla rynku ropy naftowej. Mianowicie, wczoraj amerykańska agencja EIA opublikowała swój miesięczny raport, w którym zdecydowała się podnieść prognozy amerykańskiej produkcji ropy zarówno na bieżący jak i przyszły rok. Krajowa produkcja ma wynieść w przyszłym roku średnio 9,91 mbpd, w porównaniu do 9,9 mbpd poprzednim razem. W dół zostały zrewidowane równie nieznacznie prognozowane ceny ropy, zarówno gatunku WTI jak i Brent na trwający rok. Tymczasem EIA sądzi, że krajowa produkcja ropy wyniesie w tym roku 9,35 mbpd w porównaniu do 9,35 mbpd w lipcu. Lekko w górę ma wzrosnąć również produkcja globalna, co ma być jednak mniej więcej równoważone przez popyt.

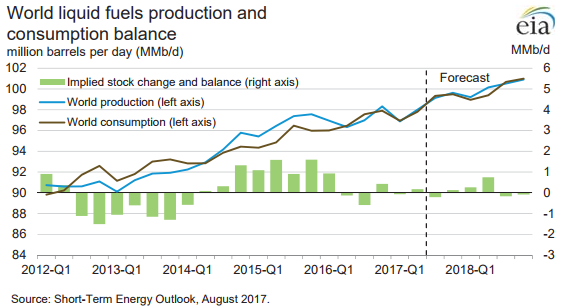

Tak czy inaczej widać wyraźnie na powyższym wykresie, że EIA zakłada rosnącą nadwyżkę produkcji nad globalnym popytem w najbliższych kwartałach. Sytuacja ma się zmienić dopiero około połowy 2018 roku. Czynnik ten z pewnością nie powinien być korzystny dla bardziej trwałych wzrostów cen surowca. W dodatku należy pamiętać, że póki co obowiązują cięcia produkcji ropy ze strony OPEC, które nie wiadomo, jak długi jeszcze zdołają być utrzymywane.

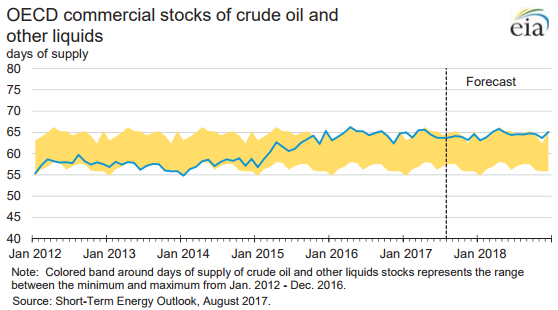

Warto zwrócić również uwagę na szacowany przez EIA poziom zapasów wśród krajów OECD w najbliższe kwartały, które ma wciąż wahać się przy górnym zasięgu średniego poziomu z ostatnich 5 lat. O problemie tym wspominałem na początku lipca, iż pomimo starań ze strony kartelu OPEC, globalne zapasy OECD wcale nie chcą spadać. Takowy pogląd zdaje się podzielać również agencja EIA. Z kolei jeszcze w czerwcu, kiedy przedstawiałem swoją perspektywę odnośnie do rynku ropy, iż jest to ciekawa okazja inwestycyjna na drugie półrocze, wskazywałem także na problem tzw. pływających zapasów surowca, które wyraźnie wzrosły w ostatnim czasie. Należy wspomnieć, że od czasu czerwcowego wpisu notowania gatunku WTI zdołały już zyskać około 7$.

Na koniec analizy raportu EIA rzut oka na prognozowaną zmianę zapasów ropy naftowej w USA. Wykres ten jest szczególnej wagi, gdyż na ten moment malejące poziomy zapasów ropy za oceanem stanowią jeden z ważniejszych argumentów za krótkoterminowym odbiciem ceny. Tymczasem agencja wskazuje, że jesteśmy już blisko minimów, zaś z początkiem nowego roku zapasy powinny ponownie zacząć odbijać. Choć po części jest to efekt sezonowości, to jasno dowodzi to, iż w najbliższych kwartałach nie ma co liczyć na dużo niższe pułapy zapasów. Newralgiczną informacją będzie to, czy obecny rok uda się zamknąć ujemnym saldem.

Fundamentalna perspektywa dla rynku złota

Prócz tego warto przytoczyć opinię starszego ekonomisty CME, który uważa, iż wydaje się tylko kwestią czasu, kiedy przestrzeganie porozumienia przez kraje partycypujące w obecnym dealu przestanie być respektowane w takim stopniu, do jakiego zobowiązały się poszczególne państwa. Zaznaczył on również to, o czym pisałem powyżej, obecne spadki zapasów jest zdecydowanie byczym sygnałem dla ropy. Wskazuje również, iż ostatecznie OPEC będzie musiał zwiększyć swoją produkcję, w celu zaspokojeniu potrzeb budżetowych.

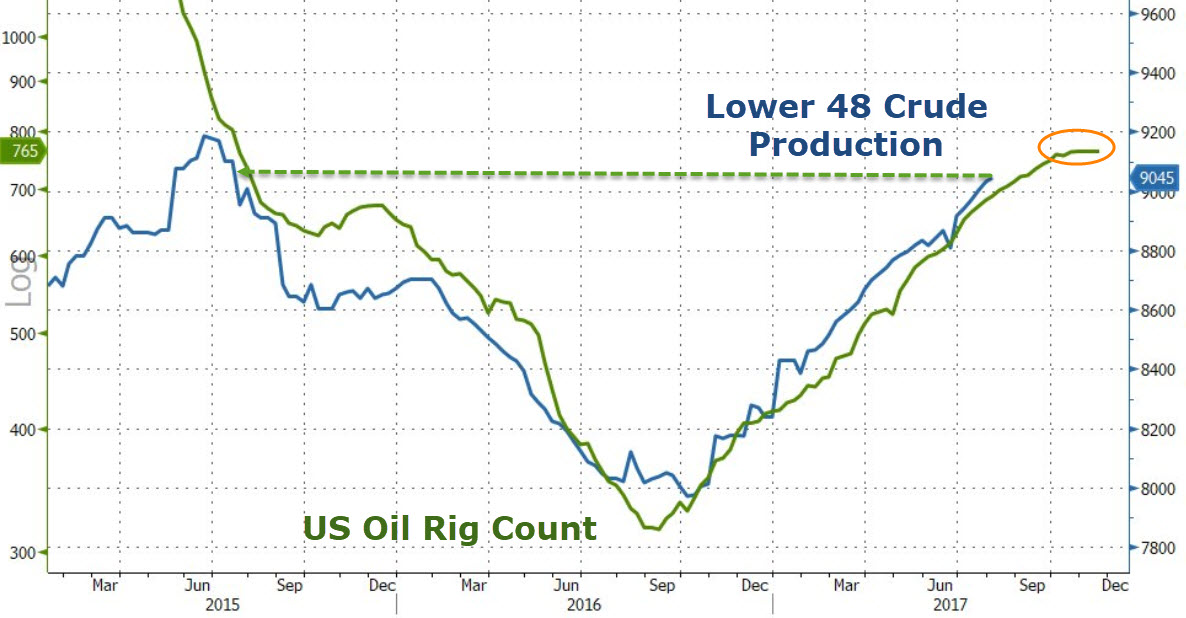

W kwestii amerykańskiej produkcji ropy można szacować, że jej szczyt na ten moment zostanie osiągnięty na jesieni, na co wskazuje dynamika w przyroście aktywnych wież wiertniczych. Zakładając, że ich liczba nie wznowi swojego wzrostu, wówczas poziom 9,2 mbpd w tym roku nie powinien być osiągnięty (odnosi się on do największego operatora w tej branży w USA).

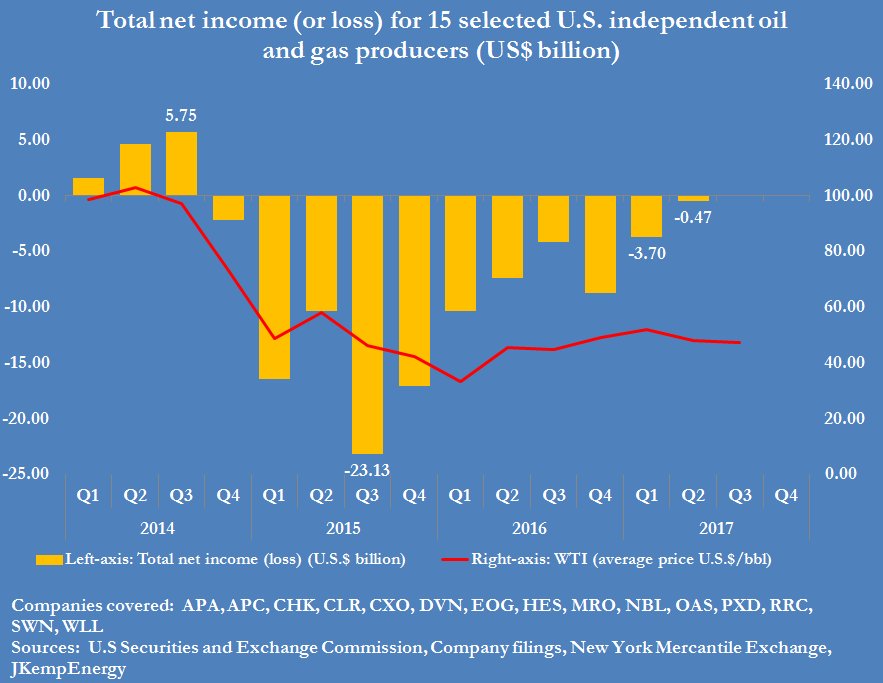

Na koniec fundamentalnej części dzisiejszej analizy wykres próbujący oszacować, ile tak naprawdę wynosi cenowy próg rentowności dla amerykańskich producentów ropy z łupków. Różnego rodzaju szacunki wskazują, że może się on znajdować gdzieś w przedziale 40 a 50$ za baryłkę. Najnowsza, znaleziona przeze mnie analiza sugeruje, że amerykańscy producenci potrzebują ceny w okolicy 50$ za baryłkę by wyjść na zero. Bazując na wynikach spółek z sektora paliwowego za drugi kwartał można zaznaczyć, że 15 największych producentów gazy i ropy zanotowało całkowitą stratę netto na poziomie 470 mln USD, kiedy średnia cena ropy wyniosła 48$.

Sprawdź Profesjonalny Research InsiderFX - Waluty, Surowce, Akcje

Niemniej jednak strata ta była nieporównywalnie mniejsza w porównaniu z 3,7 bln USD w pierwszym kwartale oraz z 7,4 bln USD w całym minionym roku. Oczywiście nie istnieje jednakowy próg rentowności dla wszystkich producentów. Niektórzy deklarują, że są zdolni prosperować przy cenie nawet w okolicy 40$, inni zaś potrzebują ceny bliższej 50$. Jedno na ten moment jest pewne, w dłuższym okresie nie ma co liczyć na spadek cen poniżej 40$, gdyż po prostu zahamowałaby ona produkcję. Między innymi ten aspekt był moim z kluczowych argumentów, dlaczego sugerowałem odbicie ceny ropy w okolicę 50$ w lutym 2016 roku, kiedy cena oscylowała nieco poniżej 30$. Z tego powodu uważam, że w najbliższych kwartałach średnia cena ropy pozostanie właśnie w obrębie 40 a 50$ z możliwym kliku-dolarowym odchyleniem, które może pojawić się jedynie w krótkim okresie.

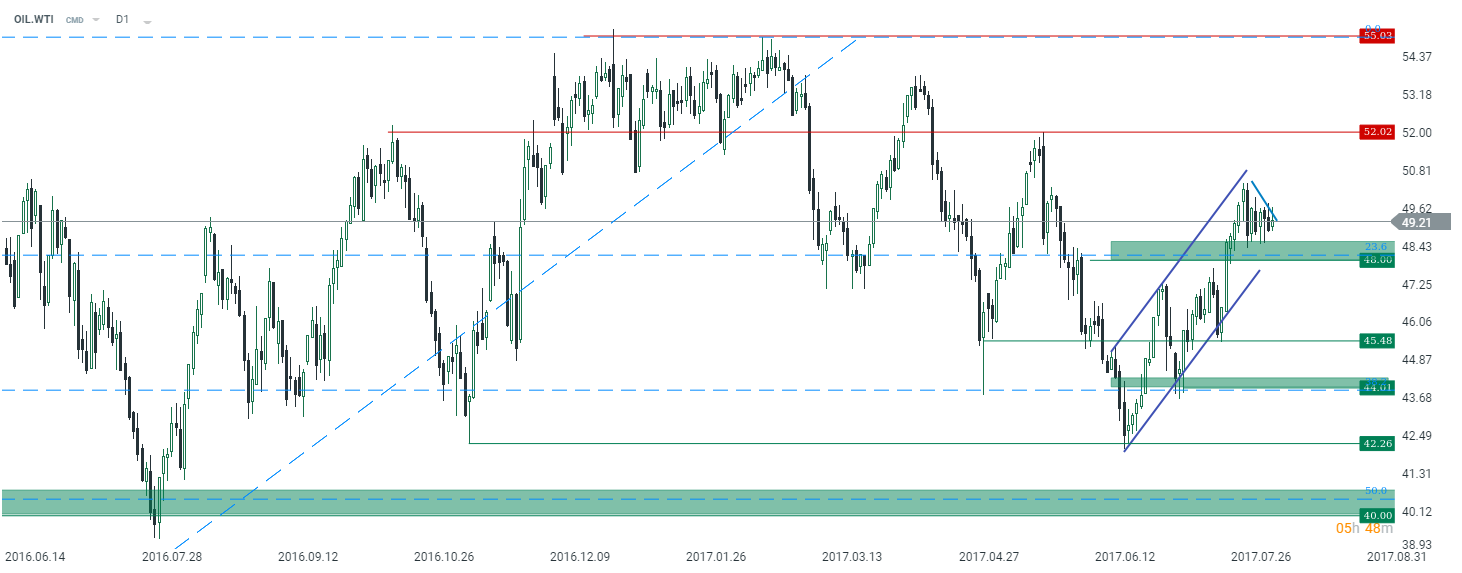

Analiza techniczna zdaje się wciąż sugerować możliwość odbicia cen w kierunku oporu na 52$, jeśli tylko zdołamy pozostać nad strefą wsparcia w okolicy 48$. Przełamanie krótkoterminowej linii trendu spadkowego mogłoby być impulsem do większego ruchu w górę.

Podsumowując, w horyzoncie kilku kolejnych tygodni wciąż dostrzegam potencjał wzrostowy dla ropy. Niemniej jednak wraz z blaknącym efektem malejących zapasów ropy w USA (sezonowość) oraz spodziewanymi problemami ze strony przestrzegania porozumienia OPEC, a także mając na uwadze kiepskie długoterminowe perspektywy nie sądzę, że ceny surowca zdołają zbliżać się na trwale w rejon 60$. Średnia cena w kolejnych kwartałach powinno balansować między pułapem 40-50$.