To, że analiza fundamentalna jest ważna wspominałem już wielokrotnie. Wczoraj na ten mieliśmy żywy przykład wykorzystania połączenia podejścia fundamentalnego z technicznym na przykładzie dwóch, głównych par walutowych. Dzisiaj z kolei odnieśmy się do rynku japońskiego jena, o którym bardzo głośno zrobiło się od początku bieżącego tygodnia. Wszystko za sprawą planowanych kolejnych działań stymulujących. Po co? W imię inflacji rzecz jasna!

Zobacz także: IEA tłumi nieco nastroje na rynku czarnego złota

Co ciekawe, nie jest wykluczone, że ojcem nowego projektu w postaci znacznego luzowania w polityce fiskalnej (najprawdopodobniej również w połączeniu z podejściem monetarnym) będzie sam Ben Bernanke – było prezes Rezerwy Federalnej i zwolennik stymulacji monetarnej w postaci programów luzowania ilościowego (quantitative easing). Na odpowiedź rynków długo nie przyszło nam czekać. Obecnie oczekuje się wartości planowanego poluzowania polityki powyżej poziomu 10 bln JPY.

Przedwczoraj wskazywałem na najbardziej prawdopodobny scenariusz na rynku USDJPY, którym było dotarcie do okolic 106, tłumacząc przy okazji co w ostatnich dniach działo się w Japonii. Dziś prognoza ta zdaje się realizować, więc pora spojrzeć nieco szerzej. Na wstępie spójrzmy na opublikowane dzisiaj w nocy dane dotyczące przepływów kapitału z Kraju Kwitnącej Wiśni.

Jak widać, w tygodniu zakończonym 7 lipca nastąpił potężny napływ kapitału do japońskich obligacji i to pomimo tego, że rentowności w znacznej części krzywej znajdują się już poniżej zera. Tego typu ruchu w obecnym środowisku mogą być traktowane jako predyktor do prognozowania zmiany nastawienia rynkowego w kwestii kolejnych ruchów w polityce BoJ.

W ciągu ostatnich miesięcy nie mieliśmy jeszcze tak dużego ruchu w tej kwestii. Co ciekawe, rynek zdaje się jasno wskazywać, że bardziej prawdopodobnym ruchem w mniemaniu jego uczestników jest poszerzenie skupu obligacji, aniżeli angażowanie się na rynku akcji. Jeśli miara ta jest słuszna, przed nami kolejne działania w celu wywołania inflacji. Z drugiej strony tego typu działania były w ostatnich latach po prostu nieskuteczne i trudno będzie trwale przekonać rynki, by zmieniły przekonanie w tym aspekcie.

Z punktu widzenia rynkowych stóp procentowych przestrzeń do wzrostów wydaje się powoli wyczerpywać, co może skutkować tym, że opór w okolicy 106 okaże się nie do pokonania. Z tej perspektywy nie należy obecnie oczekiwać większej deprecjacji JPY względem dolara.

Bardzo ciekawie wygląda również zestawienie notowań złota oraz indeksu dolara, które w ostatnim czasie wykreowały sporą rozbieżność. Z tej perspektywy ważne będzie to, czy dywergencja ta zostanie domykana przez ceny złota, czy może bardziej przez korektę na dolarze.

Jak widzimy obecnie, to ceny złota notują spadek, co jest naturalnie niekorzystnym czynnikiem dla JPY – to tylko wzmagało w ostatnim czasie wzrosty USDJPY. Niemniej, jeśli domykanie rozbieżności zaczęłoby przychodzić również ze strony dolara, wówczas presja na dalsze wzrosty pary powinna spaść, a uspokojenie sytuacji z japońskim pakietem stymulacyjnym, którego szczegóły być może poznamy pod koniec miesiąca, może również skutkować wznowieniem aprecjacji jena.

Zobacz także: Jeden wykres wyraża więcej niż tysiąc słów

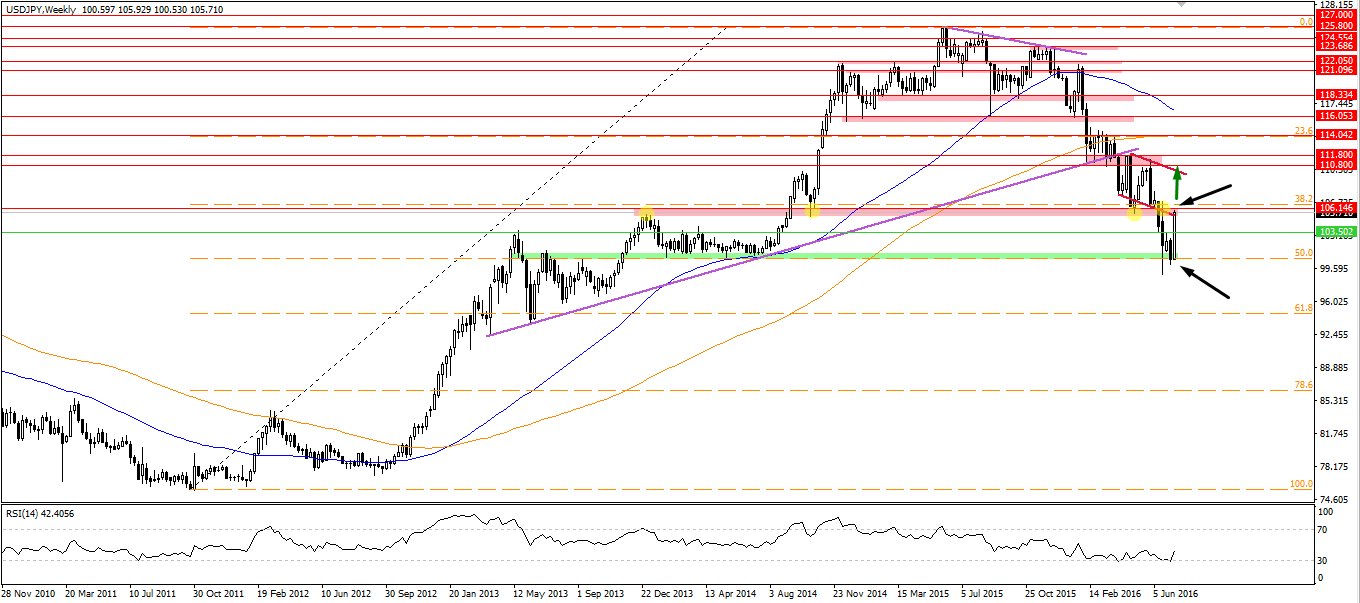

Co może zmienić ten pogląd? Według mnie w tym kontekście warto podeprzeć się analizą techniczną i wykresem tygodniowym. To właśnie tutaj należy szukać odpowiedzi na to pytanie.

Obecnie niepewne pozostaje to, czy notowaniom na interwale tygodniowym uda się zamknąć tydzień powyżej potężnego oporu w okolicy 106,50. Gdyby tak się stało, wówczas niewykluczony byłby wzrost w kierunku strefy podażowej między 110,8 a 111,8.

Zobacz także: Bezowocna polityka monetarna Europejskiego Banku Centralnego

Niemniej jednak, jeśli zamknięcie piątkowej sesji nastąpi poniżej tego pułapu, wówczas nawet objęcie hossy na W1 nie będzie wiążące. W takim scenariuszu najpewniej zobaczylibyśmy spadek do okolic 103,50. Dalsza sytuacja będzie zależało od tempa rozwoju sytuacji w Japonii oraz napływających danych makro z USA (już jutro inflacja, a w przyszłym tygodniu dane dotyczące rynku nieruchomości).