Wrześniowa paczka danych makroekonomicznych z rodzimej gospodarki okazała się względnie słaba, a z całego tego obrazu wyłania się kilka ostrzegawczych sygnałów na przyszłość. O ile słabsze odczyty dotyczące produkcji przemysłowej czy budowlano-montażowej wpisują się w generalne spowolnienie w całej zachodniej Europie (vide dane o produkcji, zamówieniach czy indeksach koniunktury u naszych zachodnich sąsiadów), o tyle słabość sprzedaży detalicznej i relatywnie mizerne wartości z rynku pracy (a dane szczegółowe są jeszcze mnie optymistyczne) mogą już stanowić punkt do głębszej analizy.

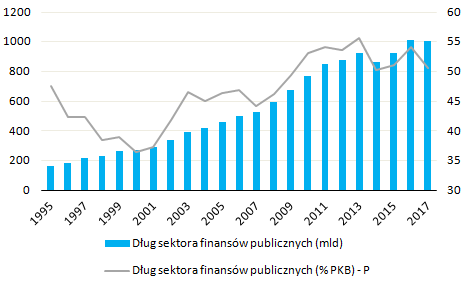

Na osłodę ww. aspektów warto odnieść się do drugiej notyfikacji GUS dotyczącej finansów publicznych. Według tejże publikacji deficyt finansów publicznych (tzw. general government liczony według metodologii unijnej) wyniósł w 2017 roku 1,4% PKB, co jest najniższym poziomem w historii. Saldo sektora centralnego wyniosło -3,5% PKB, sektora samorządowego 0,1% PKB, zaś sektora zabezpieczenia społecznego aż 2,1% – to również najlepszy wynik w historii. Z kolei zdaniem minister Czerwińskiej deficyt sektora finansów publicznych w tym roku prawdopodobnie nie przekroczy poziomu 1%. Z drugiej strony trzeba nadmienić, że kiedy w Polsce wciąż nie ma mowy o osiągnięciu nadwyżki na tym polu, inne kraje Unii Europejskiej są w stanie wypracowywać takowe nadwyżki (tutaj nacisk na Czechów), co skutkuje redukcją długu publicznego w ujęciu nominalnym (nie tylko w odniesieniu do PKB). W Polsce co prawda mieliśmy do czynienia z taką sytuacją w minionym roku (spadek zadłużenia SFP w ujęciu nominalnym), niemniej jednak tempo tego spadku było kosmetyczne. Problem ten dotyka tzw. deficytu strukturalnego, czyli takiego, który nie zależy od wahania koniunktury gospodarczej. Nie jest zaskoczeniem, że obecne rewelacyjne wyniki sektora finansów publicznych (nie tylko na szczeblu centralnym) są po części warunkowane wyższym stopniem aktywności gospodarczej, która za kilka kwartałów stanie się mniej sprzyjająca, co w konsekwencji będzie prowadzić do rozszerzenia deficytów.

Niemniej po stronie strukturalnej należy wymienić poprawę w ściągalności podatku VAT. Owa poprawa, wraz z wprowadzeniem różnego rodzaju rozwiązań takich jak JPK czy split payment (od przyszłego roku być może obowiązkowy), działa na korzyść wyższych wpływów podatkowych. To prowadzi do redukcji długu publicznego w relacji do PKB, który w 2017 roku spadł do 50,6% z 54,2%. Warto również nadmienić, że w ciągu niespełna dwóch lat zredukowaliśmy zadłużenie zagraniczne brutto o około 10 pkt. proc. do 66,7% PKB w drugim kwartale bieżącego roku, choć naturalnie w tej kwestii główne znaczenie miała aprecjacja złotego. Jeśli chodzi o perspektywy dla finansów publicznych, to należy tutaj zwrócić uwagę bardziej na stronę wydatkową, która w ostatnim czasie została bardziej rozdmuchana, co w konsekwencji może prowadzić do dynamiczniejszego odbicia zadłużenia w kolejnych latach, kiedy na świecie zawita wyraźniejsze spowolnienie gospodarcze. Niemniej do tego czasu polskie obligacje powinny jednak pozostać na świeczniku inwestorów (niska podaż warunkowana dobrą kondycją budżetu, zbilansowanie zewnętrzne, umiarkowane wzrosty jednostkowych kosztów pracy).

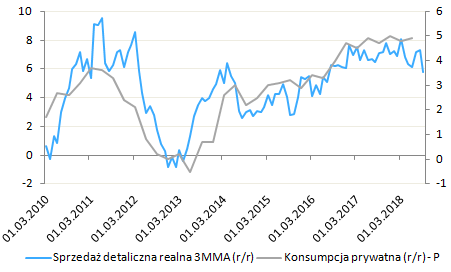

Przechodząc do głównego tematu dzisiejszej analizy podsumujmy, że sprzedaż detaliczna w cenach stałych wzrosła we wrześniu zaledwie o 3,6% w ujęciu rocznym, co zepchnęło dynamikę trendu, mierzonego jako trzymiesięczna średnia, do wartości 5,8% – najniższej od lipca 2016 roku. Co odpowiadało za taki stan rzeczy i czy jest to pierwszy sygnał ostrzegawczy? Przyglądając się szczegółowym danym można wskazać, że głównym winowajcom była sprzedaż samochodów i motocykli (-4,3% rok do roku) pomimo umiarkowanej bazy statystycznej. Słabość tę można jednak przypisywać odwróceniu efektu ilości zarejestrowanych aut, która dla przypomnienia w sierpniu mocno wystrzeliła z uwagi na wprowadzenie bardziej restrykcyjnych norm emisji spalin. Roczna dynamika sprzedaży w tej kategorii może znaleźć się jednak pod presją z uwagi na mniej korzystne efekty bazowe dla kolejnych dwóch miesięcy (tj. październik i listopad). Wrzesień tego roku charakteryzował się również ujemnym efektem dni roboczych (-1 rok do roku), a w dodatku zawierał trzy niedziele wolne od handlu (gorsza kombinacja aniżeli w sierpniu).

Patrząc na kolejne szczegóły warto zwrócić uwagę jeszcze na dwa aspekty. Realna sprzedaż w kategorii odzieży i obuwia wyniosła 8,9% w ujęciu rocznym, co oznaczało spadek z 15,9% przed miesiącem. Niemniej tutaj wybitnie niekorzystnie wypadła baza statystyczna (przed rokiem najwyższa dynamika wzrostu od 2008 roku). Poza tym względnie ciepły miesiąc mógł także zniechęcić do wzmożonych zakupów ubrań zimowych. Efekt ten powinien zostać po części odrobiony w październiku, kiedy warunki atmosferyczne (zwłaszcza ostatnia dekada miesiąca) wydają się sprzyjać zakupom w tej kategorii. Wreszcie sprzedaż dóbr trwałych sklasyfikowanych w kategorii “meble, RTV i AGD” wzrosła zaledwie o 2,8%, co było najwolniejszą dynamiką od marca 2016 roku. W mojej opinii może to być w pewnym sensie punkt ostrzegawczy, mogąc wieszczyć punkt przegięcia jeśli chodzi o szczyt dynamiki konsumpcji prywatnej. Czy jednak należy oczekiwać kontynuacji tego trendu? Biorąc pod uwagę wciąż solidne wzrosty funduszu płac nie wydaje się, że konsumpcja nagle spadnie, a będzie to raczej proces stopniowy, który dodatkowo będzie kompensowany przez rosnącą dynamikę kredytu do gospodarstw domowych (wykres wyżej).

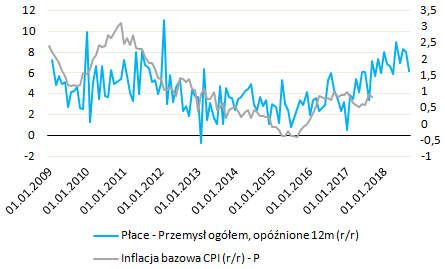

Drugim punktem analizy jest rynek pracy i dwa istotne sygnały. Po pierwsze, wyraźne osłabienie tempa wzrostu wynagrodzeń w budownictwie oraz najniższy wzrost zatrudnienia w ujęciu miesięcznym w przemyśle ogółem od września 2012. Po drugie, pogłębiająca się ujemna dynamika jeśli chodzi o nowo powstałe wakaty. O ile umiarkowanie słabnąca dynamika wzrostu zatrudnienia nie jest dla mnie specjalnie zaskakująca (pisałem o takiej możliwości przed kilkoma miesiącami), o tyle trzeci miesiąc z rzędu z wolniejszym tempem nominalnego wzrostu płac już tak. We wrześniu tempo to spadło do 6,7% w ujęciu rocznym, a realnie pozostało na poziomie 4,7% (niższa inflacja daje tutaj o sobie znać). Szczegółowe dane pokazują, że kategorią, gdzie roczna dynamika wzrostu wynagrodzeń w cenach stałych obniżyła się najmocniej w porównaniu do zeszłego roku było budownictwo.

Fed wysyła sygnał – przyszłość amerykańskiej giełdy

Płace w tym sektorze wzrosły o 8%, niemniej oznaczało to spadek z 10,4% przed miesiącem. Faktem jest, że baza była nieco mniej korzystna, niemniej jednak nie wydaje się odzwierciedlać całego spadku. Warto dodać, że firmy z branży budowlanej zgaszają jedne z największych niedoborów wykwalifikowanej siły roboczej (z drugiej strony notują tempo wzrostu zatrudnienia powyżej wartości krajowej). Skąd jednak niższe tempo wzrostu płac? Być może odpowiedzią jest fakt, że strona podażowa na rynku pracy została tak mocno wyeksploatowana, że dalsze podnoszenie wynagrodzeń nie ma sensu, gdyż na rynku po prostu brak osób z odpowiednimi kwalifikacjami. Co więcej, przyglądając się danym z ZUS można zauważyć słabnącą dynamikę wzrostu liczby ubezpieczonych cudzoziemców, co również wpisuje się w tezę o “wysychaniu” strony popytowej.

Tak czy inaczej, nawet jeśli dynamika płac zacznie spowalniać, to już zrealizowane wzrosty powinny być na tyle silne, by przyczynić się do wzrostu inflacji bazowej w przyszłym roku w okolicę 2%. Wraz z rosnącą dynamiką kredytu w gospodarce dane te mogą skłonić RPP do podwyżki stóp najwcześniej w czwartym kwartale 2019 roku. Czynnikiem, który mógłby zaważyć na decyzji RPP może okazać się ruch ze strony Europejskiego Banku Centralnego, którego pierwsza podwyżka oczekiwana jest najwcześniej we wrześniu przyszłego roku. W takim scenariuszu kurczący się dysparytet stóp procentowych na korzyść złotego mógłby powodować jego deprecjację, z kolei mechanizm ten implikowałbym wyższe ceny importowe, a przez to wyższą dynamikę cen w gospodarce.

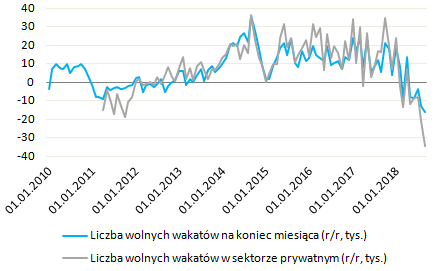

Dla podparcia argumentacji dotyczącej zwalniającego tempa wzrostu zatrudnienia wystarczy spojrzeć na dane odnośnie do liczby wolnych wakatów, przede wszystkim w sektorze prywatnym. Od kilku miesięcy dynamika ta jest ujemna. We wrześniu w sektorze prywatnym ubyło ponad 34 tys. wakatów w porównaniu ze stanem sprzed roku. Taka sytuacja jest również zgodna z tezą jaką postawiłem kilka miesięcy temu, iż szczyt dynamiki spadku stopy bezrobocia (GUS) został osiągnięty w listopadzie zeszłego roku. Choć ostatnie trzy miesiące do września przyniosły dalsze przyspieszenie tej dynamiki, w ubiegłym miesiącu nastąpiło jej wyhamowanie do -16,2% z -17,1%. Sama stopa bezrobocia spadła z 5,8% do 5,7% (najniższej w historii).

Kluczowe rynki wschodzące: czy jest się czego bać?

Wreszcie na koniec powiążmy sytuację na rynku pracy z odczytami indeksów PMI. Wprawdzie indeks polski poznamy dopiero 2 listopada, to jednak można wnioskować, że z dużym prawdopodobieństwem spadł on poniżej 50 punktów. Takie wnioski możemy wyciągać po odczytach z Niemiec. W takich warunkach nie jest czymś zaskakującym, że zatrudnienie w przemyśle wzrosło we wrześniu najwolniej od maja 2016 roku. To właśnie ta kategoria jest najlepiej skorelowana z zatrudnieniem na poziomie całego sektora przedsiębiorstw.