Na przestrzeni ostatnich dni polityka ponownie dała o sobie znać na rynku walutowym, tym razem była to jednak bardziej odległa polityka pochodząca z dalekiego wschodu. Pod koniec zeszłego tygodnia podjęta została kluczowa decyzja na nowozelandzkiej scenie politycznej. Z kolei wczoraj odbyły się przedterminowe wybory parlamentarne w Japonii. W obydwu przypadkach krajowe waluty osłabiły się, choć tylko w jednym z nich rynek został całkowicie zaskoczony.

Nowa Zelandia

Zacznijmy od zeszłotygodniowych doniesień z Nowej Zelandii, gdzie ostatecznie otrzymaliśmy najmniej oczekiwany wynik wyborów parlamentarnych. Jeszcze przed kilkoma tygodniami stanowisko ówczesnego premiera Billa English’a wydawało się niezagrożone, o czym z resztą pisałem na blogu, sugerując jednocześnie, że różnica w sondażach między Partią Narodową, a Partią Pracy zacieśnia się. Jak się teraz okazuje było to bardzo ważne spostrzeżenie, gdyż uważana za pewniaka rządząca Partia Narodowa pomimo zwycięstwa w wyborach nie będzie rządzić krajem. Jest to efekt fiaska rozmów koalicyjnych, które doprowadziły do bezprecedensowej sytuacji, w której to po raz pierwszy w historii rządzić będzie koalicja partii opozycyjnych (Partia Pracy, Najpierw Nowa Zelandia oraz Zieloni). Z kolei na fotelu premiera zasiądzie zaledwie 37-letnia liderka Partii Pracy Jacina Ardern.

Kluczowe ryzyka dla dolara australijskiego w Q4

Wyżej wspomniana koalicja jest możliwa po oficjalnym udzieleniu poparcia Partii Pracy ze strony lidera partii Najpierw Nowa Zelandia Winstona Petersa, uważanego za jednego z najwyraźniejszych populistów na tamtejszej scenie politycznej i porównywanego do Donalda Trumpa. W reakcji na ogłoszenie składu tworzącego nowy rząd notowania NZDUSD tąpnęły o 2%, zaś największa obawa dotyczy dwóch kwestii: polityki migracyjnej oraz reformy banku centralnego. Jak wskazywałem w analizie z końca sierpnia Bill English zdołał wydostać Nową Zelandią z kryzysu, więc rynek wyraźnie optował za statusem quo, nie jest więc zaskoczeniem mocna deprecjacja NZD.

Wynika ona z faktu, że obecny rząd może chcieć ograniczyć napływ imigrantów, którzy w dużym stopniu przyczynił się do większego wzrostu gospodarczego. Niemniej jednak z biegiem czasu aspekt ten wydaje się nieco tracić na sile. Jeszcze w kampanii wyborczej Winston Peters opowiadał się za koniecznością redukcji imigrantów do 10 tys. rocznie z obecnego poziomu rzędu 73 tys., tymczasem Partia Pracy sugeruje mniejsze cięcie do wartości 30 tys. Widać więc dobitnie, że pomimo osiągnięcia konsensusu w kwestii koalicji, zmiany polityki migracyjnej wcale nie muszą być tak dotkliwe, jak zdawał się sugerować Peters. Drugą kwestią jest proponowana reforma banku centralnego dotycząca nadania drugiego mandatu RBNZ, który prócz stabilności cen miałby zajmować się również dążeniem do pełnego zatrudnienia, zatem dualny mandat przyjąłby kształt tego, który działa w USA. Na ten moment taka zmiana wydaje się dość odległa, z kolei mając na uwadze konieczność utrzymania pewnego poziomu imigrantów (w celu uzupełnienia niedoborów w sile roboczej) można sądzić, że ich napływ nie będzie tak dramatycznie zredukowany. W związku z powyższym sądzę, że główna fala osłabienia dolara nowozelandzkiego kierowana względami politycznymi jest już za nami.

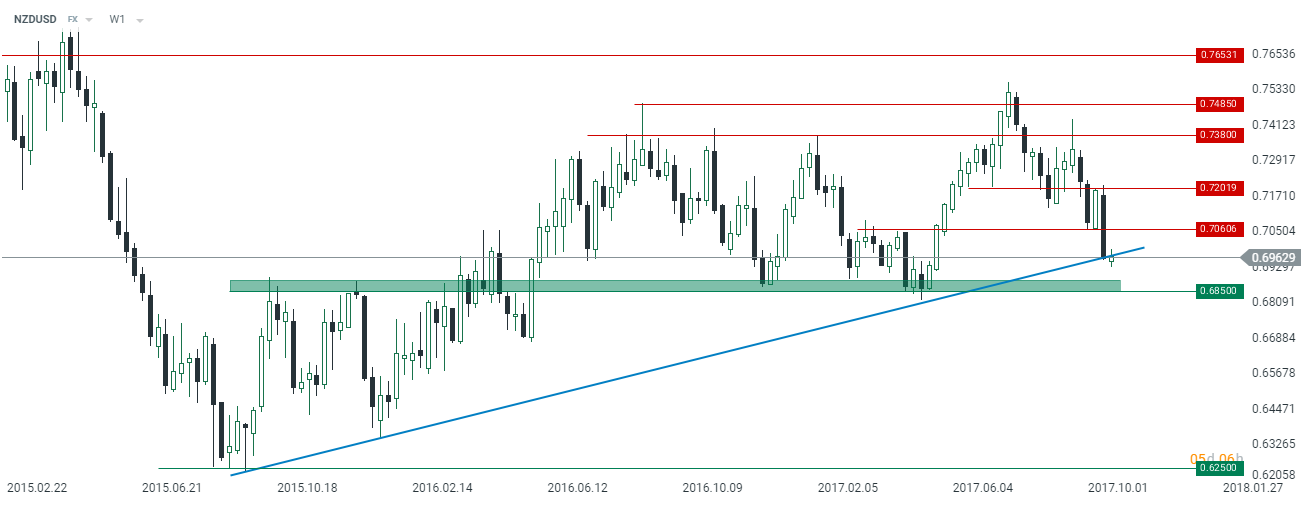

Technicznie na rynku NZDUSD znajdujemy się na krytycznym wsparciu w postaci długoterminowej linii trendu wzrostowego. Zamknięcie świeczki tygodniowej poniżej jej oznaczać by mogło zejście co najmniej w okolicę 0,6850. Z kolei przełamanie i tego poziomu umożliwiałoby przetestowanie minimów z 2015 roku w rejonie 0,6250. Mimo wszystko nie sądzę, że tak duża deprecjacja NZD może mieć miejsce. O ile w krótkim okresie w dalszym ciągu oczekuję spadków na parze z racji prognozowanej siły USD, o tyle w dłuższym horyzoncie czasowym NZD może zyskiwać na sile, jeśli tylko otrzymamy podstawy fundamentalne dające nadzieje na podwyżki stóp procentowych.

Japonia

Tymczasem wczoraj w Japonii odbyły się przyspieszone wybory parlamentarne, gdzie bez większego zaskoczenia triumfował obecnie rządzący premier Shinzo Abe. Jego partia LDP zdołała utrzymać zwykłą większość w niższej izbie parlamentu, z kolei po uwzględnieniu partii Komeito rządząca koalicja posiada ponad 2/3 głosów, co oznacza możliwość dokonywania zmian w konstytucji. Tym samym 63-letni Abe będzie premier przez kolejne 4 lata (3-letnia kadencja plus rok wynikający z organizacji wyborów 12 miesięcy wcześniej), kontynuując swoją ekspansywną politykę gospodarczą zwaną Abenomics (luźna polityka fiskalna, monetarna oraz reformy strukturalne).

Sprawdź Profesjonalny Research InsiderFX - Waluty, Surowce, Akcje

Zatem można powiedzieć, że ryzykowny ruch ze strony premia Abe jakim było rozwiązanie parlamentu i zwołanie przedterminowych wyborów opłacił się. Notowania japońskiej waluty straciły w następstwie opublikowanych wyników, gdyż oznacza to dalsze brnięcie w ekstremalnie ekspansywną polityką monetarną. Z drugiej strony wynik ten był korzystny dla japońskich akcji, otrzymujących zapewnienie, że skup jednostek ETF przez japoński bank centralny będzie kontynuowany. Z kolei rentowności japońskiego długu minimalnie traciły, niemniej jednak jeśli chodzi o kurs USDJPY to dochodowość amerykańskich papierów skarbowych odgrywa niemalże całą rolę. Ogólnie rzecz biorąc wpływ wyborów będzie raczej czynnikiem krótkotrwałym, aczkolwiek ciążącym w najbliższym czasie kursowi jena. Tym samym wciąż oczekuję stopniowej deprecjacji JPY względem USD, zaś jedynymi czynnikami (krótkotrwałymi) wspierającymi waluty skorelowane dodatnio z awersją do ryzyka (jen oraz frank) powinny być napięcia geopolityczne.

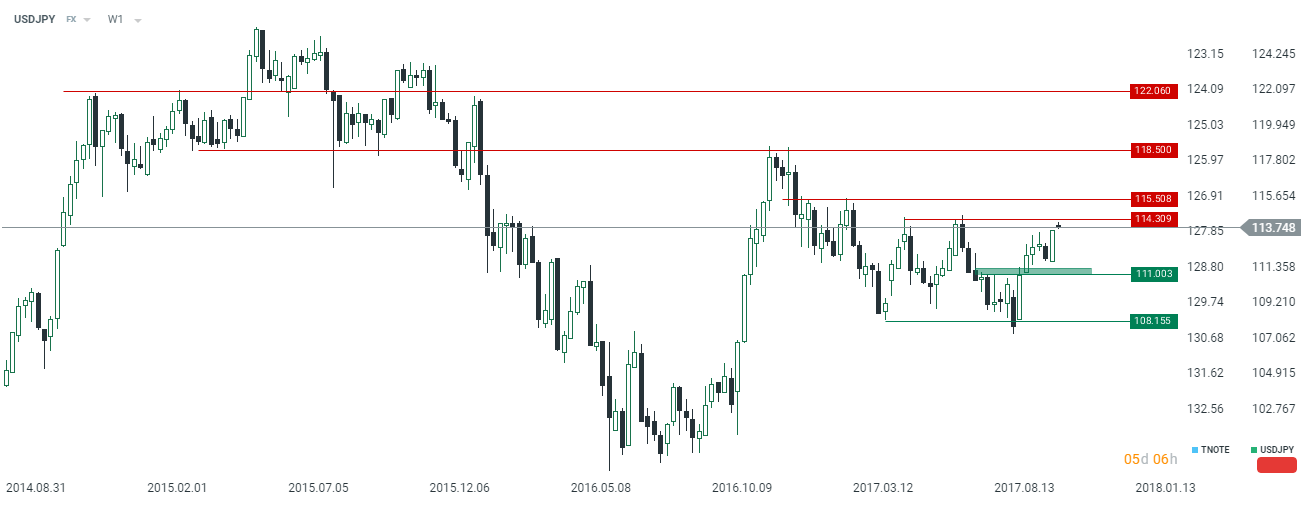

W przypadku japońskiego jena względem dolara USA wciąż sądzę, że czeka nas stopniowa deprecjacja pierwszej z wymiennych walut. Głównym czynnikiem sterującym słabością jena są rynkowe stopy procentowe, które znajdują się bardzo nisko (w wielu przypadkach poniżej zera – nominalnie) i perspektywa ospałej presji inflacyjnej. Na ten moment nie wydaje się więc, że sytuacja ta mogłaby się zmienić w kolejnych tygodniach, a nawet miesiącach, aczkolwiek znacznie ciekawiej zrobi się, jeśli BoJ zacznie brakować kolejnych aktywów do skupu, co finalnie może oznaczać fiasko luźnej polityki pieniężnej i całego szumnego programu QQE. Technicznie para USDJPY ma przed sobą ważny opór na 114,3 i jeśli zostanie pokonany, wówczas pozostaje spoglądać w kierunku 115,5 oraz 118,5 gdzie zlokalizowane są kolejne, godne uwagi opory. Reasumując, wraz z rosnącą dywergencją polityk monetarnych USA oraz Japonii wzrosty na parze powinny postępować.