Koniec kwietnia przynosi nam posiedzenia trzech, czołowych banków centralnych w gronie gospodarek zaliczanych do bloku G10 i to wszystko w ciągu zaledwie kilku godzin. Jako pierwszy na arenę wejdzie FED, i choć tym razem nie będziemy mięli ani konferencji prasowej, ani zaktualizowanych projekcji makroekonomicznych, wydarzenie to będzie równie ciekawe. Trzy godziny później decyzję ws. stóp procentowych opublikuje centralny bank Nowej Zelandii (RBNZ). Z kolei nad ranem, w czwartek polskiego czasu, będzie miał miejsce zdecydowanie najciekawszy punkt tego tygodnia – publikacja wyniku posiedzenia japońskiego banku centralnego (BoJ).

Zobacz także: Inwestuj bez ryzyka. Otwórz konto i odbierz 30$ na start

Na wstępie omówmy pokrótce każdy z wyżej wymienionych punktów w kalendarzu makro. Tak jak już pisałem wcześniej, kwietniowe posiedzenie FED skupi uwagę inwestorów wyłącznie na komunikacie (tylko kwartalne posiedzenia zawierają konferencję prasową i prognozy makroekonomiczne), który ujrzy światło dzienne jutro o godzinie 20:00. W tym miejscu szczególny nacisk należy położyć na ostatnie wypowiedzi bankierów centralnych, których dogłębna analiza została dokonana podczas wczorajszego wpisu. Im bliżej posiedzenia Rezerwy Federalnej, tym więcej głosów na rynku, że FED będzie chciał przygotować rynek na czerwcową podwyżkę stóp. Tym samym komunikat powinien być bardziej jastrzębi. To, w obliczu ostatniej wyprzedaży dolara sugeruje, że ryzyka związane z kwietniowym posiedzeniem nie są symetryczne, a przechylają się bardziej w stronę potencjalnej aprecjacji USD.

O godzinie 23:00 swoją decyzję opublikuje RBNZ. Po ostatnim, dość zaskakującym ruchu w postaci cięcia kosztu pieniądza o 25 punktów bazowych, obecnie konsensus rynkowy nie zakłada zmian w polityce pieniężnej. Poza tym należy zauważyć, że wraz z cięciem stóp procentowych RBNZ wyraźnie ściął projekcję inflacji na 2016 roku z 1,2% do 0,4%. Ponadto podkreślono znaczną aprecjację NZD, o ponad 5% od czasu styczniowego posiedzenia. RBNZ nie przebierał w słowach, w komunikacie mogliśmy znaleźć, że stopy mogą być cięte jeszcze głębiej, a dalsza aprecjacja NZD będzie niekorzystna, zważywszy na bieżącą i oczekiwaną inflację. W analizie przed marcowym posiedzeniem RBNZ zwracałem uwagę między innymi właśnie na oczekiwania inflacyjne, jako czynnik ryzyka, pisząc wówczas:

Z kolei w kwestii oczekiwanej inflacji warto spojrzeć na poniższy wykres obrazujący właśnie spodziewaną dynamikę cen w ciągu kolejnych dwóch lat. Jak widać trend spadkowy, który wcześniej wydawał się hamować ponownie przyspiesza. To, w połączeniu z niskimi cenami surowców może generować presję na działania ze strony RBNZ.

Poza tym, nie należy zapominać o ponurej perspektywie rynku mleka na kolejne miesiące obecnego roku. To wszystko, wraz z kursem NZD, który od czasu marcowego posiedzenia jeszcze zyskał na wartości, stwarza możliwość kolejnych działań przez RBNZ. Niemniej jednak, ze względu na ostatni ruch, obecnie RBNZ może chcieć poczekać na dalszy rozwój wydarzeń, być może mając na uwadze zbliżający się ruch po stronie FED.

Zobacz także: Monitor rynku surowcowego (25.04.2016)

Najciekawiej zapowiada się zaś posiedzenie BoJ. Wraz ze zbliżaniem się do posiedzenia, na rynku roi się od spekulacji i przypuszczeń, co takiego może zrobić BoJ w czwartek. Pod koniec ubiegłego tygodnia JPY mocno tracił po tym, jak na rynek wypłynęła informacja dotycząca możliwego uruchomienia kredytów dla banków centralnych po ujemnej stopie procentowej. Z kolei w ostatnich dniach prezes BoJ Kuroda coraz więcej uwagi poświęca tematowi ujemnych stóp procentowych (NIRP). Mówiąc, że banki radzą sobie z nową rzeczywistością polityki monetarnej, Kuroda może chcieć zasugerować kolejne cięcia. Z drugiej strony część obecnych i byłych członków BoJ sugeruje konieczność poczekania w celu ocenienia wpływu ujemnych stóp (od niektórych depozytów utrzymywanych na rachunku BoJ) na gospodarkę. Jak obraz ten rzutuje na rynek walutowy poprzez zmiany rynkowych stóp?

Na początek rynek głównej pary walutowej, gdzie widzimy wciąż sporą przestrzeń do spadków. W chwili obecnej rynek kontraktów FRA wskazuje na możliwość spadku EURUSD w rejon 1,1050. Patrząc na stronę techniczną taki ruch wcale nie jest nieprawdopodobny. Niemniej do tego potrzebny będzie zdecydowanie jastrzębi komunikat FED. Warto zauważyć, że spadający spread to głównie zasługa rosnących stóp dla dolara, pomimo ostatnich słabszych danych z USA. Może to sugerować rosnące oczekiwania przez jutrzejszym posiedzeniem.

Bardzo ciekawie wygląda sytuacja na rynku stopy dla popularnego kabla. Niemalże przez miesiąc rynek FRA wyraźnie sugerował możliwe odbicie GU, które nadeszło w drugiej połowie kwietnia. Niemniej jednak obecnie wydaje się, że optymizm inwestorów na rynku GBP jest nieco przesadzony. Z perspektywy analizy technicznej możemy zaś zobaczyć, że para zmaga się z oporem na 1,4570. Biorąc pod uwagę ruchy na rynku stopy, powodzenie przełamania owego oporu może być trudne, chyba, że FED rozczaruje rynek, przymykając drzwi do czerwcowego ruchu.

Na rynku jena z kolei działo się bardzo wiele w piątek, kiedy po rynku krążyła informacja o możliwym cięciu stóp do ujemnego terytorium dla banków komercyjnych. Stawka FRA dla JPY tąpnęła, co spotkało się z umiarkowanym wzrostem na dolarowym rynku stopy. W efekcie czego spread wskazuje na możliwą aprecjację USD w rejon 114.

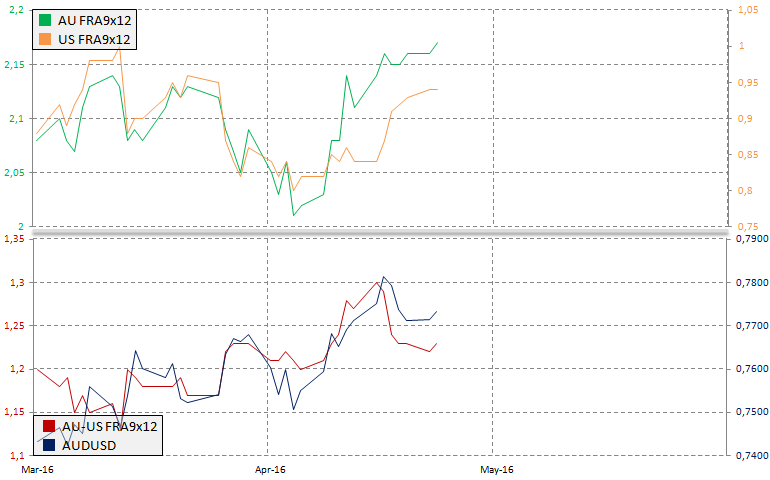

W przypadku rynku dolara australijskiego nie obserwujemy większej dywergencji patrząc na stawki FRA 9×12. Niemniej jednak tutaj również dostrzegane jest lekkie przewartościowanie kursu AUD. To, w połączeniu z ostatnim spadkiem cen rudy żelaza na dzisiejszej aukcji (ponad -4%) może generować presję spadkową na AU.

Zobacz także: Quo vadis AUD? Czynniki wspierające a trwałość wzrostów

Od strony technicznej, ostatnia świeczka na wykresie tygodniowym przyjęła kształt spadającej gwiazdy, stąd też rynek może chcieć potwierdzić tę formację poprzez zamknięcie bieżącego tygodnia poniżej jej dolnego korpusu. Na ten moment rynek stopy wskazuje na przewartościowanie AUD rzędu 80 pipsów, co nie jest znaczącą wartością.

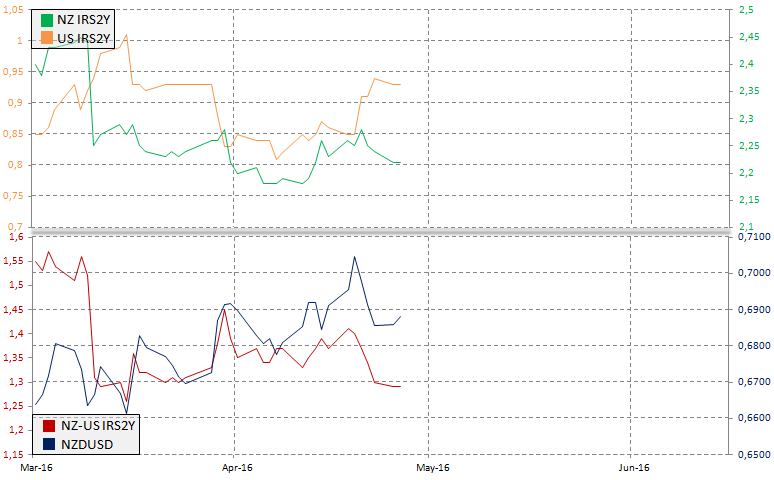

Na koniec rzut oka na rynek stopy (tym razem SWAP) dla NZDUSD, gdzie w dalszym ciągu widoczna jest dywergencja wskazująca na potencjał do spadków popularnego kiwi. Na dzisiaj spread stawek IRS sugeruje, że cena spot powinna oscylować w rejonie 0,67. Co ciekawe, pogląd ten jest zgodny z aktualną analizą techniczną. Poprzednia świeca tygodniowa to potężny pin-bar, który nie zdołał zamknąć się nad 0,69.

Zobacz także: Dlaczego przyszłość szwedzkiej korony wygląda obiecująco?

Reasumując, najciekawiej z punktu widzenia rynkowych stóp wygląda możliwość kupna USDJPY. Jednakże mając na uwadze duże ryzyko płynące ze strony posiedzenia BoJ warto rozważyć sprzedaż EURUSD lub GBPUSD, zakładając jastrzębi ton FED. W takim przypadku ciekawą opcją może być również sprzedaż NZDUSD, również ze względu na duże ryzyko mocno gołębiego komunikatu RBNZ, dającego przestrzeń do możliwych cięć stóp w kolejnych miesiącach.