Choć rok zakończyliśmy już kilka tygodni temu, dopiero w ostatnich dniach opublikowano dane końcowe z realnej sfery polskiej gospodarki (pozostał jeszcze bilans płatniczy za grudzień). O ile rynek pracy w dalszym ciągu utrzymuje imponujące tempo poprawy, o tyle odczyty w kwestii produkcji oraz sprzedaży okazały się nieco słabsze. Ponadto, bardziej od oczekiwań spowolniła inflacja. Z drugiej strony nastąpiła kolejna poprawa w kwestii nastrojów konsumentów oraz przedsiębiorstw, co wróży dobrze zarówno konsumpcji jak i inwestycjom w kolejnych kwartałach. Mimo to Rada może pozostać niechętna w kwestii podwyżek stóp, wykorzystując jednak innego rodzaju narzędzia.

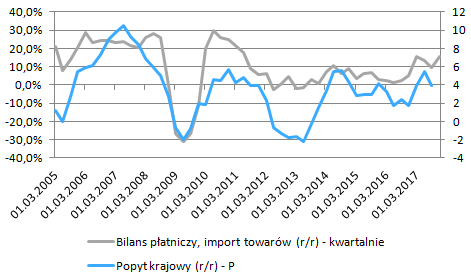

Niniejszą analizę rozpocznijmy od danych dotyczących bilansu płatniczego za listopad, który pokazał nadwyżkę na rachunku obrotów bieżących na poziomie 233 mln EUR wobec nadwyżki równej 297 mln EUR miesiąc wcześniej. Jednocześnie już trzynasty raz z rzędu saldo rachunku kapitałowego okazało się dodatnie, wskazując na ciągły strumień pieniądza płynącego z Unii Europejskiej w kierunku rodzimej gospodarki. W listopadzie wyraźnie wzrósł import towarów, który wyniósł aż 15,9% r/r – najwyższa dynamika od maja poprzedniego roku. Z kolei, jeśli dynamika importu za ostatni miesiąc 2017 roku okaże się równie imponująca (baza jest również niezbyt wysoka, aczkolwiek znacznie wyższa w porównaniu z listopadem 2016), wówczas kwartalny wynik może sugerować najwyższą, średnią dynamikę kwartalną od drugiego kwartału 2011 roku. W tym miejscu trzeba dodać, że istnieje jednak szansa rozczarowania kontrybucją eksportu netto do wzrostu PKB w czwartym kwartale ze względu na relatywnie wysoką bazę.

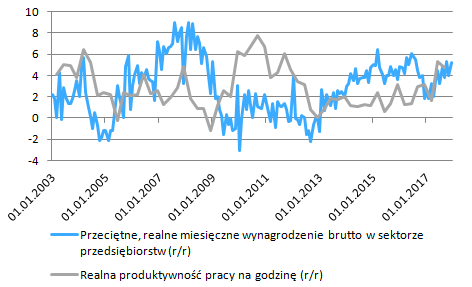

Spójrzmy teraz na odczyty z rynku pracy, które zaowocowały kolejnym, dwucyfrowym wzrostem realnego funduszu płac w ostatnim miesiącu 2017 roku. Zatrudnienie wzrosło o 4,6% w ujęciu rocznym, z kolei płace brutto w sektorze przedsiębiorstw zatrudniających co najmniej 9 pracowników zwyżkowały o 7,3 r/r, co w ujęciu realnym daje imponujące 5,2% r/r wzrostu. W obydwu przypadkach wyniki okazały się wyższe od konsensusu, co w rezultacie przyczyniło się do wzrostu realnego funduszu płac o 10,1% – najmocniej od września 2008 roku. W tym miejscu trzeba przywołać również kilka innych aspektów. Po pierwsze, nonsensem są stwierdzenia niektórych członków Rady Polityki Pieniężnej, iż tempo poprawy produktywności nie nadąża za dynamicznie rosnącymi płacami. Według ostatnich danych Eurostatu w trzecim kwartale zeszłego roku realna produktywność pracy w przeliczeniu na jedną godzinę wzrosła o 4,7% r/r po wzroście na poziomie 5,3% r/r w kwartale poprzednim.

Duże zawirowania i możliwy punkt zwrotny na EURUSD

Dane te zdają się być potwierdzane w dynamice zatrudnienia, która w dalszym ciągu pozostaje imponująca (jeśli tempo wzrostu produktywności byłoby dużo niższe od dynamiki płac, wówczas przedsiębiorstwa prawdopodobnie nie byłyby tak chętne do zwiększania zatrudnienia, pomimo wciąż “puchnącego” portfela zamówień). To, w połączeniu z ograniczoną podażą pracy oraz wciąż poprawiającą się sytuacją od strony popytowej powinno owocować dalszymi wzrostami tempa wynagrodzeń, kreując coraz większą presją na Radę, by ta w końcu podniosła stopy procentowe, albo w inny sposób zaostrzyła warunki finansowania (niemniej przekonanie Rady wcale nie będzie takie proste, o czym nieco później).

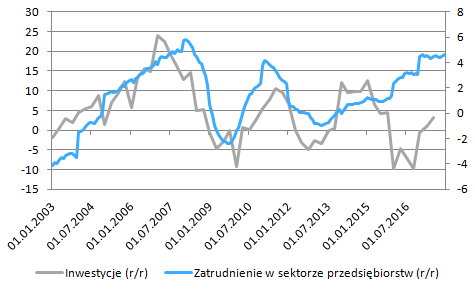

Po drugie, według opublikowanych dzisiaj danych ze strony GUS koniunktura wśród przedsiębiorstw w styczniu zdecydowanie się poprawiła i to bez względu na branżę, dynamiczne zwyżki odnotowano zarówno w budownictwie, przemyśle, handlu czy usługach. Dodatkowo wskaźnik obrazujący bieżący portfel zamówień krajowy i zagraniczny w przemyśle okazał się najwyższy w historii potwierdzając fakt ekspansji gospodarczej na starym kontynencie. Jest to kolejny czynnik, który powinien wspierać inwestycje, jeśli firmy będą chciały nadążyć z rosnącą liczbą zamówień w obliczu wysokiego poziomu wykorzystania mocy produkcyjnych (ten w przetwórstwie przemysłowym wzrósł w styczniu najmocniej od 16 lat, zdecydowanie zbliżając się do poziomu widocznego w sektorze budowlanym – zaledwie 0,7 pkt. proc. różnicy wobec 4,8 pkt. proc. przed rokiem). Zauważmy, że do tej pory poziom krajowych inwestycji niewiele różnił się od amortyzacji wskazując, że de facto poziom mocy wytwórczych nie zwiększał się, a firmy inwestowały tylko tyle, by odtworzyć utraconą wartość aktywów.

Szanse i zagrożenia dla złotego i giełdy w nowym roku

Należy podkreślić, iż dopiero inwestycje przekraczające poziom amortyzacji mogą faktycznie przyczynić się do zwiększania mocy wytwórczych w danym przedsiębiorstwie. Mówiąc w skrócie, jeśli firma inwestuje mniej niż wynosi amortyzacja można powiedzieć, że “zjada ona samą siebie” i w dłuższym terminie będzie prowadzić do nieuchronnego końca. Co więcej, porównując dynamiki zmian inwestycji oraz zatrudnienia można wyciągnąć wnioski, że na przestrzeni ostatnich kilku lat właściciele firm preferowali produkcję bardziej pracochłonną aniżeli kapitałochłonną. Niemniej jednak, biorąc pod uwagę fakt, że koszty pracy mocno rosną, zaś koszt kapitału pozostaje względnie niski, przedsiębiorstwa mogą zacząć zwiększając poziom inwestycji w bardziej dynamiczny sposób, czemu pomóc powinien również napływ środków unijnych (inwestycje prywatne) oraz wzmożone wykorzystanie środków ze strony samorządów przed zaplanowanymi na jesień wyborami samorządowymi (inwestycje publiczne).

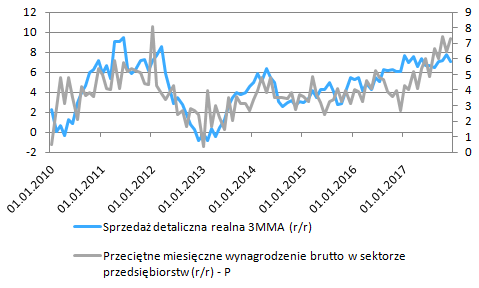

W piątek z kolei opublikowany został zestaw danych odnośnie do produkcji i sprzedaży, który choć na pierwszy rzut oka mógł być nieco rozczarowujący, to z pewnością takowy nie jest, jeśli przyjrzymy się danym bardziej wnikliwie. Dla porządku przypomnijmy, że realna sprzedaż detaliczna wzrosła w grudniu o 5,2% r/r, realna produkcja przemysłowa o 2,7% r/r, zaś produkcja budowlano-montażowa o 12,7% r/r. W każdej z trzech opublikowanych figur otrzymaliśmy wartości słabsze w porównaniu z listopadem, aczkolwiek wynikało to zarówno z efektu bazy jak i efektu kalendarzowego.

Po pierwsze należy być świadomym, że w grudniu 2017 było o 2 dni robocze mniej, aniżeli w analogicznym miesiącu przed rokiem, co naturalnie ograniczyło pole do zwyżek. Po drugie efekt bazy, choć wciąż względnie sprzyjający, nie był już tak korzystny (styczeń będzie charakteryzował się jeszcze wyższą bazą, aczkolwiek ilość dni roboczych w styczniu br. jest o jeden wyższa niż w roku ubiegłym). W rezultacie, trzymiesięczna średnia krocząca produkcji budowlano-montażowej wyniosła w grudniu imponujące 17,6% r/r wskazując na dynamiczne odbicie inwestycji w ostatnim kwartale 2017 (to inwestycje prywatne są zdecydowanie bardziej poszukiwane na tym etapie cyklu koniunkturalnego). Prócz tego bieżący, jak i wyprzedzający wskaźnik ufności konsumenckiej osiągnęły w styczniu najwyższe poziomy w historii potwierdzając solidne tempo popytu wewnętrznego.

Pomimo tak korzystnych odczytów Rada otrzymała kolejny, dość mocny argument za poczekaniem z podwyżkami stóp procentowych. Mianowicie, inflacja w grudniu spowolniła aż do 2,1% r/r, co jest dość rozczarowującą figurą, nawet jeśli weźmiemy pod uwagę negatywny efekt statystyczny. Co więcej, szczegóły raportu pokazały, że wzrost został spowodowany głównie przecz ceny żywności oraz napojów bezalkoholowych, które stanowiły w zeszłym roku blisko 25% całego koszyka inflacyjnego. Mając na uwadze fakt, że ceny żywności mogą napotkać deflację w ujęciu rocznym można szacować, że będzie to czynnik ograniczający ogólną dynamiką wskaźnika CPI. Z drugiej strony inflacja bazowa po wyłączeniu cen żywności i energii pozostała na poziomie 0,9% r/r, niemniej inflacja producencka spowolniła z 1,8% r/r do zaledwie 0,3% r/r.

Sprawdź Profesjonalny Research InsiderFX - Waluty, Surowce, Akcje

Na ten moment wydaje się, że kluczowe będą projekcje inflacyjne zaprezentowane przez NBP w marcu. Jeśli nie pokażą one trwałego wzrostu inflacji powyżej 3,5% w horyzoncie prognozy, wówczas podwyżka stóp w tym roku staje się coraz mniej prawdopodobna. Ponadto brać trzeba pod uwagę jeszcze inne aspekty. Między innymi aprecjację złotego, która w istotny sposób zacieśniała warunki finansowania. Poza tym, zmiany stóp procentowych nie są jedynym narzędziem, jakim Rada może sterować polityką monetarną, wpływając na rynek kredytowy. Mianowicie, już od kilku lat koszty kredytów w Polsce rosną, głównie z powodu podwyższonych wymogów kapitałowych nakładanych na banki, ale i również zaimplementowanego podatku bankowego.

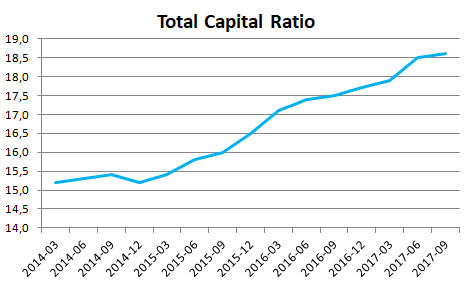

W skrócie, wyżej zobrazowany wskaźnik mówi nam ile kapitału mają posiadać banki w relacji do aktywów ważonych ryzykiem (w zależności od dłużnika dany kredyt może być sklasyfikowany z różnym poziomem ryzyka). Zatem suma kapitału, jaki bank musi utrzymywać równa się iloczynowi udzielonej pożyczki, poziomowi ryzyka oraz zakładanego wskaźnika TCR. Jasnym jest więc, że podniesienie któregoś z trzech wymienionych wielkości podniesie koszty kredytu (bank zmuszony jest do utrzymywania coraz wyższego poziomu kapitałów). W tym względzie znamienny jest powyższy wykres pokazujący, że wskaźnik TCR wzrósł z końcówki 2014 roku z 15,2% do 18,6% w trzecim kwartale poprzedniego roku.

Choć jest to narzędzie tymczasowe, to w pewnym stopniu już przyczyniło się ono do zaostrzenia warunków kredytowych w Polsce (zwyżka o 3,4 pkt. proc. w niespełna trzy lata) Tak więc mając na względzie, iż inflacja raczej nie przekroczy trwale poziomu 3,5% w tym roku, poziom inwestycji będzie stopniowo odbijał, a gospodarka nie będzie wykazywać nierównowag zewnętrznych można przypuszczać, że Rada wstrzyma się z podwyżką stóp w tym roku, za czym dodatkowo mogą przemawiać wybory samorządowe w listopadzie.