Od początku roku ceny złota wzrosły o około 17%, co czyni ten wynik bardzo dobrym w porównaniu ze stopami zwrotu z głównych indeksów amerykańskich czy europejskich, nie mówiąc o giełdach azjatyckich, gdzie stopy zwroty w analogicznym okresie były czasami ujemne. Wśród czynników wspierających rajd cen metalu było załamanie przemysłu europejskiego, zaognienie wojny handlowej między USA a Chinami, ale i również – a może przede wszystkim – związany z tym potężny zwrot w polityce największych banków centralnych. To właśnie perspektywa globalnej polityki pieniężnej sugeruje, iż pomimo znacznych wzrostów cen żółtego metalu wcale nie musi oznaczać to końca tego trendu. Wprost przeciwnie, biorąc pod uwagę rozkład ryzyk w światowej gospodarce oraz fakt, że amerykański dolar znajduje się wciąż bardzo wysoko można oczekiwać, iż przed nami dobry okres do inwestycji w złoto.

W dzisiejszej analizie poruszam wpływ polityki pieniężnej banków centralnych na notowania cen złota. Efektem zwrotu w polityce pieniężnej Rezerwy Federalnej, Europejskiego Banku Centralnego i znaczących banków gospodarek azjatyckich jest potężny rajd cen obligacji rządowych. To właśnie ten aspekt w moim przekonaniu odegrał istotną rolę w imponującym wzroście cen złota w tym roku. W celu zbadania tej hipotezy przeprowadziłem analizę prostej regresji między wartością obligacji z ujemną rentownością, a ceną spot złota. Model ten dał statystycznie istotny wynik, iż począwszy od 2016 roku (dane miesięczne) do końca lipca 2019, zmiana wartości obligacji z ujemną rentownością była znaczącym czynnikiem wzrostu cen kruszcu. W analizie został wzięty wyżej wspomniany okres z uwagi na fakt, iż od tego czasu miał miejsce pierwszy większy wzrost wartości wspomnianych obligacji. Co więcej, w okresie poprzedzającym przyjęty horyzont obydwa szeregi nie wykazywały dodatniej zależności. Taki wynik regresji potwierdza fakt, iż wraz ze wzrostem wartości obligacji z ujemną rentownością, wrażliwość cen złota rośnie. Dopełnieniem analizy jest fakt, iż zależność ta nie jest liniowa, a przyjmuje kształt funkcji wykładniczej. Biorąc pod uwagę, iż obecnie wartość tychże obligacji według danych Bloomberga to blisko 16 bln USD można przypuszczać, że wrażliwość cen złota będzie malała wraz z dalszym przyrostem wartości długu z ujemną rentownością.

Wpływ ujemnych stóp na sektor bankowy strefy euro

Tempo rozrostu tego rodzaju długu w ostatnim czasie było niebywałe, a od początku roku wartość ta niemalże podwoiła się. Głównymi krajami przyczyniającymi się do tego zjawiska są Japonia, Niemcy, Francja i inne kraje europejskie. Trudno oczekiwać, że tempo tego wzrostu będzie utrzymane w najbliższych kwartałach, nawet w obliczu dalszego luzowania polityki pieniężnej przez banki centralne, niemniej na pewno nie znajdujemy się u progu zmiany trendu. Zakładając jednak, że do końca przyszłego roku wartość tego rodzaju obligacji zwiększy się o 50% można prognozować, iż cena złota wzrośnie do tego czasu o 10% (średnioroczna stopa zwrotu w tym okresie na poziomie 7,2%). Taki wynik byłby z pewnością zadowalający biorąc pod uwagę fakt, iż trudno o wysokie stopy zwrotu z obligacji czy akcji, nie mówiąc o depozytach, gdzie oprocentowanie stało się bardzo niskie (czasami nawet ujemne, choć na ten moment problem ten nie dotyka polskiej gospodarki). Naturalnie więc kapitał zaczyna płynąć w kierunku rynku złota, co doskonale widać po przepływach pieniężnych w funduszach ETF oferujących ekspozycję na kruszec.

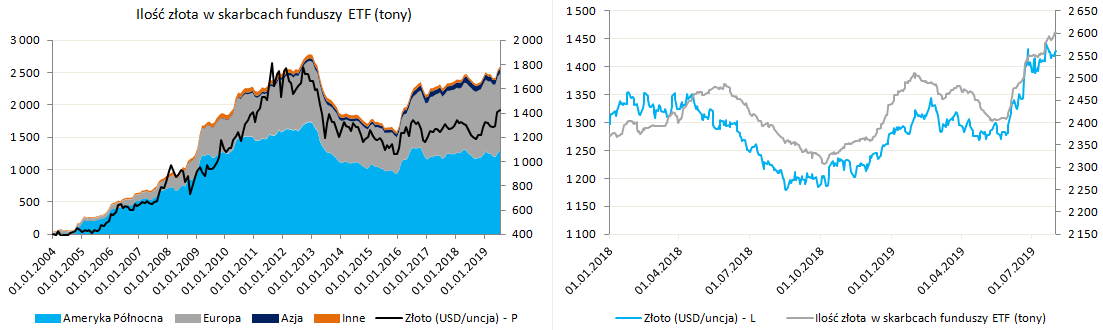

Według najnowszych danych Światowej Rady Złota (WGC), ilość złota przechowywana w skarbcach funduszy ETF wyniosła na koniec lipca niemalże 2600 ton. Wyższe poziomy notowane były tylko na przełomie 2012 i 2013 roku. Znaczący skok w ilości metali w tego rodzaju funduszach nastąpił w roku 2016, a za przyrost ten odpowiadała głównie Ameryka Północna (tutaj mówimy praktycznie wyłącznie o USA) oraz Europa. Od tego czasu za systematyczny przyrost złota w skarbcach odpowiada praktycznie tylko region europejski, co pokazuje potrzebę lokowania kapitału w żółtym metalu na fali szerzących się ujemnych stóp procentowych. Na koniec spójrzmy również jak dzienne zmiany w ilości złota w funduszach ETF wpływają na kształtowanie się ceny spot złota (prawa część powyższego wykresu). Jak widać, zależność ta była znacząca począwszy od 2018 roku, a w ostatnich tygodnia uległa nawet zwiększeniu. W mojej opinii obecny kurs obrany przez główne banki centralne świata sugeruje, iż trend w postaci dalszego wzrostu wartości obligacji z ujemną rentownością powinien być kontynuowany, choć w wolniejszym tempie niż dotychczas. Z przeprowadzonej analizy wynika, iż będzie to pozytywny czynnik dla notowań złota, aczkolwiek efekt krańcowy będzie coraz mniej spektakularny.