W ostatnich dniach presja podażowa z dolara australijskiego z pewnością nie zeszła. Co więcej, po większej wyprzedaży i lekkiej korekcie wydaje się, że jesteśmy aktualnie ku najlepszej drodze do kontynuacji deprecjacji AUD. Wczoraj wskazywałem, że planowane przez chińskie władze ogromne inwestycje będą prawdopodobnie jedynie tymczasowym czynnikiem wzmacniającym walutę Australii.

Podczas sesji azjatyckiej poznaliśmy minutki, opublikowane przez władze centralnego banku Australii. Wielkich sensacji nie było. RBA podkreślił między innymi, że dalsza aprecjacja AUD mogłaby skomplikować dostosowanie gospodarcze (dobrze znany inwestorom w ostatnich miesiącach zwrot). Podkreślono ponadto, iż największymi ryzykami w dalszym ciągu są rynek pracy oraz nieruchomości.

RBNZ dopina swego. Perspektywa dla NZD bez zmian

Z drugiej strony Bank zasugerował, że marcowe dane dotyczące inflacji konsumenckiej zwiększyły dość wyraźnie prognozę, iż inflacja bazowa wzrośnie w okolicę 2% do 2018 roku. Niemniej wzrost gospodarczy wciąż postępuje tylko w umiarkowanym tempie. Jeżeli spojrzymy sobie na trend w australijskiej produkcji przemysłowej, to okaże się, iż na przestrzeni pięciu ostatnich lat jest on zdecydowanie negatywny. To nie najlepiej wróży wzrostowi gospodarczemu.

RBA wyraźnie podkreśla, że presja inflacyjna pochodziła do tej pory ewidentnie z wyższych kosztów materiałów budowlanych i wzrostu cen energii, które sprzedawcy przerzucają na konsumentów. Niemniej to, o czym wspominam szerzej w ostatnim czasie – stłumiona presja płacowa – pozostaje niezmienione, co wraz z rosnącą inflacją może niekorzystnie oddziaływać na wydatki konsumpcyjne (spadek realnych dochodów).

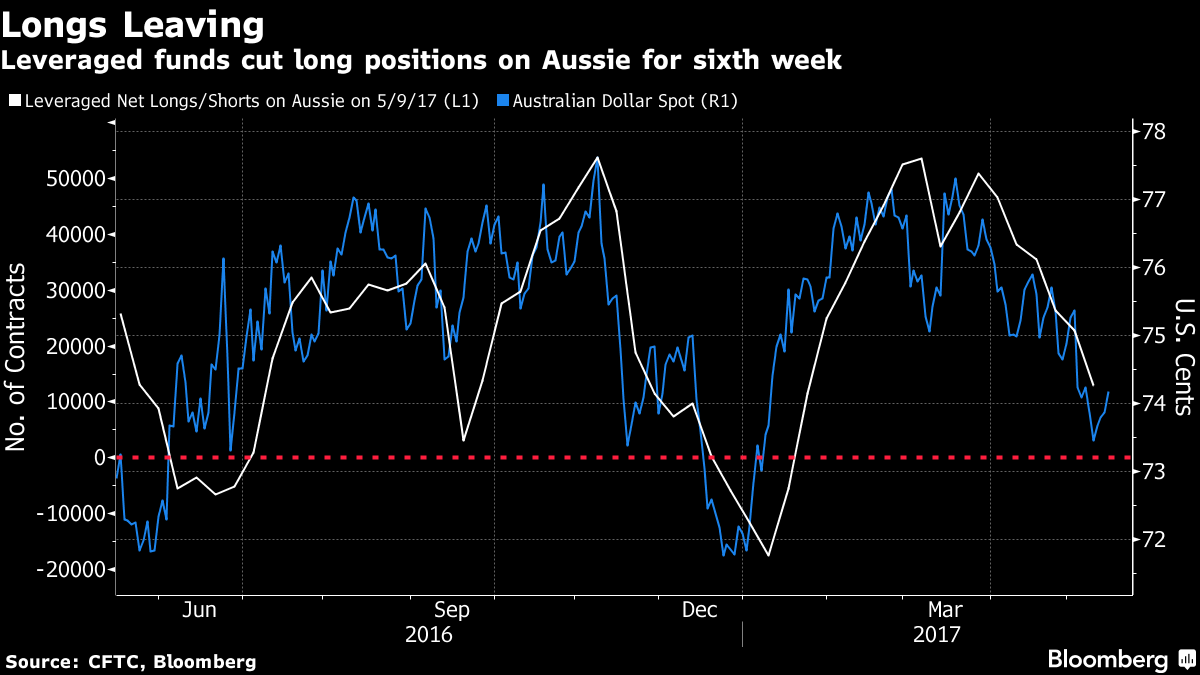

Według mnie istnieją wciąż mocne przesłanki ku temu, by dalej sprzedawać AUD, głównie względem EUR, ale i USD. Po pierwsze, warto podkreślić ostatnią redukcję pozycji długiej netto przez fundusze lewarowane do poziomu niespełna 13 tys. kontraktów. Tymczasem jeszcze na początku marca wynosiły one ponad 53 tys. Owy optymizm parował równocześnie z topniejącymi cenami rudy żelaza.

To właśnie rynek rudy żelaza jest drugim, istotnym czynnikiem zachęcającym do dalszej wyprzedaży AUD. Jak mocno uzależniony jest dolar australijski od tego surowca pisałem już niejednokrotnie, tłumacząc z czego to wynika. Między innymi to właśnie ten aspekt był jednym z głównych, dlaczego na początku roku prognozowałem przecenę AUDUSD. Wciąż podtrzymuje ten pogląd, a znaczna część projekcji już się zmaterializowała.

Sprawdź Profesjonalny Research InsiderFX

Największą bolączką AUD nie jest jednak w tym momencie sama niska cena surowca, ale również ogromne zapasy w Chinach, które mogą zdecydowanie ograniczyć podaż ze strony największe partnera handlowego Australii. Zatem jakikolwiek dalszy spadek cen rudy może zachęcić hedge fundy do dalszego ograniczania pozycji długiej netto.

Trzecim i ostatnim powodem, dla którego coraz bardziej warto sprzedawać AUD za USD jest słabnący dyferencjał w stopach procentowych. Każda podwyżka stóp przez FED powoduje, że nominalne stopy, i ich strata do nominalnej stawki utrzymywanej przez RBA maleje, nie mówiąc już o stopach rynkowych, które zmieniają się przecież dużo bardziej dynamiczniej.

Obecnie premia australijskich papierów skarbowych nad swoimi amerykańskimi odpowiednikami wynosi najmniej od 2001 roku. W zeszłym tygodniu spread na obligacjach 10-letnich zniżkował do zaledwie 19pb., podczas gdy w najlepszym okresie sięgał ponad 250pb. Dowodzi to jasno, iż atrakcyjność AUD wyraźnie zbladła na przestrzeni ostatnich lat.

Każda kolejna podwyżka stóp przez FED będzie działała na niekorzyść AUD, przynajmniej do czasu, kiedy RBA zmieni swoją retorykę w znacznie bardziej gołębią. Póki co RBA, jak i nowozelandzki RBNZ są bardzo daleko od podwyżek stóp. Znacznie dalej niż choćby EBC czy BoE (prognoza).

Kolejnym powodem do wyprzedaży AUD w najbliższym czasie mogą być dane na temat dynamiki wynagrodzeń, które poznamy już w tę środę. Niższy odczyt tylko potwierdzi moją prognozę, iż presja płacowa, a właściwie jej brak jest problemem globalnym, z którym muszą zmierzyć się najważniejsze banki centralne. Od strony technicznej wciąż pozostaje aktualny wczorajszy pogląd.