Dzisiaj nikt nie dyskutuje o tym, czy FED podniesie stopy, jest to z góry przesądzoną rzeczą. I choć na rynku podobno nie ma rzeczy pewnych, rynek daje 100% szans na taki ruch. Tym samym uwaga skupia się na innych aspektach. Przede wszystkim chodzi o projekcje podwyżek stóp na przyszły rok, ale także o prognozy makroekonomiczne.

Po pierwsze, należy wiedzieć, że o godzinie 20:00 właściwie większość już będzie jasna. Poznamy tzw. dot-chart, który powie nam, jak zmieniły się poglądy poszczególnych członków FED, co do wysokości stóp procentowych w kolejnych latach od czasu wrześniowego posiedzenia. Jeszcze przed trzema miesiącami szacowano dwie podwyżki na rok 2017. Co jeśli FED nie zmieni tego poglądu?

Zobacz: Umiarkowane skutki włoskiego referendum i jedno zagrożenie

W takim przypadku należy oczekiwać deprecjacji USD (założeniem bazowym jest podwyżka o 25pb). Trzeba jednak wziąć pod uwagę to, co zrobił rynek od tego czasu. Czerwona linia na poniższym wykresem pokazuje krzywą OIS we wrześniu (posiedzenie), gdzie widać wyraźną rozbieżność z linią zieloną (wrześniowy dot-chart). Z kolei linia fioletowa to bieżąca wycena rynku. Widać, że jest ona zgodna z tym, co dostrzegał FED przed kwartałem. Zatem przed FED-em twardy orzech do zgryzienia.

Dopiero zmiana mediany estymowanej stopy na rok 2017 do trzech powinna stanowić jakikolwiek bodziec do kupna USD. Rok 2018 również jest ważny, jednakże uwaga w pierwszej kolejności skupi się na najbliższej przyszłości, czyli kolejnym roku. W innym przypadku oczekiwałbym deprecjacji USD na szerokim rynku, zarówno względem walut G10, jak i EM (tutaj efekt przeceny powinien być nawet silniejszy). Czym jest z kolei stopa w terminie longer-run?

Jest to oczekiwana przez członków FED długoterminowa stopa procentowa, jaka według nich w tym cyklu będzie adekwatna do utrzymania w dłuższym okresie. Tutaj muszą zatrzymać się inwestorzy dla rynku akcji, gdyż jest to ważny dla nich aspekt. Mianowicie, z punktu widzenia inwestorów na tej klasie aktywów, im niższa stopa długoterminowa (dyskontowa) tym wartość obecna przyszłych strumieni pieniądza jest wyższa. Inaczej mówiąc przyszłe zyski firm więcej są warte na chwilę obecną.

Sprawdź: Rynek nie boi się Trumpa. Złoto w opałach a minutki FED

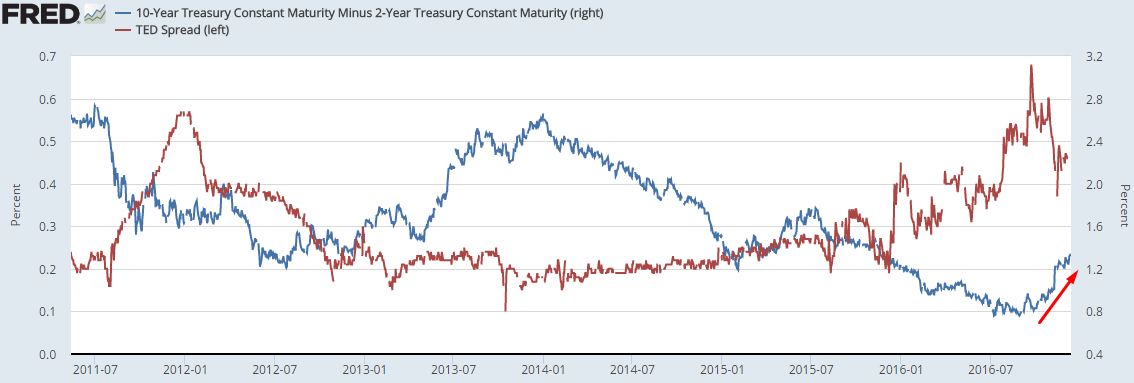

Co z kolei dla rynku długu? Jeśli chodzi o obligacje, rynek ten może być jednym z ciekawszych do zajmowania pozycji. Stosunkowo gołębi FED powinien oddziaływać negatywnie na rentowności obligacji, skutkując wreszcie odbiciem cen obligacji. Jednakże, tak jak już wspominałem w przeszłości trzeba pamiętać, że ceny obligacji nie zmieniają się jednakowo wzdłuż całej krzywej rentowności. Papiery z dłuższym terminem wykupu reagują zdecydowanie mocniej na zmianę stopy dochodu z obligacji. Dowodem tego jest poniższy wykres.

Jak widać w ciągu ostatnich dwóch miesięcy amerykańska krzywa rentowności zdecydowanie się wypiętrzył, co jest efektem ostatniego pogromu na rynku długu. Wypiętrzająca się krzywa oznacza, że rentowności bliżej długiego końca krzywej (w tym przypadku 10-latek) rosły bardziej niż papiery z krótkiego końca (2-latki).

Wiedząc, że cena obligacji i jej rentowność poruszają się w przeciwnym kierunku możemy wyciągnąć wniosek, że to papiery z dłuższego końca krzywej zostały zdecydowanie bardziej przecenione (inwestorzy uciekają z “zamrożenia” kapitału w papierach na stałej stopie dochodu na długi okres w obliczu nadchodzących podwyżek stóp). Poza tym, papiery o niższym terminie do wykupu – jak wykazałem wyżej – są mniej wrażliwe na zmianę stopy dochodu (o czynnikach z czego to wynika pisałem w zalinkowanym wyżej artykule), więc w obliczu rosnących stóp inwestorzy, którzy muszą lokować część aktywów w obligacje wybierają te o krótszym terminie do wykupu.

Zobacz także: Yellen pieczętuje podwyżkę i wysyła dolara na szczyt

Wracając do tematu, gołębi FED mógłby doprowadzić do wzrostów cen obligacji, niemniej w takim układzie bardziej opłaca kupować się papiery z dłuższym terminem do wykupu. Po pierwsze, od razu na starcie są one bardziej przecenione. Po drugie, dają większą szansę do zarobku z racji ich większej wrażliwości na zmiany stopy dochodu.

Jeśli chodzi o prognozy makro, po tym kątem należy zadać sobie pytanie, jak mocno członkowie FED zaufali Trumpowi i jego populistycznym wizją. Jeśli FED dał się przekonać, wówczas istnieje szansa na bardziej radykalne (czyt. korzystne) zmiany. Niemniej nie sądzę, że FED “przestraszył się” Trumpa. Sądzę, że zmiana w projekcjach należy oczekiwać w przypadku stopy bezrobocia (estymacja stopy NAIRU) oraz i inflacji, odpowiednio w dół i w górę. Warto zauważyć, że ostatnio opublikowana wartość stopy bezrobocia już znajduje się poniżej wrześniowych projekcji FED.

Podsumowując, osobiście sądzę, że ryzyka związane z dzisiejszą decyzją Komitetu są zdecydowanie niesymetryczne. Sadzę, że mamy rozkład prawdopodobieństwa zdecydowanie bardziej skierowany w stronę potencjalnego rozczarowania niż pozytywnego zaskoczenia. Tym samym spodziewam się większej szansy na deprecjację USD i odbicie na rynku długu po dzisiejszym posiedzeniu.