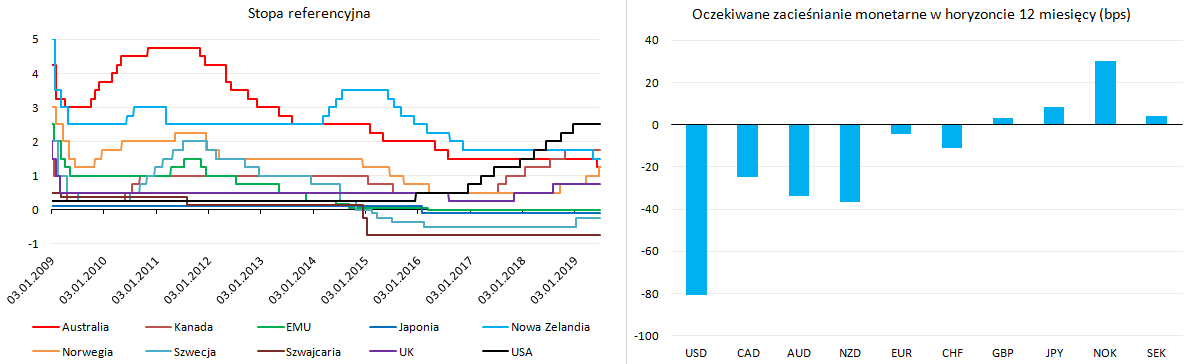

W ubiegłym tygodniu nastąpił symboliczny zwrot w globalnej polityce pieniężnej, którego jednak nie zapoczątkowała amerykańska Rezerwa Federalna, a sam prezes Europejskiego Banku Centralnego Mario Draghi. Niemniej jednak patrząc szerzej, obydwa banki centralne zamierzają poluzować warunki finansowe w najbliższym czasie, choć paradoksalnie sytuacja gospodarcza jest wciąż bardzo korzystna. Bardziej ekspansywną politykę pieniężna przyjęły już banki z Antypodów (australijska Rezerwa Federalna wydaje się jednak znacznie bardziej zdeterminowana do cięcia stóp procentowych w porównaniu z nowozelandzką Rezerwą Federalną). Z kolei o bardziej aktywnym działaniu w kierunku luźniejszych warunków monetarnych nie mówi się póki co w Japonii czy Szwajcarii. W tym środowisku swojego rodzaju ewenementem stał się, tak jak wskazywałem przed kilkoma miesiącami, norweski bank centralny. Norges Bank podniósł w zeszłym tygodniu główną stopę o 25pb do poziomu 1,25% (trzecia podwyżka w cyklu) i bynajmniej na tym nie zamierza poprzestawać. W Polsce status quo wydaje się utrzymywany, a to oznacza brak zmian w krajowej polityce pieniężnej nawet do końca kadencji obecnej RPP.

Co mówi amerykańska krzywa rentowności?

Jeszcze na początku czerwca prezes Draghi wydawał się dość powściągliwy jeśli chodzi o perspektywy polityki pieniężnej w strefie euro (komentarz analityczny do tego wydarzenia dostępny we wpisie z początku miesiąca) choć przyznał, iż kwestia dalszych obniżek stóp procentowych była podnoszona przez niektórych członków Rady Prezesów. Poza tym, zmiana w retoryce banku w postaci wydłużenia forward guidance do połowy przyszłego roku (zobowiązanie do utrzymania stóp procentowych na obecnym poziomie) zostało odczytane dość jastrzębio w środowisku, gdzie inne banki komunikują luzowanie polityki pieniężnej. Kilka dni później nastąpiła jednak zmiana, a Mario Draghi powiedział w portugalskim mieście Sintra, iż dalsze obniżki stóp procentowych wraz z luzowaniem ilościowym są na stole, jeśli tylko sytuacja będzie tego wymagała (vide brak poprawy gospodarczej). De facto było to włączenie zielonego światła do dalszej stymulacji monetarnej. W tym miejscu warto dodać, że kolejne (potencjalne) obniżki stóp procentowych będą za pewne wiązać się z koniecznością przyjęcia tzw. tiering system. W ramach tego systemu część rezerw utrzymywanych przez banki komercyjne w EBC będzie wyłączona z ujemnej stopy procentowej (banki komercyjne nie będą ponosiły kosztu “parkowania” wolnych środków w banku centralnym). W następstwie komunikatu Draghiego notowania euro mocniej zniżkowały, zaś rynek długu w Europie złapał wiatr w żagle (nastąpiła dalsza kompresja spreadów rentowności obligacji w strefie euro).

Taka reakcja rynku walutowego nie była po myśli Donalda Trumpa, który oskarżył prezesa EBC o celowe deprecjonowanie wspólnej waluty, wzywając przy tym Fed do działania (tj. cięcia stóp procentowych, by stymulować gospodarkę, wspierać rynek kapitałowy i osłabić silnego dolara). Poniekąd “prośby” te zostały wysłuchane, gdyż Fed przedstawił dość gołębi komunikat. Skupić się należy na kilku aspektach. Po pierwsze, mocna redukcja prognoz inflacyjnych na ten rok, co wydaje się głównym powodem, dla którego Fed może myśleć nad obniżką stóp (naturalnie poza nadmuchiwanymi oczekiwaniami rynku, którego to Fed stał się już dawno zakładnikiem). Po drugie, sytuacja na rynku pracy ma wciąż pozostawać korzystna z punktu widzenia pracownika, co ma skutkować utrzymaniem się stopy bezrobocia wyraźnie poniżej 4% do końca 2021 roku. Po trzecie, prognozy wzrostu PKB pozostały właściwie niezmienione, a wartość na kolejny rok została nawet marginalnie podniesiona co sugeruje, iż Fed niejako przyznaje się do zerwania zależności w postaci krzywej Philipsa. Po czwarte, członkowie FOMC są bardzo podzieleni w kwestii wysokości stóp procentowych w tym roku, a stopień tejże polaryzacji może sprawić, iż znalezienie konsensusu do znacznej redukcji stóp (tj. ponad 50pb) w tym roku może być trudne. W reakcji na wynik posiedzenia dolar stracił, a słabość ta widoczna jest do dzisiaj. Wygląda to tak, jakby banki centralne USA i strefy euro starały się prowadzić niejako wojnę walutową, usiłując osłabić swoje waluty (ważny czynnik dla kształtowania się inflacji).

Jeśli chodzi o oczekiwania rynkowe, te jasno wskazują, że w lipcu nastąpi cięcie stóp o 25pb (kontrakty terminowe na stopę funduszy federalnych dają obecnie ok. 50%-owe prawdopodobieństwo na ruch nawet o 50pb). Mając na uwadze fakt, że Fed nie będzie chętny do utraty zaufania uczestników rynku należy spodziewać się, iż obniżka o co najmniej 25 punktów bazowych nastąpi w kolejnym miesiącu (o ile nie nastąpi istotny zwrot w relacjach USA-Chiny podczas najbliższego szczytu G20 w Japonii). Z drugiej strony taki ruch nie wywoła znacznego osłabienia dolara, a takowe mogłoby nadejść dopiero w przypadku redukcji o 50 punktów bazowych (rynek nie wycenia w pełni takiego scenariusza). Niemniej nie wydaje mi się, że Fed posunie się do takiego kroku. Powiedzmy sobie również jasno, że przestrzeń do obniżek stóp w USA nie jest duża (raptem 250pb do 0%, co historycznie nie wystarczało do zakończenia cyklu luzowania polityki pieniężnej), a więc w grę musi wejść również ewentualne luzowania ilościowe. Co jednak ciekawe, zakończenie zacieśniania monetarnego nastąpić ma dopiero z końcem września, co byłoby dość dziwne w związku z planowaną obniżką stóp (upatruję tutaj potencjał do zaskoczenia, gdyby Fed zdecydował się zakończyć owe zacieśnianie już w lipcu).

Ekspansja fiskalna i nadwyżka budżetowa w Polsce?

Spoglądając na wykres powyżej jasno widać, że najbardziej gołębie perspektywy rozciągają się nad tymi bankami, które w ostatnich latach utrzymywały najwyższy poziom nominalnych stóp procentowych tj. USA, Kanada, Australia i Nowa Zelandia. W przypadku Fed, rynek obecnie wycenia już w pełni trzy obniżki po 25pb do połowy przyszłego roku, a więc pola do zaskoczenia (w celu osłabienia dolara) dla Fed nie ma zbyt wiele. W pozostałych bankach centralnych koszyka G10 ma dziać się niewiele (w przypadku strefy euro rynek wycenia obecnie szansę na jedną obniżkę o 10pb w ciągu 3 miesięcy i na tym EBC ma poprzestać, przynajmniej jeśli chodzi o konwencjonalną politykę), a wyjątkiem jest norweski bank. Norges Bank podniósł stopy procentowe w zeszłym tygodniu już po raz trzeci, a co więcej zakomunikował kolejne podwyżki na horyzoncie. Był to swego rodzaju szokujący komunikat dla rynku, co spotkało się ze znaczną aprecjacją korony (NOK) – zakładano bowiem, że czerwcowa podwyżka będzie ostatnią w cyklu. O korzystnej perspektywie dla norweskiej waluty pisałem już w lutym przy okazji szerszego przeglądu walut G10. Mając na uwadze retorykę Nroges Banku i zestawiając ją z obecną wyceną rynku (30pb w ciągu roku) wydaje się, że potencjał do aprecjacji NOK wciąż jest, a dalsze zacieśnianie zróżnicowania stóp procentowych (cięcia stóp przez inne banki centralne) powinno również sprzyjać koronie.

Tymczasem z dość “dziwną” sytuacją mamy do czynienia na rynku akcyjnym i długu – obydwa w ostatnim czasie doświadczyły znacznych wzrostów. Retorycznym pytaniem jest kto się myli: czy inwestorzy akcyjni są zbyt optymistyczni, czy może inwestorzy z rynku obligacji zbyt pesymistyczni? W konsekwencji takiego zachowania indeks SP500 dotarł w czerwcu ponownie do historycznych szczytów, przy jednoczesnym spadku rentowności amerykańskiej 10-latki do poniżej 2%. Taki schemat widoczny był również w Europie, w konsekwencji nastąpiła znaczna kompresja premii za ryzyko na starym kontynencie (mierzonej w relacji do niemieckiego bunda). Dochodzi więc do tego, iż kraje borykające się z zadłużeniem przekraczającym 100% PKB (patrz Włochy, Grecja, Portugalia) mogą pożyczać środki na bardzo niskie oprocentowanie, przynajmniej w krótkim okresie. Dodajmy, że wspomniana kompresja spreadów jest ewidentnie wynikiem poszukiwania przez inwestorów rentowności w świecie, gdzie papiery o względnie wysokim ratingu notowane są z ujemną stopą w terminie do wykupu. Poza tym, spadek rentowności obligacji na świecie jest również odzwierciedleniem coraz niższych oczekiwań co do wzrostu gospodarczego na świecie. A zatem jeśli owe perspektywy nie ulegną poprawie, a banki centralne zaczną ponownie przychylniej patrzeć w stronę QE, ciężko oczekiwać, by rentowności odbiły w wyraźniejszy sposób.

Sprawdź Profesjonalny Research InsiderFX

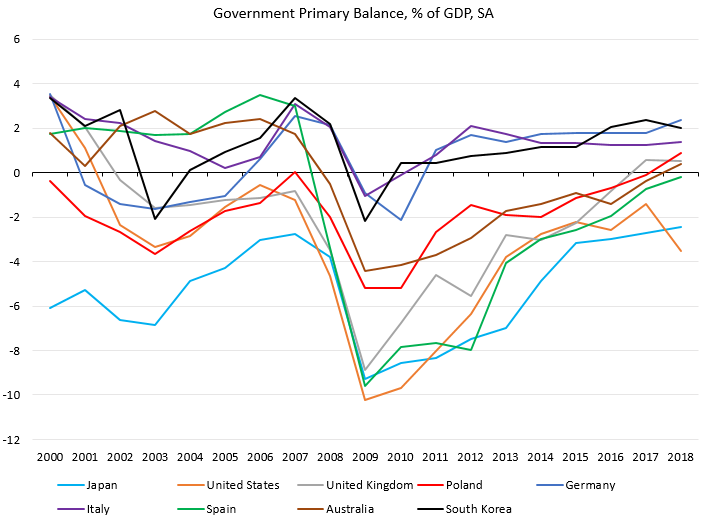

Wreszcie ostatni punkt dzisiejszej analizy, a mianowicie ograniczona zdolność polityki pieniężnej do radzenia sobie z antycypowanym spowolnieniem gospodarczym. Choć istnieją dowody na to, że polityka pieniężna może również skutecznie oddziaływać na gospodarkę w przypadku spadku stopy nominalnej poniżej zera (vide artykuł EBC pt. “Is there a zero lower bound? The effects of negative policy rates on banks and firms“), to jednak sprzeciw oszczędzających i samych instytucji finansowych może być zbyt wielki, by zaakceptować jeszcze bardziej ujemne stopy. Na etapie szczytu cyklu koniunkturalnego zazwyczaj kondycja finansów publicznych jest na tyle dobra, by umożliwić stymulację fiskalną. Tak też jest obecnie, przynajmniej w większości najważniejszych gospodarek. Przestrzeń do luzowania fiskalnego została zobrazowana poprzez salda pierwotne (z wyłączeniem kosztu obsługi długu) finansów publicznych dla wybranych gospodarek na wykresie powyżej. Wynika z niego, że wszystkie analizowane państwa podniosły się z kolan po kryzysie sprzed ponad dekady. W części z nich konsolidacja fiskalna poprawiła salda pierwotne do poziomów sprzed kryzysu (między innymi Polska, gdzie w 2018 roku odnotowano najwyższą w historii nadwyżkę rzędu 1% PKB), gdzie indziej poprawa ta nie miała aż tak szybkiego tempa. Obecnie największą przestrzeń do luzowania fiskalnego mamy w przypadku Niemiec czy Korei Południowej (Polska już skorzystała z tej przestrzeni w tym roku, niemniej skala stymulacji w zestawieniu z kondycją gospodarki zdaje się sugerować, że działanie podjęte przez rząd mogą być nieco nad wyraz). Włochy również mogą pochwalić się nadwyżką pierwotną, niemniej jednak ich poziom zadłużenia jest znacznie wyższy. Pewną przestrzeń mamy też w Japonii, gdzie bank centralny dotarł praktycznie do “ściany”. Na koniec warto zwrócić uwagę na saldo Stanów Zjednoczonych, które w 2018 roku uległo znacznemu pogorszeniu w efekcie reformy podatkowej, co jeszcze bardziej może przekonywać Fed o konieczności wzięcia na swoje barki ciężaru radzenia sobie ze spowolnienie gospodarczym.