Jutrzejsze posiedzenie Europejskiego Banku Centralnego może przynieść pewne dostrojenia obecnie prowadzonego programu skupu aktywów. Takie są też oczekiwania banków, które choć nie spodziewają się zmian stóp procentowych, to wskazują wyraźną potrzebę wydłużenia samego QE. Czy jednak EBC może tego dokonać?

Odpowiedź staje się prosta. Bez dalszego obniżenia stopy depozytowej, która ogranicza ilość kwalifikowanych obligacji, jakie EBC może skupować w ramach QE (rentowność stopy depozytowej), bądź innych zmian w samym programie, Mario Draghi nie będzie w stanie dłużej prowadzić QE na taką skalę jak dotychczas.

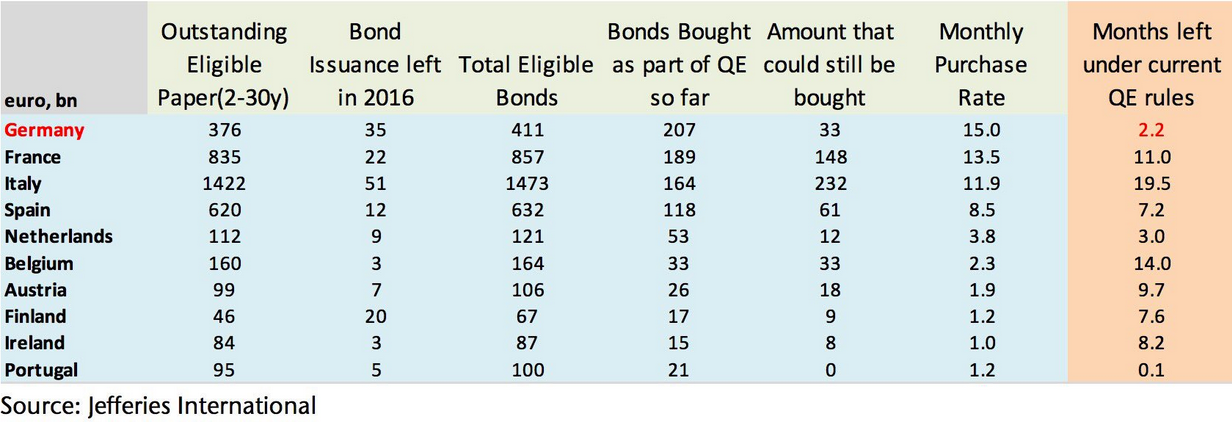

Według najnowszych wyliczeń Jefferies International program skupu obligacji powoli dochodzi do ściany, przynajmniej jeśli chodzi o gospodarkę niemiecką. Jest to tym ważniejsze, iż same bundy stanowią największy udział w miesięcznej skali skupu papierów. Według grupy Jefferies jeśli zasady QE nie zmienią się, w ciągu zaledwie nieco ponad dwóch miesięcy EBC nie będzie miało żadnych papierów niemieckich nadających się do zakupu. Kiepsko sytuacja wygląda również w Holandii czy Portugalii, niemniej kraje te nie stanowią dużego udziału w całym programie.

Co może zmienić EBC? Jeśli zakładamy, iż cięcie stopy depozytowej nie wchodzi w grę (najmniej oczekiwany scenariusz, jeśli chodzi o jutrzejsze posiedzenie), do dyspozycji pozostają inne rozwiązania. Jakie?

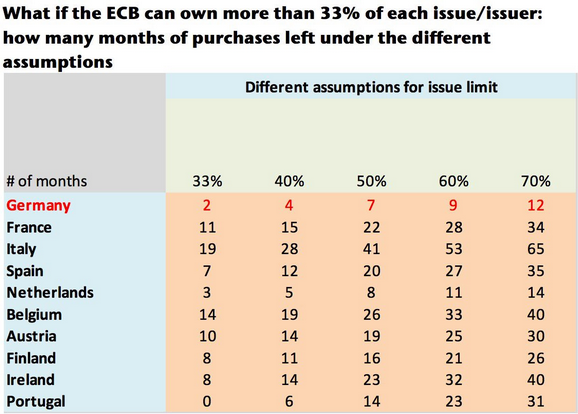

EBC prowadząc obecnie program QE zobowiązał się do przestrzegania pewnych zasad co do ilości papierów jakie bank może nabyć od danego emitenta oraz z danej emisji obligacji. Wielkości te wynoszą obecnie 33%. Oznacza to, że tylko co trzecia obligacja emitowana przed dany rząd (mówimy o papierach skarbowych) lub przedsiębiorstwo może zostać zakupiona przez EBC. Progi te zostały wprowadzone, by między innymi nie doprowadzić do sytuacji z jaką mamy obecnie do czynienia w Japonii, gdzie BoJ już stał się większościowym udziałowcem wielu firm.

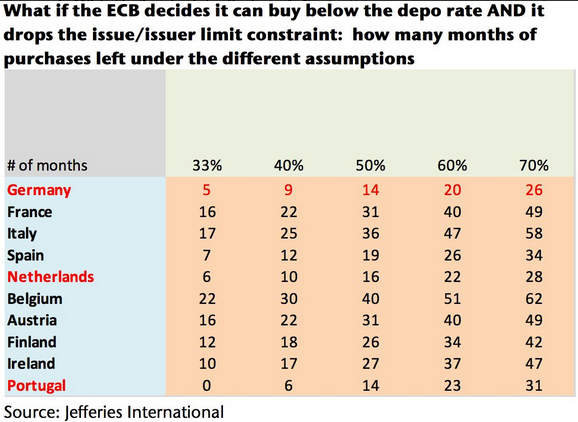

Powyższa tabela przedstawia różne scenariusze ilości skupowanych obligacji przez EBC od danego emitenta. Obecnie odsetek ten wynosi maksymalnie 33%. Jeśli poziom ten zwiększyłby się do 50% wówczas EBC według tych wyliczeń mógłby prowadzić QE jeszcze przez 14 miesięcy, później napotkałby kolejną “ścianę” w postaci niedoboru obligacji.

Co jeśli EBC postanowiłby jednak zmienić maksymalny próg kupowanych papierów z danej emisji? Jak widać w tym przypadku efektywność jest mniejsza. Przy tym samym progu wynoszącym 50% EBC wydłużyłby czas prowadzonego QE w Niemczech do 7 miesięcy z obecnych 2 miesięcy. Tym samym możemy przypuszczać, że jeśli EBC miałby coś “majstrować” przy zasadach QE to prawdopodobnie skłoniłby się w pierwszej kolejności do zmiany progu dla poszczególnego emitenta.

Ważne: Dlaczego płace dla FED są najważniejsze?

Czy jednak to jest jakieś rozwiązanie? Z pewnością możemy powiedzieć, że taki krok byłby odebrany przez rynek jako poniekąd przyznanie się do braku osiągnięcia zamierzonych efektów przez EBC, co może prowadzić do obniżenia wiarygodności władz monetarnych. Z drugiej strony nie robiąc nic EBC wkrótce pozbawi się możliwości prowadzenia QE w Niemczech. Niemniej nawet jeśli poziomy te zostaną podniesione będzie to tylko tymczasowy zabieg, zatem “ściana” o jakiej piszę w tytule może zostać jedynie przesunięta, ale nie zburzona.