W dzisiejszej części poradnika kontynuujemy wątek analizy technicznej, czyli jednej z najczęściej wykorzystywanych metod wśród inwestorów na rynku walutowym. Poprzednia część dostępna we wpisie [EDUKACJA] Analiza techniczna (część 1).

Najpopularniejsze formacje liniowe

Podwójny/potrójny szczyt – klasyczna formacja odwrócenia trendu wzrostowego, kolejne szczyty potwierdzają występowanie silnego oporu i brak chętnych do dalszego kupna instrumentu.

Podwójne/potrójne dno – przeciwieństwo poprzedniej struktury występująca podczas długotrwałych trendów spadkowych. Po silnych zniżkach cena znajduje pewny poziom wsparcia, który zaczyna respektować, a na rynku pojawia się coraz więcej chętnych do kupna danego waloru.

Podwójne/potrójne dno – przeciwieństwo poprzedniej struktury występująca podczas długotrwałych trendów spadkowych. Po silnych zniżkach cena znajduje pewny poziom wsparcia, który zaczyna respektować, a na rynku pojawia się coraz więcej chętnych do kupna danego waloru.

Klin zniżkujący – górne ramie formacji stanowi opór zaś dolne wsparcie dla ceny, jest to struktura świadcząca o możliwości kontynuacji wzrostów, aczkolwiek wybicie dołem może spowodować większą przecenę danego instrumentu.

Klin zniżkujący – górne ramie formacji stanowi opór zaś dolne wsparcie dla ceny, jest to struktura świadcząca o możliwości kontynuacji wzrostów, aczkolwiek wybicie dołem może spowodować większą przecenę danego instrumentu.  Klin zwyżkujący – formacja występująca najczęściej w trendzie spadkowym i zwiastująca możliwość jego kontynuacji po wykonaniu pewnej korekty. Oczywiście tak jak w przypadku klina wzrostowego wybicie ceny w kierunku przeciwnym do obowiązującego trendu może spowodować większy ruch korekcyjny.

Klin zwyżkujący – formacja występująca najczęściej w trendzie spadkowym i zwiastująca możliwość jego kontynuacji po wykonaniu pewnej korekty. Oczywiście tak jak w przypadku klina wzrostowego wybicie ceny w kierunku przeciwnym do obowiązującego trendu może spowodować większy ruch korekcyjny.  Trójkąt prostokątny zwyżkujący – układ ten bardzo często kształtuje się w pobliżu ważnych poziomów oporów, które w przeszłości nie zostały jeszcze sforsowane. Pozioma linia świadczy o braku popytu na dany walor powyżej określonej ceny, zaś kolejne wyższe minima wzmagają presję na pokonanie oporu. Po wybiciu górą zasięg formacji mierzony przez szerokość formacji trójkąta przy początkowej fazie formowania.

Trójkąt prostokątny zwyżkujący – układ ten bardzo często kształtuje się w pobliżu ważnych poziomów oporów, które w przeszłości nie zostały jeszcze sforsowane. Pozioma linia świadczy o braku popytu na dany walor powyżej określonej ceny, zaś kolejne wyższe minima wzmagają presję na pokonanie oporu. Po wybiciu górą zasięg formacji mierzony przez szerokość formacji trójkąta przy początkowej fazie formowania.  Trójkąt prostokątny zniżkujący – w tym przypadki mamy do czynienia z występującym istotnym wsparciem, które oznacza się poziomą linią, a kolejne niższe szczyty świadczą o rosnącej przewadze podaży nad popytem. Przełamanie linii wsparcia może prowadzić cenę w kierunku zasięgu całej struktury, które mierzony jest w tożsamy sposób co w poprzedniej formacji.

Trójkąt prostokątny zniżkujący – w tym przypadki mamy do czynienia z występującym istotnym wsparciem, które oznacza się poziomą linią, a kolejne niższe szczyty świadczą o rosnącej przewadze podaży nad popytem. Przełamanie linii wsparcia może prowadzić cenę w kierunku zasięgu całej struktury, które mierzony jest w tożsamy sposób co w poprzedniej formacji.  Trójkąt symetryczny – kolejna formacja w kształcie trójkąta świadcząca o dużym prawdopodobieństwie kontynuacji aktualnego trendu. W tym przypadku rynek jednak nie wyznacza żadnej sztywnej linii wsparcia czy oporu jak miało to miejsce w trójkątach prostokątnych. Pokonanie któregoś z ograniczeń (dolne lub górne) powinno otwierać drogę o zasięgu co najmniej szerokości formacji.

Trójkąt symetryczny – kolejna formacja w kształcie trójkąta świadcząca o dużym prawdopodobieństwie kontynuacji aktualnego trendu. W tym przypadku rynek jednak nie wyznacza żadnej sztywnej linii wsparcia czy oporu jak miało to miejsce w trójkątach prostokątnych. Pokonanie któregoś z ograniczeń (dolne lub górne) powinno otwierać drogę o zasięgu co najmniej szerokości formacji.  Głowa i ramiona (RGR) – jedna z najbardziej znanych formacji liniowych, które jednak skuteczne zinterpretowanie wcale nie jest tak oczywiste jak mogłoby się wydawać. Po pierwsze należy pamiętać, iż układ ten jest tym bardziej wiarygodny im trend wzrostowy go poprzedzający jest dłuższy, w przeciwnym razie struktura często nie ma żadnego zastosowania. Zasięg po wybiciu z formacji mierzony jest na podstawie tzw. “wysokości głowy”, czyli odcinka między szczytem formacji, a linią szyi. Należy również wiedzieć, że po wybiciu linii szyi rynek bardzo często robi tzw. retest tejże linii, który może być wykorzystywany przez mniej agresywnych traderów do zajmowania pozycji krótkich.

Głowa i ramiona (RGR) – jedna z najbardziej znanych formacji liniowych, które jednak skuteczne zinterpretowanie wcale nie jest tak oczywiste jak mogłoby się wydawać. Po pierwsze należy pamiętać, iż układ ten jest tym bardziej wiarygodny im trend wzrostowy go poprzedzający jest dłuższy, w przeciwnym razie struktura często nie ma żadnego zastosowania. Zasięg po wybiciu z formacji mierzony jest na podstawie tzw. “wysokości głowy”, czyli odcinka między szczytem formacji, a linią szyi. Należy również wiedzieć, że po wybiciu linii szyi rynek bardzo często robi tzw. retest tejże linii, który może być wykorzystywany przez mniej agresywnych traderów do zajmowania pozycji krótkich.  Odwrócona głowa i ramiona (oRGR) – jak sama nazwa wskazuje jest to dokładnie ta sama formacja co RGR z tą różnicą, iż szukać jej należy po występującym trendzie spadkowym. Założenia zatem pozostają tożsame, z tymże w tym przypadku rozpatrujemy ten układ z punktu widzenia strony popytowej.

Odwrócona głowa i ramiona (oRGR) – jak sama nazwa wskazuje jest to dokładnie ta sama formacja co RGR z tą różnicą, iż szukać jej należy po występującym trendzie spadkowym. Założenia zatem pozostają tożsame, z tymże w tym przypadku rozpatrujemy ten układ z punktu widzenia strony popytowej.

Metody analizy technicznej

Na podstawie analizy technicznej czy też wskaźników i oscylatorów możemy zbudować kilka metod, które powinny być dobrane pod indywidualne preferencje danego tradera. Każda osoba może również modyfikować techniki w celu zbudowania najlepszej strategii gry.

Wskaźniki – metoda oparta tylko i wyłącznie na wskaźnikach analizy technicznej, zatem nie bierzemy tutaj pod uwagę żadnych formacji liniowych czy świecowych. Trudnością może być dobranie odpowiedniego oscylatora pod swój charakter tradingu. Temat najbardziej wartościowych wskaźników, który z pewnością wiele rozjaśni zostanie omówiony w dalszej części poradnika.

Ichimoku Kinko Hyo – to specyficzny rodzaj wskaźnika, który na pierwszy rzut oka może wydawać się mocno skomplikowany, jednak po poświęceniu pewnego czasu na jego zrozumienie okaże się, że stosowanie w realnej grze tej japońskiej metody jest intuicyjne. Tematu tego również nie będę poruszał w dzisiejszym wpisie, gdyż wszystkie strategie oparte na metodzie Ichimoku Kinko Hyo zostaną zaprezentowane w kolejnej części dotyczącej analizy technicznej.

Price Action – metoda ta jest techniką stricte ukierunkowaną na wykres, występujące na nim strefy popytu i podaży, a także kształt poszczególnych świec tworzących dane formacje. Jest to jedna z najczęściej wykorzystywanych metod analizy technicznej, a wielu inwestorów opiera swoje decyzje wyłącznie na samym wykresie świecowym (co nie oznacza, że nie należy wiedzieć nic o fundamentach sterującymi danym rynkiem).

Sprawdź również: Odbierz ekskluzywne czasopismo branżowe FxMag ZA DARMO!

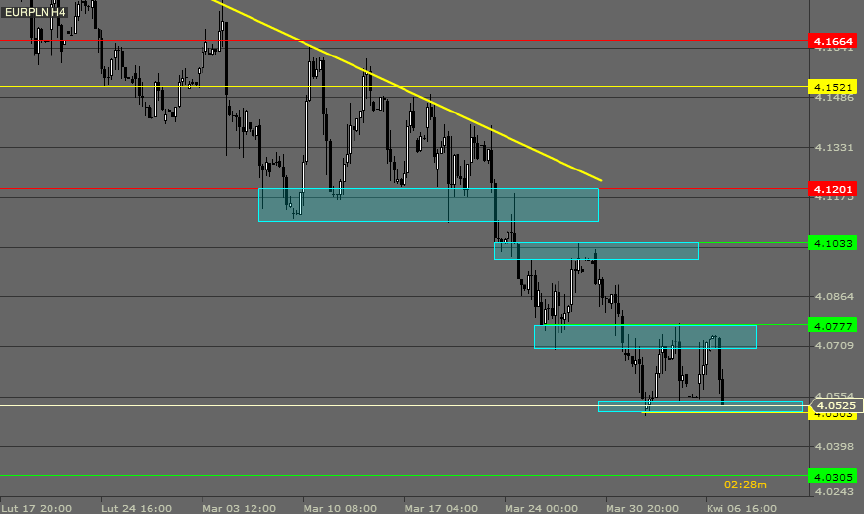

Najprościej tłumacząc metoda price action opiera się na wyznaczaniu stref popytu i podaży, które dodatkowo okraszone formacjami świecowymi mogą stanowić świetną strategię gry. Przykładowo oznaczone strefy znajdują się na poniższych wykresach. W pierwszym przypadku mamy do czynienia ze strefą podaży (cena dochodząc do pewnego poziomu zaczyna zawracać, co znaczy, że popyt nie ma wystarczającej siły powyżej danego poziomu cenowego).

W drugim przypadku widzimy, iż rynek EURPLN na wykresie czterogodzinnym znajduje się obecnie w strefie popytu (rynek wciąż nie może przebić tegoż poziomu i dopóki tego nie zrobi popyt wciąż będzie reagował wzrostami z tego pułapu). Powyższe strefy są strefami podaży, lecz tak jak w przypadku zasady wsparcie staje się oporem również i w tym przypadku strefa popytu staje się strefą podaży.

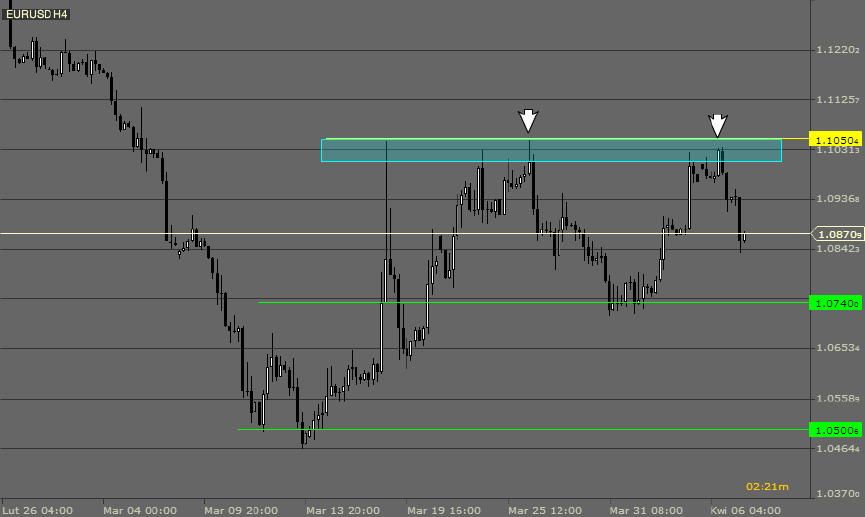

Dodatkowo traderzy stosujący metodę price action wykorzystują także formacje świecowe, których występowanie w obszarze stref wsparcia i oporu zwiększa prawdopodobieństwo powodzenia danej transakcji. Dla zobrazowania połączenia tych dwóch technik wykorzystamy po raz kolejny wykres EURUSD.

Pierwsza strzałka (od lewej strony) pokazuje formację odwróconego młota lub też spadającej gwiazdy – należy zwrócić uwagę przede wszystkim na dość duży górny cień, który świadczy o słabości popytu powyżej poziomu 1,1050. Z kolei strzałka druga obrazuje formację zasłony ciemnej chmury, która jest klasyczną formacją spadkową, a fakt, że wystąpiła ona w strefie podaży w pobliżu oporu 1,1050 zwiększa jej istotność.

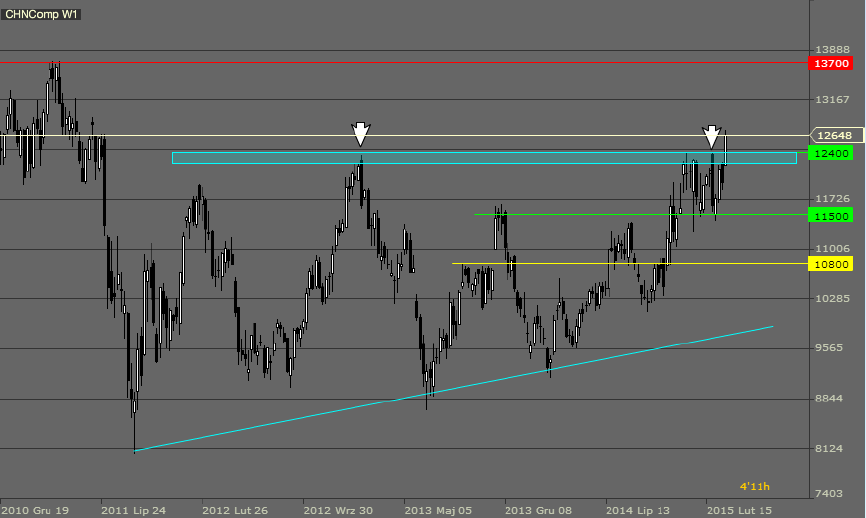

Zatem jak widać umiejętność identyfikowania formacji świecowych wraz z trafnym wykreślaniem stref popytu i podaży może być bardzo dobrą metodą gry, w tym przypadku opartą tylko na samym wykresie bez uwzględnienia jakichkolwiek wskaźników technicznych. Należy jednak pamiętać, że tak samo jak każdy opór czy wsparcie również strefy popytu i podaży są przełamywane. Poniżej przykład takiego procesu na wykresie tygodniowym prezentującym kontrakt na chiński indeks Hang Seng.

W pierwszym przypadku (pierwsza strzałka od lewej strony) wyrysowała nam się formacja objęcia bessy, zaś w drugim przypadku mięliśmy serię świec z górnymi cieniami (pin bar) oraz bardzo dużą podażową świeczkę, po której wydawałoby się, iż śmiało można zajmować pozycje krótkie. Jednak później cała strefa została sforsowana i stała się strefą popytu (cena wracając w jej pobliże z dużym prawdopodobieństwem odbije na skutek większej ilości zleceń kupna zlokalizowanych w jej pobliżu).