Od czasu do czasu piszę o amerykańskim rynku pieniężnym, który stanowi serce funkcjonowania rynków finansowych na całym świecie. Tak się akurat składa, że w ostatnich dniach uczestnicy rynku zaczęli bić na alarm z uwagi na pojawienie się pewnego rodzaju “stresu” tamże. Mowa o większym niż zazwyczaj wzroście stawki SOFR, która w największym zakresie przedstawia sytuację na prywatnym rynku repo (w praktyce funkcjonuje wiele stawek repo, jednak na potrzeby tego tekstu skupmy się głównie na SOFR). Sytuacja miała miejsce na przełomie minionego miesiąca. W tym tekście staram się jednak dowieść, że nie ma sensu bić na alarm (przynajmniej na razie), gdyż wzrost SOFR nie wynikał najpewniej z nagłego “wyschnięcia” płynności, a raczej z przyczyn natury rynkowej.

Co mogło spowodować wzrost stawek repo?

Na wstępie zastanówmy się o czym właściwie rozmawiamy. Mianowicie, szum medialny nastał po tym jak stawka SOFR wzrosła 1 grudnia o 6pb względem poprzedniego dnia (daleko nam do prawdziwego “stresu”). Jest to wartość wyższa od zwyczajowych ruchów na koniec miesiąca, niemniej nie był to z pewnością ruch nadzwyczajny. SOFR na poziomie 5,39% pozostał bowiem poniżej stopy oprocentowania rezerw sektora bankowego równej 5,4%. Stawka była także niższa niż oprocentowanie awaryjnego okna finansowania w ramach discount window na poziomie 5,5%.

Dlaczego jednak na przełomach miesiąca obserwujemy wzrost stawek na rynku repo? Ma to związek z wprowadzeniem nowych, bardziej restrykcyjnych wymogów kapitałowych dla instytucji mających bezpośredni dostęp do bilansu Fed. W praktyce oznacza to wzrost kosztów bilansowych banków. Innymi słowy, wyższy bilans danego banku oznacza konieczność poniesienia wyższych kosztów jego utrzymania. Tradycyjna transakcja repo, zapewniająca finansowanie dla odbiorcy końcowego, oznacza wzrost bilansu. Nie dziwi więc, że dealerzy (banki) starają się przerzucać narzucane na nie wyższe koszty bilansowe na swoich klientów. Jednak to tylko jeden z czynników, który ma naturę cykliczną (co miesiąc w mniejszym bądź większym stopniu obserwujemy takie ruchy), a widoczny jest także w Polsce.

Powodem wyższego wzrostu SOFR na przełomie listopada i grudnia mogło być również zachowanie samego rynku papierów skarbowych w USA. Mianowicie, od początku listopada obserwujemy pokaźne spadki rentowności, co wzmagało popyt na tego rodzaju aktywa. W ślad za tym rosły więc potrzeby finansowania takich zakupów, które w dużej mierze realizowane są za pomocą rynku repo. Poza tym, Departament Skarbu emituje nowe papiery skarbowe na szeroką skalę (efekt rosnącego deficytu budżetowego), co również zmusza dealerów papierów skarbowych do obejmowania kolejnych emisji. Przy braku partycypacji Fed jasnym jest, że nowe papiery muszą albo skończyć na bilansach dealerów, albo być objęte przez innych inwestorów krajowych lub zagranicznych.

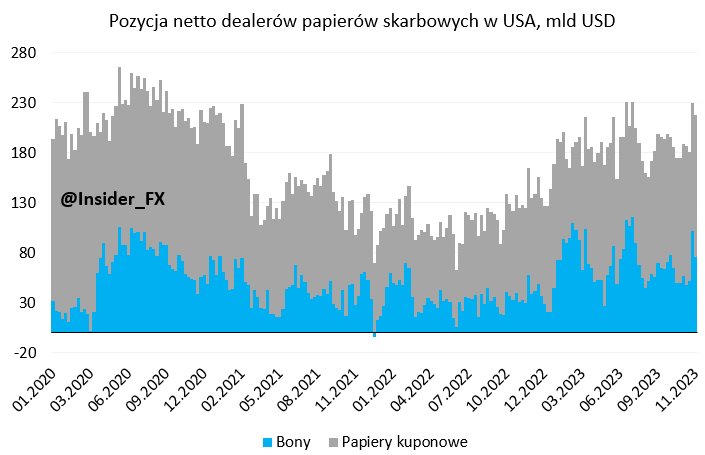

Tak się właśnie składa, że pod koniec listopada ilość papierów na bilansach dealerów była bardzo wysoka (pozycja długa netto), co ograniczało możliwości kapitałowe tychże instytucji pod kątem pożyczania środków w transakcjach repo. Podsumowując, ograniczona podaż i duży popyt na finansowanie musiały odbić się w jego wyższym koszcie (większy wzrost SOFR).

Rynkowe wnioski z nowego raportu Departamentu Skarbu USA

Dealerzy w poszukiwaniu złotego środka

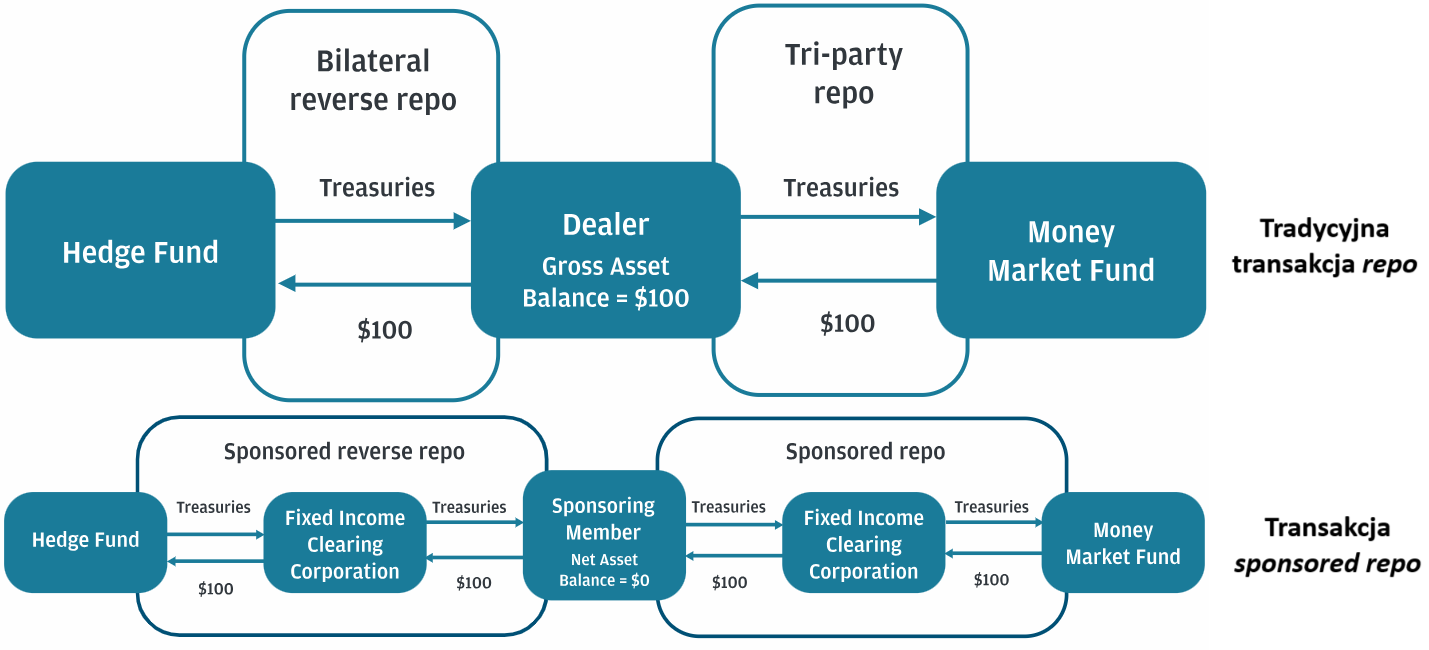

Będąc ograniczonym bilansowo, dealerzy sięgnęli w ostatnim czasie po specyficzny rodzaj finansowania repo, tzw. sponsored repo. To rodzaj transakcji rozliczany przez specjalną platformę prowadzoną przez Fixed Income Clearing Corporation (FICC), która to firma jest spółką Depository Trust & Clearing Corporation (DTCC), czyli przedsiębiorstwa oferującego usługi rozliczeniowe i rozrachunkowe. Niezwykle pożądaną cechą tego typu transakcji, w przeciwieństwie do tradycyjnej operacji repo, jest możliwość ich netowania. Jak to możliwe?

Pojawienie się pośrednika gwarantującego transakcję w postaci FICC obniża ryzyko kontrahenta, co umożliwia wspomniane netowanie transakcji (FICC gwarantuje również przesyłanie płatności kuponowych jeśli takowe wystąpią w trakcie “życia” transakcji). W praktyce oznacza to tyle, że taka operacja repo nie zwiększa bilansu dealera, który to ruch – jak wspominałem wyżej – jest dla niego kosztowny. Jak sponsored repo różni się od tradycyjnej transakcji repo przedstawia załączona grafika.

W tradycyjnej operacji repo brak gwaranta rozliczenia transakcji, co w praktyce oznacza występowanie ryzyka kontrahenta, tudzież ryzyka kredytowego. W praktyce przykładowe przekierowanie płynności z funduszu pieniężnego do funduszu inwestycyjnego o wartości 100 USD oznacza wzrost sumy bilansowej dealera o taką kwotę. Operacja sponsored repo zapewnia gwarancję rozliczenia w postaci obecności FICC. W efekcie dealer nie bierze na siebie ryzyka kontrahenta, co daje możliwość netowania dwóch stron takiej transakcji (mówimy wówczas, iż druga noga netuje pierwszą nogę). Przypominam, że obecnie operujemy w środowisku wysokiej płynności, a jedynym ograniczeniem w takim reżimie jest bilansowa zdolność dealerów do zapewniania finansowania do klientów końcowych.

Wykorzystanie sponsored repo i rola ON RRP

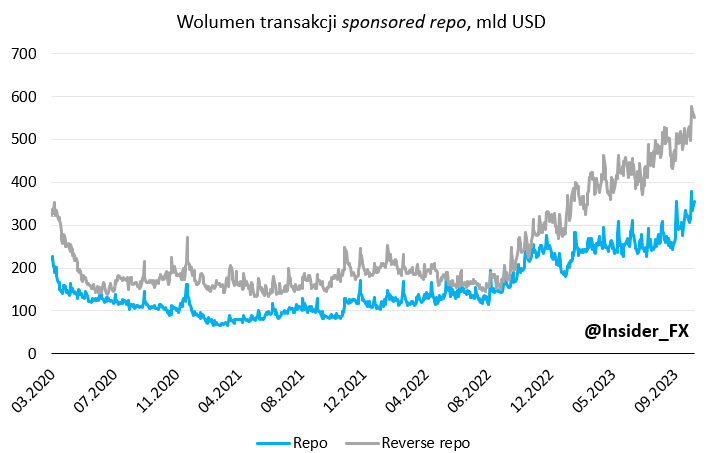

W ostatnich latach dealerzy (i inni uczestnicy rynku) coraz chętniej korzystali właśnie z formy sponsored repo. Dotyczy to zarówno transakcji repo, jak i reverse repo (transakcja odwrotna). W przypadku rynku repo mówimy o udziale w rynku w przedziale 10-15% (dokładne liczby ciężko określić z uwagi na dużą niejednorodność rynku repo). W przyszłości można oczekiwać kontynuacji wzrostu wykorzystania sponsored repo, a grono instytucji mających dostęp do tego rodzaju transakcji przekroczył już 2300.

Zauważmy, że wzrost wykorzystania sponsored repo miał miejsce od jesieni 2022 roku. Tak się składa, że w tym okresie pisałem właśnie o rosnącym wolumenie transakcji po stopie SOFR. Innymi słowy, uczestnicy rynku oferujący płynność widzieli coraz większy sens kierowania środków na rynek prywatny repo niż do Fed w ramach ON RRP (efektywna alokacja kapitału). W tamtym czasie nie było widać wprawdzie spadającego wolumenu ON RRP, ale nie widzieliśmy też wzrostów pomimo coraz wyższych aktywów funduszy pieniężnych.

Tak się akurat składa, że 1 grudnia wolumen ON RRP obniżył się o blisko 120 mld USD, co było jednym z większych spadków w tym roku. Oznacza to, że zapotrzebowanie na finansowanie na prywatnym rynku repo było naprawdę znaczące, co przekładało się na wyższe stawki. Zachęciło to niektórych uczestników rynku lokujących środki w Fed do wykorzystania takiej okazji. W efekcie wolumen na rynku SOFR 30 listopada wyniósł rekordowe 1,85 bln USD. Nastąpiło więc gwałtowne przesunięcie finansowania z rynku publicznego do prywatnego. Kontynuacja dużego zapotrzebowania na finansowanie zakupu papierów skarbowych (choć nie tylko), czego pewnie można spodziewać się przy spadkach rentowności, będzie prowadzić do dalszego przesuwania płynności w stronę prywatnego rynku repo.