Przyznam szczerze, że tytuł miał zachęcić do zajrzenia w tekst, gdyż sam temat jest dość mocno techniczny i skomplikowany. Nie oznacza to jednak, że jest on nudny albo co więcej nie ma znaczenia. Jest wprost przeciwnie. Temat ten jest krytyczny z punktu widzenia niezakłóconego funkcjonowania amerykańskiego systemu finansowego. Z kolei biorąc pod uwagę rolę dolara na świecie jasnym jest, że ma to olbrzymie przełożenie w zasadzie na każdego rodzaju aktywa finansowe na świecie. O czym mowa? Krótko mówiąc o sercu systemu finansowego, czyli tzw. rynku repo, który umożliwia efektywny przepływ środków finansowych między najróżniejszymi uczestnikami rynku.

Krótkie przypomnienie

Zanim przejdę dalej, a także w celu lepszego zrozumienia tematu, gorąco zachęcam do lektury poniższych tekstów. Ich kolejność nie jest przypadkowa:

- Problem z reverse repo w obliczu ryzykownej misji Fed

- Przed nami duży spadek płynności w USA. Dlaczego to istotne?

- Wszystko co trzeba wiedzieć o płynności i limicie długu w USA

Jeśli jednak komuś nie chciało się przebijać przez powyższe teksty, co potrafi zająć sporo czasu, polecam choćby ten fragment (z drugiego tekstu z powyższej listy) celem lepszego zrozumienia roli rynku repo:

Finansowanie w ramach repo wykorzystywane jest między innymi przez dealerów skarbowych papierów wartościowych, którzy handlują papierami skarbowymi z bankiem centralnym i jednocześnie mają obowiązek uczestniczyć w aukcjach organizowanych przez Ministerstwo Finansów. Dealerzy finansują zakup papierów właśnie na rynku repo, pozyskując środki na bardzo krótki okres (najczęściej 1-2 dni). Jeśli nagle istnieje problem z pozyskaniem tychże środków, wówczas konieczna jest wyprzedaż posiadanych papierów skarbowych. To prowadzi do spadku cen obligacji i wzrostu ich rentowności. Stanowi to też pewien sygnał dla innych uczestników rynku, aby podążać tą samą drogą. To dodatkowo napędza spadek cen i wzrost rentowności (dealerzy nie mają możliwości odebrania wyprzedawanych obligacji, gdyż sami mają ich zbyt wiele).

Dwa korytarze stóp procentowych

W powyższych tekstach skupiałem się do tej pory bardziej na stopach stanowiących dolny zakres dla korytarza stóp procentowych w amerykańskim systemie bankowym. Pisałem o stopie oprocentowania rezerw (IORB), która stanowi efektywne ograniczenie, poniżej którego instytucje depozytowe mające dostęp do bilansu Fed nie będą skore udostępniać finansowania. Pisałem również o stopie reverse repo (ON RRP), która pełni tożsamą funkcję dla pozostałych instytucji, które nie mają dostępu do bilansu tamtejszego banku centralnego (tzw. shadow banks). Po drugiej stronie musimy mieć jednak także dobrze funkcjonujące ograniczenia, które zapobiegną “wyjściu” krótkoterminowej stopie procentowej poza pożądany przez bank centralny zakres wahań. Przy okazji warto nadmienić, że w USA rozróżniamy kilka stóp repo na rynku krajowym. Szczegółowe ich omówienie to jednak temat na osobny wątek. Na potrzebę niniejszego opracowania skupmy się na najszerszym mierniku jakim jest stopa zabezpieczonych pożyczek SOFR.

W przypadku USA możemy wyróżnić dwa korytarze stóp procentowych. W pierwszym z nich operują instytucje mające dostęp do bilansu Fed, gdzie zakres wahań stóp wyznaczony jest od dołu przez stopę IORB oraz od góry przez stopę okna dyskontowego (Primary Discount Window Rate – DW), o której więcej do poczytania w tym wątku. Warto nadmienić, że banki chętnie pozyskiwały płynność w ramach DW przy okazji wybuchu kryzysu w sektorze bankowym na wiosnę. Ten rodzaj operacji płynnościowych dostępny jest jednak wyłącznie dla instytucji depozytowych mających rachunek w Fed. To ważna informacja, do której wrócę w dalszej części wpisu. W drugim korytarzu operują instytucje niemające rachunku w Fed, gdzie zakres wahań stóp od dołu wyznacza stopa ON RRP, a od góry… Tutaj dochodzimy do sedna wpisu.

We wrześniu 2019 roku, kiedy stawka SOFR wzrosła znacznie powyżej górnego przedziału zakresu stóp akceptowanego przez Fed, okazało się, że stopa DW nie stanowi szczelnej bariery dla stóp repo w sytuacjach stresowych. Stopa krótkoterminowych pożyczek repo (SOFR) wzrosła wówczas z 2,4% 16 września do 5,2% dzień później, w trakcie dnia osiągając nawet poziom 10%. Wszystko z uwagi na fakt, że dealerzy skarbowych papierów wartościowych, którzy odpowiadają za implementację polityki pieniężnej oraz biorą udział we wszystkich aukcjach organizowanych przez Departament Skarbu, nie mieli dostępu do DW. Będąc precyzyjnym, taki dostęp mieli wyłącznie dealearzy powiązani z bankami, lecz nie był to powszechny dostęp.

Co spowodowało skok SOFR we wrześniu 2019?

Zanim przejdę do sposobu zaadresowania problemu przez Fed i implikacji tego ruchu, chciałbym jeszcze pochylić się nad samymi przyczynami nagłego skoku stawek repo we wrześniu owego roku. Jak zwykle wyjaśnień ex post jest wiele, niemniej sam Fed wskazuje przede wszystkim na dwa czynniki: dzień płatności podatku CIT oraz rozliczenie dużej aukcji sprzedaży obligacji na kwotę 54 mld USD (w sierpniu zawieszono limit zadłużenia, co prowadziło do zwiększenia emisji długu rynkowego). Wydarzenia te doprowadziły do spadku rezerw w sektorze bankowym w ciągu jednego dnia o kwotę ~120 mld USD. Jednocześnie należy zwrócić uwagę, że przed pandemią płynność w dolarze skupiała się wyłącznie w sektorze bankowym. Wolumen transakcji reverse repo z Fed osiągał śladowe ilości. To kolejny ważny aspekt, do którego wrócę w dalszej części wpisu.

Należy zwrócić uwagę, że w tamtym okresie Fed prowadził zacieśnianie ilościowe, co automatycznie zmniejszało ilość rezerw w sektorze bankowym (Fed odchodził w cień jako inwestor krańcowy na rynku amerykańskiego długu). Już na przełomie roku 2018/2019 doszło do przekroczenia przez SOFR stopy DW. Wówczas jednak można było to przypisać właśnie okresowi, w którym sytuacja miała miejsce (przełomy kwartałów często powodują wzrost popytu na finansowanie w dolarze). Niemniej poziom rezerw był już istotnie niższy w porównaniu do sytuacji z początku 2018 roku.

AI – zastrzyk produktywności. Myślenie życzeniowe czy realia?

Warto zwrócić również uwagę na jeszcze jeden aspekt. Mianowicie, na początku 2018 roku poziom rezerw był wysoki i stabilny co skutkowało pozostawaniem SOFR istotnie poniżej IORB. Następnie jednak stopniowy spadek płynności skutkował zbliżeniem się SOFR do IORB. Stopy znajdowały się bardzo blisko siebie do końca 2018 roku. Od 2019 roku częstotliwość przebywania SOFR powyżej IORB zauważalnie wzrosła. Poziom rezerw w systemie także był już na innym pułapie. W zasadzie przez cały 2019 rok, aż do września, zróżnicowanie między obiema stawkami utrzymywało się. Innymi słowy widać było ewidentny wzrost popytu na rezerwy w sektorze.

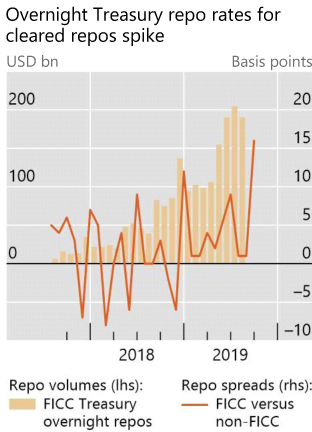

Jako uzupełniające wytłumaczenie skoku SOFR przyjmuje się również wysoką koncentrację pożyczkodawców w sektorze bankowym na rynku repo w tamtym okresie. Mianowicie, rynek repo polegał ówcześnie w dużym stopniu na tylko 4 bankach. W miarę zacieśniania ilościowego, ilość obligacji skarbowych w portfelach tych banków mocno wzrosła (rezerwy spadły), co skutkowało spadkiem zdolności dostarczania płynności w razie potrzeby. Wcześniej fundusze hedgingowe (inwestorzy lewarowani) także zwiększali istotnie swoją ekspozycję pod kątem tzw. basis trade (skomplikowane zagadnienie, kiedyś przyjdzie czas na jego gruntowne omówienie). Widać to choćby we wzroście zaangażowania funduszy pieniężnych na rynku repo rozliczanym przez FICC (Fixed Income Clearing Corporation). Ten typ rozliczenia umożliwia wybranie konkretnego papieru używanego do zabezpieczenia, co jest kluczowe w przypadku transakcji basis trade. Nałożenie na to rozliczenia opisanej wcześniej aukcji (zapewne wzrost popytu na finansowanie ze strony inwestorów lewarowanych) mogło dodatkowo wzmocnić efekt.

Fed załatał dziurę

W odpowiedzi na opisywany wyżej kryzys Fed uruchomił możliwość pozyskania płynności bezpośrednio w banku centralnym, kiedy okazało się, że pozyskanie płynności po stopnie DW nie jest wystarczające (nie ta grupa docelowa). Krok ten doprowadził do spadku SOFR z powrotem w stronę IORB. Fed kontynuował przeprowadzanie aukcji repo aż do lipca 2020 roku. Naturalnie okres pandemii także skutkował istotnym wzrostem zainteresowania taką formą finansowania. To co jednak istotne, wiosną 2020 roku nie nastąpił żaden wzrost SOFR pomimo wysokiego zapotrzebowania na finansowanie dolarowe (nie tylko w kraju). Pokazało to, że opcja pozyskania finansowania bezpośrednio z Fed, do którego dostęp mają nie tylko instytucje mające rachunek w banku centralnym, spełniła swoją rolę. Przy okazji dodać trzeba, że w reakcji na kryzys pandemiczny Fed otworzył ponownie program PDCF (Primary Dealer Credit Facility), który podobnie jak DW dostarczał płynność do instytucji depozytowych. Ruch ten także mógł przyczynić się do stabilizacji SOFR. Niemniej główną rolę odegrała tutaj opcja repo z Fed, gdyż wolumen wykorzystania PDCF w maksymalnym momencie przekroczył tylko 33 mld USD. Dla porównania w szczycie wykorzystania repo z Fed notowaliśmy wolumen 495 mld USD. Ponadto ok. 50 mld USD pozyskano w ramach DW.

Mając to na uwadze Fed podjął w lipcu 2021 roku decyzję o ustanowieniu permanentnego repo o nazwie SRF (Standing Repo Facility). Oprocentowanie tej opcji pozyskania płynności zostało ustalone na tożsamym poziomie co w przypadku DW. Wspomnieć należy również o istotnej różnicy między obiema opcjami płynnościowymi. Mianowicie, w przypadku DW zabezpieczeniem pożyczki mogły być różnej klasy aktywa, wliczając w to także kredyty. W efekcie instytucja depozytowa mogła zrobić niejako swap aktywów, dzięki którego poprawiła się istotnie jej pozycja płynnościowa. Warunki pozyskania środków w ramach SRF są bardziej rygorystyczne. Fed akceptuje bowiem jedynie obligacje skarbowe oraz obligacje zabezpieczone hipotekami (MBS).

Wcześniej, bo w październiku 2020 roku, Fed postanowił zwiększyć ilość rezerw w systemie bankowym. Aby tego dokonać ogłoszono skup bonów skarbowych o wartości ~60 mld USD miesięcznie. Do marca Fed był już w posiadaniu ponad 320 mld USD bonów. Podkreślano wówczas dobitnie, że jest to jedynie narzędzie płynnościowe i nie powinno być utożsamiane z luzowaniem ilościowym. W podobnym tonie odnosiłem się wówczas do tematu. Zauważmy, że skup ten miał zdecydowanie inne oddziaływanie na durację pozostającą na rynku. Mówiąc prościej, skupując bony skarbowe Fed zasysał bardzo krótkoterminowe papiery. W efekcie rynek tak czy inaczej musiał zaabsorbować wzrost duracji wynikającej z emisji papierów skarbowych o dłuższym terminie wykupu. Mówiąc jeszcze inaczej, cały zabieg nie prowadził do redystrybucji ryzyka stopy procentowej z sektora bankowego do Fed tak jak przypadku klasycznego programu luzowania ilościowego.

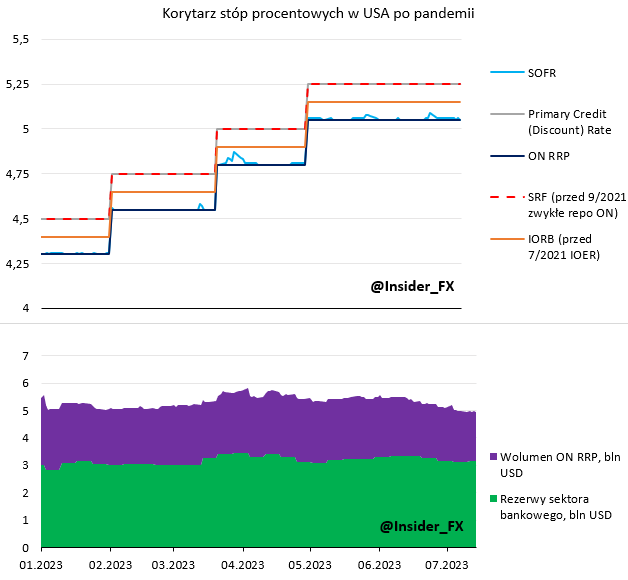

Aprecjacja złotego a konkurencyjność gospodarki

Skupiając się jeszcze na korytarzu stóp po pandemii warto zauważyć, że z obydwu stron mamy obecnie po dwie stopy procentowe. Na wykresie może wydawać się to nieintuicyjne, gdyż SOFR porusza się w tym roku poniżej IORB. Niemniej jest to rezultat utrzymującej się nadpłynności sektora bankowego. Jeszcze jedna zmiana w porównaniu do sytuacji sprzed pandemii to rola, jaką odgrywa obecnie wolumen środków utrzymywanych w ramach ON RRP. Ostatni wzrost salda budżetowego został w pełni zaabsorbowany właśnie przez środki z ON RRP. Tym samym, choć sam poziom rezerw nie uległ większej zmianie w tym roku, to łączna płynność (po korekcie o wolumen ON RRP) zanotowała spadek o ~900 mld USD względem końca pierwszego kwartału. Zagregowany poziom rezerw jest tym samym wciąż wysoki, a dotychczasowy spadek wolumenu ON RRP nie odegrał żadnej roli dla stopy repo. Powodem utrzymywania się SOFR w pobliżu stopy ON RRP jest wciąż wysoka płynność w posiadaniu shadow banks. Jej ewentualne wydrenowanie skutkowałoby pchnięciem SOFR w kierunku IORB (krańcowy koszt pieniądza). Wszystko to oznacza, że Fed może póki co spokojnie kontynuować zacieśnianie ilościowe. Jednocześnie ustanowienie SRF sprawia, że o kolejne kryzysy na rynku repo powinno być zdecydowanie trudniej.

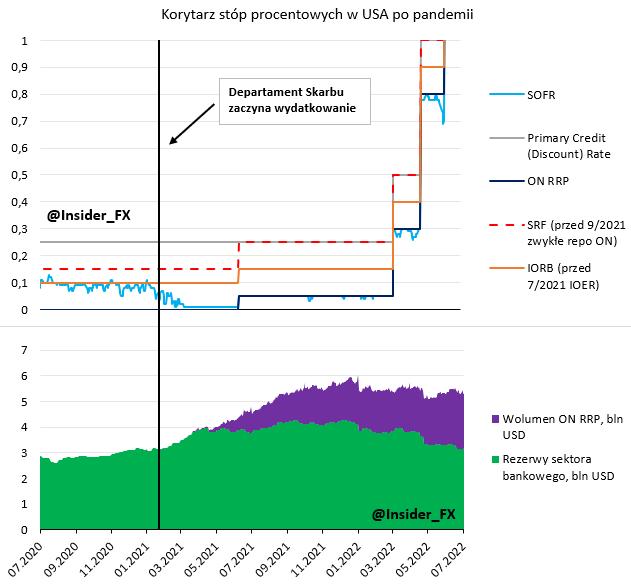

Wpływ stymulacji fiskalnej na stawki repo

Na sam koniec chciałbym poruszyć jeszcze jeden wątek, który stanowi w mojej opinii świetną lekcję dla obserwatorów rynku. Mowa o wpływie ogromnej skali stymulacji fiskalnej jaka została wdrożona w Stanach Zjednoczonych w odpowiedzi na kryzys wywołany pandemią. Postanowiłem zobrazować cały schemat na podobnym do powyższych wykresie.

Krótko po pandemii rozpoczęły się szybkie emisje papierów skarbowych, których krańcowym odbiorcą był Fed. W tym czasie nic specjalnego jednak nie działo się ani w płynności sektora bankowego, ani na wolumenie ON RRP, ani też na rynku repo. W efekcie stawka SOFR balansowała w pobliżu IORB.

Sytuacja zmieniła się diametralnie na początku 2021 roku, kiedy to Departament Skarbu rozpoczął wydatkowanie zgromadzonych wcześniej środków. Ruch ten spowodował zalanie sektora bankowego depozytami, których w kilka miesięcy przybyło ponad 1,5 bln USD. Ze względów regulacyjnych, ale i stricte ekonomicznych, banki nie były w stanie przetrawić tak monstrualnego strumienia depozytów. W konsekwencji depozyty te zostały po trochu wypychane do funduszy pieniężnych (rodzaj shadow banks), które inwestowały środki w ON RRP w obliczu braku rentowności na krótkoterminowych papierach. Swoje trzy grosze dorzucił tutaj Fed, który skupując z rynku ponad 300 mld USD bonów skarbowych znacząco ograniczył ich podaż na rynku.

To co istotne z punktu widzenie rynku repo to bardzo szybkie zejście SOFR w kierunku stopy ON RRP. Sektor bankowy był w pełni nasycony, stąd SOFR szybko spadł poniżej IORB. Krańcowy pieniądz zaczął trafiać do funduszy pieniężnych, których zaangażowanie na prywatnym rynku repo wówczas obniżyło się. Innymi słowy, bezpieczniej i efektywniej było inwestować w reverse repo Fed. Co godne uwagi, nadpłynność w tamtym okresie była tak znacząca, że okresowo zdarzały się spadki SOFR poniżej stopy ON RRP. Obecnie sytuacja ustabilizowała się, lecz wciąż płynności dolarowej nie brakuje.

O to chodziło ! Jest znak na odwrócenie trendu. Piszą że braku płynności w USA może nie będzie! Trzeba działąć odwrotnie niż w listopadzie gdy pisali że będzie brak płynności i w ogóle bessa.

zabawne, że pomimo tak wnikliwej wiedzy nie sposób przewidzieć jak te płynnościowe roszady wpłyną ostatecznie na rynki, bo cały system przy swoim skomplikowaniu jest dodatkowo na bieżąco ręcznie dostosowywany i do tego nie wiadomo, który kanał przepływu będzie tu kluczowy. Za dużo wariantów rozwoju wydarzeń, aby można było uznać analizę tych zagadnień za przydatne inwestycyjnie.

To jak rynki się zachowują od października wydawało się, że jest wynikiem zwiększenia płynności dolarowej podczas gdy od początku kwietnia wyraźnie zagregowana globalna płynność maleje, a rynki jakby nic sobie z tego nie robiły.

Najpierw wzrosty były tłumaczone przez FED Pivot, nic takiego nie miało miejsca. Później, że to płynność dolarowa (przez osłabienie USD) miała być przyczyną zwyżki indeksów. Od kwietnia płynność dolarowa jak i niedolarowa maleje niezależnie od tego co się dzieje z USD więc tłumaczymy to hypem na AI i miałoby to ręce i nogi gdyby nie to, że nagle wbrew oczekiwaniom szeroki rynek i spółki cykliczne zaczynają ciągnąć w górę.

Era niemal darmowego pieniądza miała osłabić i uzależnić od płynnościowej kroplówki gospodarki a tymczasem się okazuje, że rok po najostrzejszym zacieśnianiu polityki pieniężnej gospodarki mają się świetnie i wręcz szykują się do wyjścia w marginalnego spowolnienia, co jak widać dyskontują rynki akcji. Podręczniki do ekonomii w kosz?

Pełna zgoda co do stopnia skomplikowania. Ja uważam na przykład, że wcale nie musimy szukać argumentów za ruchami na rynku, czasami nie ma po prostu nic konkretnego. Jeśli chodzi o wpływ płynności na postrzeganie to ryzyko to moim zdaniem wynika z występujących tam nieliniowości. Obecnie, pomimo pewnego zacieśnienia na świecie, wciąż znajdujemy się na bardzo płaskiej części krzywej popytu na rezerwy. Dopiero zbliżenie się do bardziej stromej części może generować większą zmienność. Gdzie jest ta wielkość? Tak jak już pisałem wielokrotnie (o czym w poprzednich tekstach), nikt z wysokim stopniem pewności tego nie wie. Dlatego nazywam to trochę błądzeniem po omacku i czekaniem aż coś wybuchnie. Nie neguje istoty tego elementu, bo wg mnie to najistotniejszy aspekt w zasadzie dla wszystkich uczestników rynku.

czyli chcesz powiedzieć, że banki centralne zbyt opieszale zacieśniały politykę pieniężną/ściąganie nadpłynności skoro pomimo najszybszego zacieśniania od lat 80tych gospodarki zdołały w praktyce uniknąć choćby niewielkiej recesji w tym cyklu koniunkturalnym ?

Skoro przy tak gwałtownym naciśnięciu na hamulec nic szczególnie złego się nie dzieje ze wzrostem, a jednocześnie mamy pozytywne zaskoczenia jeśli chodzi o redukcję inflacji przy braku zapaści w zyskowności firm to o co tu właściwie chodzi ? Covidowy dodruk i pozwolenie na rozhuśtanie inflacji sprezentowało nam free lunch, bez konsekwencji ?

Skopiuje powyższy fragment:

Era niemal darmowego pieniądza miała osłabić i uzależnić od płynnościowej kroplówki gospodarki a tymczasem się okazuje, że rok po najostrzejszym zacieśnianiu polityki pieniężnej gospodarki mają się świetnie i wręcz szykują się do wyjścia w marginalnego spowolnienia, co jak widać dyskontują rynki akcji. Podręczniki do ekonomii w kosz?

Jak to w ogóle tłumaczyć, bo to jak sytuacja makro wyjaśniła analityków w ostatnim roku wydaje się bezprecedensowe.

Mieszasz trochę dwie rzeczy. Po pierwsze, zacieśnianie polityki pieniężnej odbyło się do tej pory głównie poprzez kanał stopy procentowej. Dlaczego do tej pory nie wywołało to recesji można gdybać. Z pewnością skala stymulacji pandemicznej (fiskalnej) temu pomogła, bilanse gospodarstw domowych i firm były zdrowsze, inflacja sama w sobie stymulowała zyski firm (kwestia sztywności płac nominalnych itp.).

Po drugie, nadpłynność, rozumiana jako nadwyżka rezerw w sektorze bankowym ponad minimalny poziom, była i wciąż jest ogromna. Na wykresie widać jak to wygląda w strefie euro na tle €STR/EONIA. Tak jak pisałem wcześniej, znajdujemy się na bardzo płaskiej części krzywej popytu na rezerwy, stąd reakcja na krótką stopą jest w zasadzie żadna. To się będzie powoli zmieniać, z naciskiem na powoli. Temat płynności w USA i strefie euro jest niezwykle interesujący ze strukturalnego punktu widzenia (funkcjonowania rynku finansowego, bilansu korzyści i strat dla społeczeństwa itp.). W planach mam ugryźć temat za jakiś czas, ale wymaga on trochę pracy.

Kończąc, dotychczasowe zacieśnianie wciąż filtruje się przez sferę realną (patrz np. kredyty na stałą stopę). Kiedy stopy pozostaną wysoko, a inflacja spadnie, wówczas wysoki koszt pieniądza będzie doskwierał bardziej.

tym bardziej do prognoz nie nadaje się patrzenie na bilans FEDu.

ok, natomiast zastanawia mnie dlaczego praktycznie wszyscy analitycy aż tak się pomylili w ocenie sytuacji makro. Praktycznie wszyscy wieścili recesję w tym cyklu. Dywagacja była na poziomie kiedy konkretnie ona uderzy. Już nie mówiąc o prognozowaniu ruchów na akcjach ale nawet rynek obligacji długoterminowych zachował się kompletnie “nieksiążkowo” wbrew przewidywaniom większości analityków.

To jest dla mnie naprawdę zastanawiające jak bardzo rzeczywistość wyjaśniła tych łebskich gości z kilkudziesięcioletnim doświadczeniem, którzy zjedli zęby w tej profesji, co oni opowiadali latem rok temu, na jesieni 2022. Trudno wyobrazić sobie większe przestrzelenie prognoz najbardziej oczekiwanej recesji w dziejach.

To mnie tym bardziej zaskakuje, że w dobie big data i analizy tych danych Ci ludzie są jak dzieci we mgle

z perspektywy ostatniego roku nawet tłumaczenie rynkowych ruchów ex-post przez analityków wydaje się odklejone od rzeczywistości

Ale teraz zaczynają już narrację iż ograniczenia płynności może nie być. Ja uważam ze recesja przyjdzie później, w 2024 roku.

Dostosowanie inflacyjne, firmy zarabiają więcej, większe przychody niż koszty które ograniczają.Stąd większe zyski. Gospodarka usługowa później odczuwa skutki podnoszenia stóp.

Gdyby analitycy mówili prawdę, musieliby zlikwidować giełdy:) Nikt by nie zarabiał. Wszyscy by byli po właściwej stronie rynku.

to by wskazywało, że oni wiedzą co się dzieje tylko nie chcą o tym powiedzieć. Jestem odmiennego zdania 😀 myślę, że oni nie mają pojęcia co się właściwie dzieje i te całe ich analizy są próbą przypisania na chłopski rozum tego co się dzieje w makro/na rynkach do teorii, których się nauczyli. Taka trochę akademia chłopskiego rozumu podszyta całą tą górnolotną nomenklaturą na podstawie często jednostkowych obserwacji z historii.

Pytanie czy takie analizy wnoszą jakąś realną wartość pod kątem inwestycyjnym w tak skomplikowanym i wielopoziomowo interferującym na siebie makroekonomicznym świecie?

Są różne modele , nawet taki który określa ekstrema WIGu od początku istnienia giełdy, a jego wskazania różnić się mogą max.kilka procent od rzeczywistego cyklicznego ekstremum.Może i są pewne tajemnice bankierskie o których nie wiemy.

Wg mnie obecne wzrosty nie mają podstaw monetarnych, z drugiej strony wysokie stopy % i odwrócona krzywa rentowności miały miejsce przed 1970 rokiem i hossie to nie przeszkadzało.

https://stooq.pl/q/?s=10usy.b:2usy.b&c=100y&t=c&a=lg&b=1

Tak czy siak, Emerging Markets czekają na hossę jak pustynia deszczu i w końcu się doczekają. Brakuje mi jeszcze 1 kryzysu.