Nie tak dawno temu Europejski Bank Centralny wyraźnie zmienił ścieżkę swojej polityki pieniężnej, teraz kolej na Rezerwę Federalną. Pomimo bardzo niskich oczekiwań, amerykańskiemu bankowi centralnemu udało się zaskoczyć uczestników rynku, doprowadzając do zauważalnej deprecjacji dolara. Wszystko wskazuje na to, że solidny argument za siłą amerykańskiej waluty powoli zanika, co powinno przekładać się na stopniową redukcję jego przewartościowania.

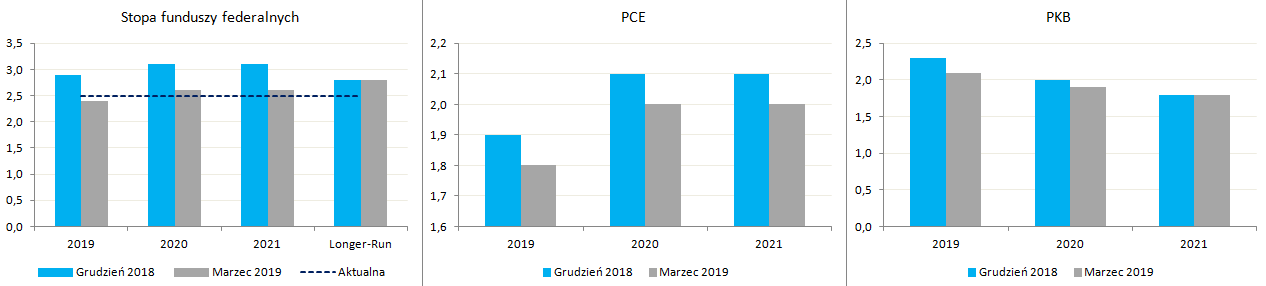

Przed dzisiejszym posiedzeniem wiadomo było, że wysokość stóp procentowych w tym roku oraz kwestia sumy bilansowej będą najważniejszymi tematami. Jeszcze w grudniu mediana oczekiwań członków FOMC wskazywała na dwie podwyżki stóp procentowych w 2019 roku oraz jedną w roku 2020, trzy miesiące później Fed nie widzi już potencjału do jakichkolwiek podwyżek w tym roku. Jednocześnie na rok przyszły w dalszym ciągu przewidywana jest jedna podwyżka kosztu pieniądza. W mojej ocenie jeśli w drugiej połowie roku Fed nie zdoła dokonać żadnej podwyżki, to nie zrobi tego tym bardziej w przyszłym roku. W drugiej połowie 2020 możliwe będą obniżki stóp procentowych, jak wskazywałem po grudniowym posiedzeniu. Obniżeniu uległy również prognozy inflacji oraz wzrostu gospodarczego, co nie jest jednak specjalnie zaskakujące.

Warto zauważyć również, że według Powella obecnie napływające dane makroekonomiczne nie uzasadniają ani podwyżek, ani obniżek stóp procentowych. Co więcej, szef Fed zasugerował, że może upłynąć dużo czasu zanim gospodarka będzie potrzebowała zmiany w polityce. W mojej ocenie bilans ryzyk w gospodarce USA przechylony jest zdecydowanie w negatywną stronę – wysoko postawiona poprzeczka na podwyżki stóp i coraz więcej powodów do implementacji ekspansywnej polityki. Na uwagę zasługuje jeszcze jedna kwestia z konferencji prasowej mianowicie – według Powella wyższa dynamika płac nie stanowi obecnie problemu dla inflacji. Oznacza to otwarte przyznanie spadku istotności krzywej Philipsa, co w praktyce można odczytywać jako gołębi sygnał – Fed nie będzie reagował nawet, gdy dynamika wzrostu płac jeszcze wzrośnie.

Waluty G10 z najlepszymi perspektywami

Istotny komunikat dotyczył również kwestii sumy bilansowej Fed (aktualnie nieco poniżej 4 bilionów USD). Po pierwsze, począwszy od maja Fed zmniejszy tempo redukcji obligacji skarbowych z portfela do 15 mld USD z 30 mld USD miesięcznie. Po drugie, wraz z końcem września Fed zakończy proces zacieśniania ilościowego. W tym miejscu otwarcie jednak przyznano, że poziom bilansu w tym okresie będzie nieco wyższy niż estymowany przez Fed pułap (wpływa na niego zapotrzebowanie banków na rezerwy), a zatem potencjalne luzowanie monetarne rozpoczniemy z bardziej wymagającego poziomu. Po trzecie, Fed będzie wciąż redukował poziom obligacji emitowanych przez agencje rządowe oraz obligacji zabezpieczonych hipoteką (MBS). Niemniej jednak począwszy od października środki z zapadających tychże papierów będą reinwestowane w obligacje skarbowe do kwoty 20 mld USD miesięcznie (nadwyżka będzie reinwestowana w MBS-y). Wskazania dotyczące bilansu są zgodne z moimi oczekiwaniami – koniec redukcji bilansu w drugiej połowie roku.

Co dzisiejsza decyzja Fed oznacza dla rynków finansowych? W pierwszej kolejności należy zauważyć, że brak dalszego zacieśniania monetarnego ze stosunkowo umiarkowaną dynamiką oczekiwanego spowolnienia gospodarczego oraz niską inflacją jest korzystną mieszanką dla rynku akcyjnego. Mając jednak na uwadze wciąż wymagające poziomy wyceny wydaje się, że potencjał do wzrostów nie jest istotny i nieporównywalnie mniejszy z potencjałem do spadków. Z punktu widzenia rynku długu, decyzja Fed jest kolejnym zastrzykiem energii (mniejsza podaż ze strony Fed może łagodzić efekt wyższej podaży wynikających z rosnących potrzeb pożyczkowych Departamentu Skarbu celem finansowania deficytu). Tutaj jednak również wydaje się, że obecny poziom stóp procentowych na dłuższym końcu jest już bardzo niski. Wreszcie rynek walutowy, gdzie dolar dzisiaj porządnie oberwał. Nie uważam jednak, że obecnie mamy doskonały okres na kupno szerokiego koszyka EM względem USD – faza cyklu jest zupełnie inna w porównaniu do tej sprzed kilku lat, a w grze mamy wciąż istotne czynniki ryzyka jak choćby wątek handlowy USA – Chiny.

Co mówi amerykańska krzywa rentowności?

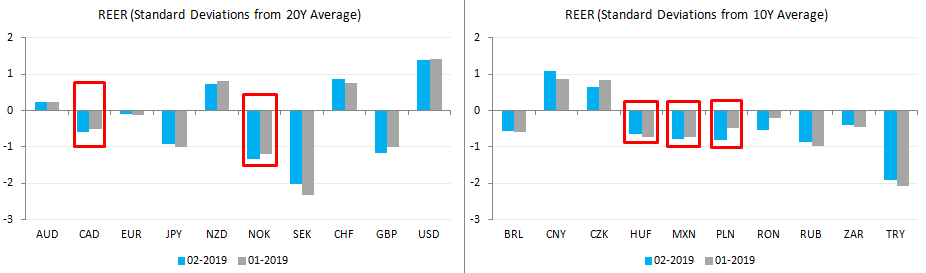

Z bloku G10 największy potencjał dostrzegam w norweskiej koronie i kanadyjskim dolarze – obydwie waluty poniżej swoich długoterminowych wartości. Niemniej podkreślić należy, że potencjał do aprecjacji NOK jest zdecydowanie większy (jutro Norges Bank zapewne podniesie stopy po raz drugi w tym cyklu). Pewnych okazji można również wypatrywać na rynku EM, gdzie na podium stawiam węgierskiego forinta, meksykańskie peso i polskiego złotego. Lepiej radzić sobie może również południowoafrykański rand. Z tego grona sądzę, że liderem ma szansę zostać HUF z uwagi na fakt, że węgierski bank centralny dopiero przygotowuje się do cyklu zacieśniana pieniężnego, a ma ku temu istotne powody, o czym więcej pisałem w lutym).