Choć w USA obchodzi się dzisiaj Święto Dziękczynienia, to na największą gospodarkę świata zwrócona jest wciąż uwaga inwestorów. Wczorajszego wieczoru otrzymaliśmy zapisy z listopadowego posiedzenia Rezerwy Federalnej, gdzie potwierdzono, że argument za podwyżką stóp wzmocnił się w miarę coraz mniejszego zastoju na rynku pracy. Niektórzy sugerowali wprost, że może to się wydarzyć w grudniu. W podobnym tonie kilka dni temu wypowiadała się Janet Yellen.

Inni z kolei argumentowali konieczność grudniowej podwyżki zachowaniem przez Komitet wiarygodności (rynek spodziewa się ruchu na stopach w przyszłym miesiącu ze 100%-owym prawdopodobieństwem, nie trzeba chyba mówić, co byłoby, gdyby FED nie podniósł kosztu pieniądza). Wiele członków sugerowało, że podwyżka może być odpowiednia “względnie szybko”. Warto wspomnieć, że ostatnie posiedzenie FED w tym roku nastąpi w dniach 13-14 grudnia. Oprócz samej ścieżki stóp na kolejny rok ważne będzie także odniesienie się do potencjalnych niepewności kreowanych przez nową głowę państwa.

Pobierz: Raport surowcowy – Pszenica

Na potwierdzenie tego, że FED ma pełną zdolność do podniesienia stóp wystarczy spojrzeć na ostatnie odczyty makro, które choć może nie zawsze są rewelacyjne, to z pewnością nie odbiegają od zdania FED, iż “dane makro muszą być zgodne z ich opiniami”. W ostatnim miesiącu bazowa inflacja PCE znalazła się już na poziomie 1,7% wobec 2% celu FED. Z drugiej strony warunki finansowe zaczęły się zacieśniać. Średni koszt 30-letniego kredytu hipotecznego wzrósł w ostatnim czasie z okolic 3,5% do ponad 4%. Kurs dolara aprecjonował 4% względem swoich głównych konkurentów, co potencjalnie zmniejsza konkurencyjność amerykańskiego eksportu.

Rynki finansowe również wyrażają ogromny entuzjazm po wyborze Trumpa na prezydenta. Kurs dolara wzrósł do najwyższego poziomu od ponad 10 lat. Amerykańskie indeksy osiągnęły nowe szczyty, zaś rentowności długu poszybowały w górę (co jest normalnym zachowaniem w obliczu rajdu na rynku akcji). Niemniej jeśli chodzi o obligacje należy mieć na uwadze, że są one piekielnie drogie, stąd nawet tego rodzaju rajdy jak ostatnio na świecie nie powinny spowodować utratę przez nich hipnotyzującego blasku.

Sprawdź: Jak długo potrwa pogrom na rynku długu?

W obliczu takiego obrotu spraw jasnym jest, że gdy realna stopa procentowa rośnie, ceny żółtego metalu (czyt. złota) spadają. Należy pamiętać, że złoto nie płaci żadnych kuponów, tym samym jest mniej atrakcyjnym aktywem w obliczu rosnących rynkowych stóp procentowych. Wczoraj kontrakt na kruszec osunął się poniżej magicznej bariery 1200$ za uncję. Pomógł temu lepszy od oczekiwań odczyt zamówień na dobra trwałe z USA, opublikowany podczas wczorajszej sesji.

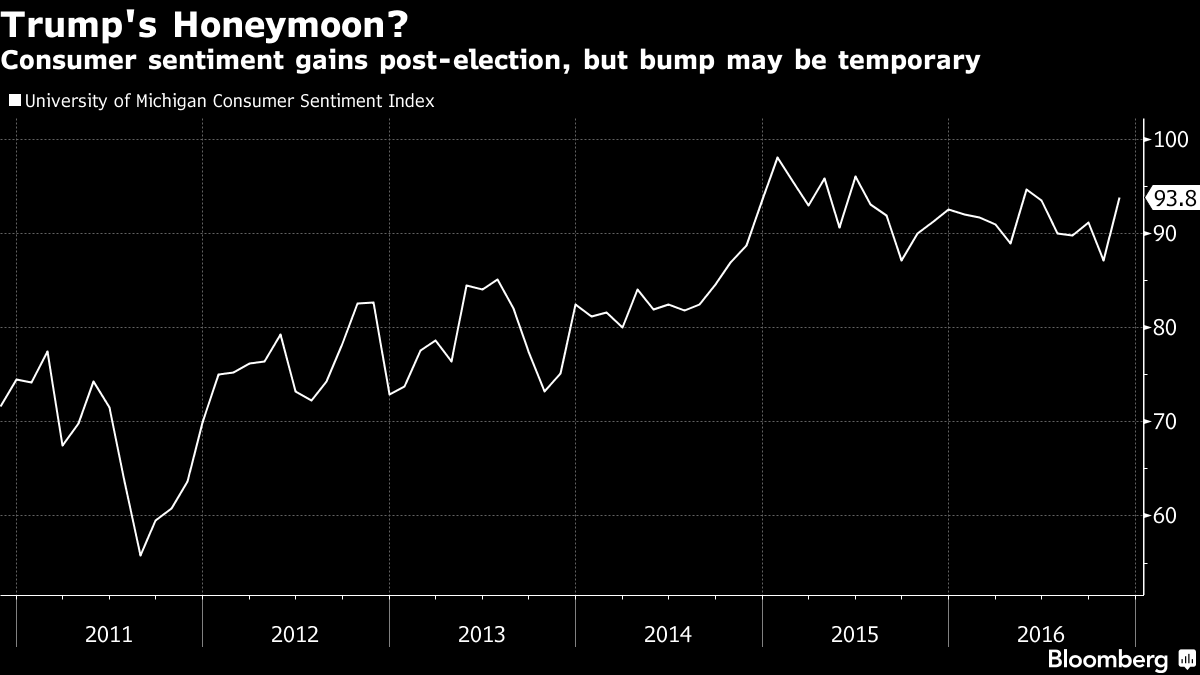

Jakby tego było mało, zaufania konsumentów wzrosło w listopadzie więcej niż pierwotnie oczekiwano pokazując, że Amerykanie wcale nie boją się prezydentury Trumpa, stając się bardziej optymistyczni odnośnie do swoich finansów i gospodarki. Należy podkreślić, że odczyt po rewizji jest wymowny, gdyż wstępny odczyt nastąpił przed wyborami, zaś finalny dwa tygodnie po ich zakończeniu.

Zobacz: „We haven’t discussed” – w oczekiwaniu na grudniowe show!

Łyżką dziegciu może być niższa oczekiwana inflacja na przestrzeni kolejnego roku. Według respondentów wynieść ma ona 2,4% wobec oczekiwanych 2,7% ostatnim razem (odczyt wstępny). W perspektywie kolejnych 5-10 lat średnia stopa inflacja prognozowana jest na poziomie 2,6%. Wcześniej było 2,4%. Widać więc, że konsumenci dostrzegają większą szansę długoterminowej wyższej inflacji, co też pokrywa się z tym, co działo się na rynku długu w USA.

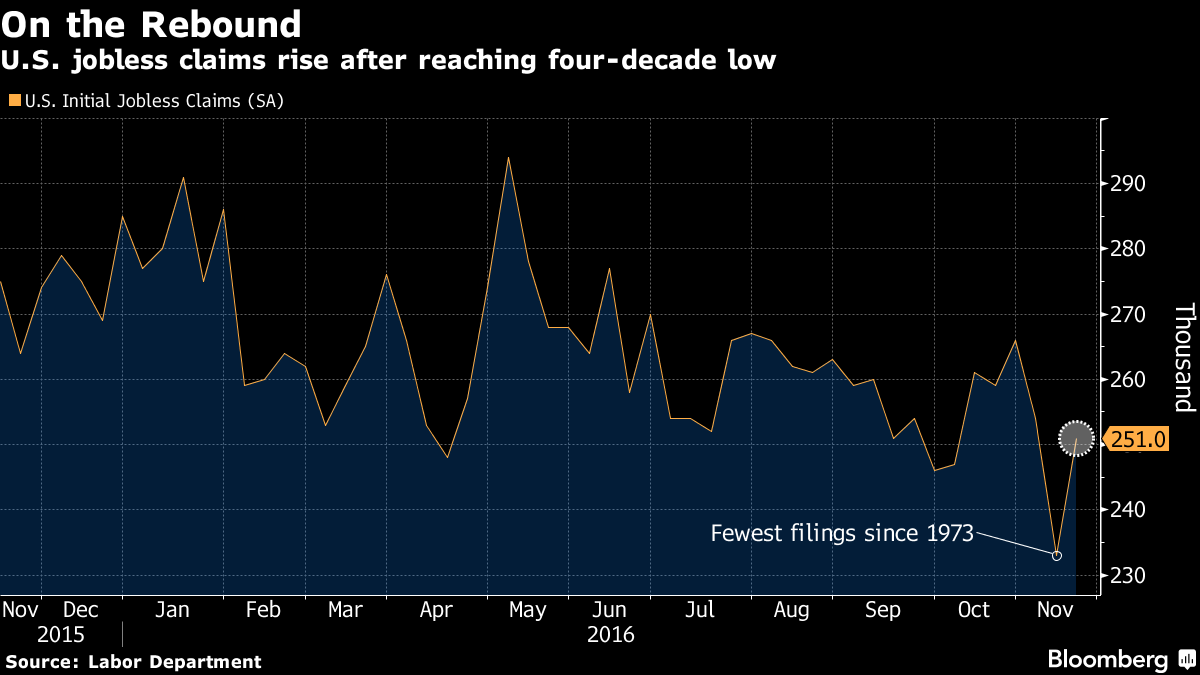

Również wczoraj otrzymaliśmy cotygodniowe dane o nowych wnioskach o zasiłek dla bezrobotnych w USA. Te, po ubiegłotygodniowym spadki do najniższej wartości od ponad 40 lat odbiły, lecz nie zmienia to faktu, iż wciąż znajdujemy się rekordowo nisko. Był to już 90 tydzień z odczytami wniosków o zasiłek poniżej poziomu 300 tys. – najdłuższe takie pasmo od 1970 roku!

Kolejny dzień potwierdził tylko, że dane makro z USA są bardzo dobre, co powinno tylko ułatwić proces podejmowania decyzji przez FED. W dalszym ciągu sądzę, że hossa na dolarze może jeszcze chwil potrwać, niemniej wraz ze zbliżaniem się do posiedzenia w połowie grudnia może przyjść czas na przysłowiowe odcinanie kuponów. Jeśli chodzi o potencjalne odbicie to obecnie stawiałbym na wzrosty GBPUSD. Proszę zwrócić uwagę jak bardzo popularny kabel jest odporny na siłę USD. Na parach dolara do EUR, JPY, AUD, NZD, CAD czy CHF wszędzie doświadczyliśmy potężnych spadków (aprecjacji USD). GBPUSD jest inny, co daje do myślenia i wysuwa ten rynek jako potencjalnie ciekawy pod kątem inwestycji podczas szerszej korekty na USD.