Posiedzenie centralnego banku Anglii odbędzie się już za dwa tygodnie i już teraz wiadomo, że będzie to niezwykle ciekawe wydarzenie. O ile dane o inflacji są zdecydowanie argumentem za wyższymi stopami procentowymi, o tyle sytuacja na rynku pracy pozostaje mieszana. Z tego powodu wśród brytyjskiej Rady Polityki Pieniężnej panuje spory dysonans, który będzie musiał przechylić się w którąś ze strony na listopadowym posiedzeniu (2.11). W związku z ostatnimi danymi makroekonomicznymi z Wielkiej Brytanii notowania funta szterlinga znalazły się pod sporą presją podażową, zaś wiele czynników sugeruje dalszą deprecjację GBP, przynajmniej w krótkim okresie.

W tym tygodniu jako pierwsze zostały opublikowane dane inflacyjne, które pokazały skok szerokiego indeksu CPI do poziomu 3% r/r. Oznacza to, że dynamika cen na Wyspach wspięła się już o cały punkt procentowy wyżej aniżeli celu banku Anglii. Ponadto, inflacja bazowa uplasowała się we wrześniu na pułapie 2,5% r/r. Z tego punktu widzenia możemy jasno wskazać, że podwyżka stóp procentowych jest jak najbardziej uzasadniona (bagatelizując rodzaj inflacji), nawet na najbliższym posiedzeniu za 14 dni. Niemniej jednak kolejne dane, jakie zostały opublikowane z Wielkiej Brytanii, rzucają się cieniem na tę perspektywę.

Wczoraj opublikowany został raport z rynku pracy pokazujący wyższą niż oczekiwano dynamikę płac, aczkolwiek wciąż pozostajemy w tej kwestii znacznie poniżej inflacji co oznacza, że realne tempo wzrostu wynagrodzeń spada w ujęciu rocznym. Dynamika średniego wynagrodzenia w ostatnich trzech miesiącach uplasowała się na poziomie 2,2% r/r, z kolei po wyłączeniu premii otrzymaliśmy wartość równą 2,1% r/r. Zestawiając to z dynamiką inflacji na poziomie 3% r/r wyraźnie widać, że wciąż daleko nam do wzrostowego tempa płac. Sierpień był już szóstym miesiącem z rzędu, kiedy zanotowano dynamikę płac realnych poniżej zera.

Kilka obserwacji dla rynku zbóż po raporcie WASDE

Jakby tego było mało dzisiaj mocno rozczarowała sprzedaż detaliczna, pokazując wartości znacznie poniżej oczekiwań. Szeroki wskaźnik sprzedaży pokazał wzrost o 1,2% r/r przy konsensusie na poziomie 2% r/r, z kolei sprzedaż bazowa wykluczająca paliwa osiągnęła wartość 1,6% r/r, podczas gdy prognoza w ankiecie Bloomberga wskazywała na wartość równą 2,2% r/r, były to najgorsze odczyty od 4 lat. Można więc zakładać, że ujemna dynamika płac wraz z ciążącą presją polityczną zaważyły na słabszej sprzedaży we wrześniu, zaś sytuacja w obydwu przypadkach raczej nie wyklaruje się w najbliższym czasie, będąc poważną przeszkodą w ewentualnej aprecjacji GBP.

Choć sam Mark Carney przyznał, że inflacja prawdopodobnie osiągnie swój szczyt w okolicy 3% r/r, to spadek znacznie poniżej tempa wzrostu nominalnych płac zajmie jeszcze trochę czasu, co w dalszym ciągu może ciążyć tamtejszemu wzrostowi gospodarczemu. Zauważmy również, że brytyjska gospodarka, jak większość krajów rozwiniętych, cechuje się zdecydowanie największą kontrybucją konsumpcji we wzroście PKB, tak więc kiepskie tempo dynamiki płac realnych powinno dalej odbijać się na wydatkach gospodarstw domowych. W tym miejscu warto wspomnieć, że wstępny odczyt brytyjskiego PKB za trzeci kwartał poznamy już w przyszłym tygodniu, będzie to jednocześnie ostatni, istotny raport makroekonomiczny przed listopadową decyzją BoE.

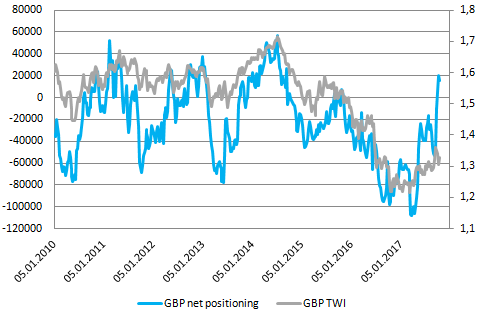

Choć obraz rynku pracy i inflacji wysyła mieszane sygnały, rynek jest niemalże pewny, że BoE podniesie stopy o 25 punktów bazowych w przyszłym miesiącu. Obecnie implikowane na podstawie kontraktów OIS prawdopodobieństwo podwyżki stóp 2 listopada wynosi ponad 80%, zaś pozycjonowanie na rynku GBP jest najwyższe od 3 lat. Pokazuje to, że rynek jest pewny swego, co rzecz jasna zwiększa potencjał do deprecjacji funta, jeśli BoE zdecydowałby się poczekać z początkiem zacieśniania polityki pieniężnej. Z drugiej strony dość mocnym argumentem za podwyżką może być aktualny poziom stopy bezrobocia, który w sierpniu utrzymał się na najniższym poziomie od ponad 40 lat równym 4,3%. Taki poziom jest o 0,2pp niższy aniżeli estymowana przez bank Anglii naturalna stopa bezrobocia. Spadek stopy bezrobocia poniżej stopy NAIRU powinien w teorii przekładać się na wyższe tempo płac. Z kolei zakładając, że inflacja mogła już osiągnąć swój szczyt (skok wywołany niemalże wyłącznie przez wyższe ceny importu będące konsekwencją słabego funta) można szacować, że dno jeśli chodzi o dynamikę realnych płac zostało już minięte. Aczkolwiek wciąż daleko nam do dodatnich wartości w tym względzie, które mogłyby stymulować wydatki konsumentów pomagając tym samym wzrostowi gospodarczemu.

Dodać trzeba także, iż nominalne tempo wzrostu produktywności w Wielkiej Brytanii w przeliczeniu na przepracowaną godzinę spadło do najniższego poziomu od początku 2016 roku, z kolei po uwzględnieniu dynamiki wzrostu płac otrzymujemy ujemne wartości. Oznacza to, że dynamika wzrostu wynagrodzeń zdecydowanie przewyższa tempo wzrostu efektywności pracy, co w dłuższym horyzoncie czasowym może odbić się czkawką na całym rynku pracy w przypadku pojawienia się kryzysu. Na koniec kwestii związanej stricte z rynkiem pracy i inflacją trzeba pamiętać, że bank Anglii ma pojedynczy mandat w postaci inflacji i w przeciwieństwie do amerykańskiej Rezerwy Federalnej nie musi skupiać się na rynku pracy i dążyć do pełnego zatrudnienia.

Sprawdź Profesjonalny Research InsiderFX - Waluty, Surowce, Akcje

Tymczasem na rynku obligacji nie mamy do czynienia z dużymi zróżnicowaniami względem kursu GBPUSD. Aktualnie spread rentowności 10-letnich obligacji sugeruje, iż kurs pary walutowej powinien znajdować się bliżej poziomu 1,30 co zbiega się z dość ważnym poziomem technicznym, o czym więcej za moment. Tak więc rynek stopy procentowej zdaje się przemawiać za pewną, ograniczoną deprecjacją GBP (także względem EUR), niemniej jednak trzeba pamiętać, że ruchy te nie powinny być bardzo mocne, mając na uwadze fakt, że funt jest obecnie jedną z najbardziej niedowartościowanych walut na szerokim rynku. Z drugiej strony, przeciągająca się niepewność polityczna związana z negocjacjami odnośnie do osiągnięcia przez Wielką Brytanię zgody na tymczasowy okres przejściowy w trakcie rozmów dot. opuszczenia UE sprawia, że potencjał na większe zwyżki GBP będzie prawdopodobnie również tłumiony, przynajmniej do momentu, kiedy tempo inflacji opadnie, zaś realna dynamika płac zacznie ponownie pokazywać dodatnie wartości.

Patrząc na funta pod kątem technicznym na wstępie zauważyłbym, że ten ma większe szanse mocniejszej deprecjacji względem EUR aniżeli USD. Przechodząc już do rynku GBPUSD można zauważyć, że w rejonie 1,3030 mamy do czynienia z ważną strefą popytową, której przełamanie nie powinno być łatwe. Dodatkowo wsparciem w tym obszarze powinna być wzrostowa linia trendowa przebiegająca nieco poniżej wspomnianego poziomu. Jej przełamanie na interwale dziennym oznaczałoby możliwość zejścia w okolicę 1,2780 lub 1,2580 – nie spodziewam się na ten moment większej deprecjacji funta względem dolara. Z drugiej strony przełamanie 1,33 mogłoby doprowadzić do testu okrągłego pułapu 1,36. W średnim okresie sądzę, że potencjał wzrostów na parze powinien być ograniczony do pułapu 1,3830.

Podsumowując, o ile sytuacja długoterminowa pozostaje niezmieniona i funt ma wciąż ogromny potencjał do umocnienia się, o tyle w krótszym okresie liczyć się będą polityka oraz dane makroekonomiczne (zwłaszcza odnośnie do konsumpcji, rynku pracy i inflacji), jeśli w tej kwestii zajdzie poprawa i sytuacja wykrystalizuje się, wówczas możemy rozważać pokaźniejszą aprecjację GBP.