Wraz z pogarszającą się kondycją światowej gospodarki (głównie chodzi o sektor przemysłowy, choć w takich warunkach wydaje się tylko kwestią czasu, kiedy kryzys z tego sektora rozleje się również na usługi) banki centralne zaczynają po raz kolejny bardziej przychylnie spoglądać w kierunku ekspansywnej polityki pieniężnej. Dzieje się tak pomimo faktu, iż wiele z nich nie zdążyło wypracować sobie pewnego buforu, który umożliwiałby im obniżanie kosztu pieniądza bez wkraczania w niezbadane terytorium ujemnych stóp procentowych. Do takiego grona zalicza się między innymi Europejski Bank Centralny, który w ostatnim czasie jasno dał do zrozumienia, iż na wrześniowym posiedzeniu zapewne w istotny sposób poluzuje politykę pieniężną. W grę wchodzi również dalsze cięcie stopy depozytowej, która już teraz znajduje się na poziomie -0,4%. Rodzi się więc pytanie, czy i ewentualnie w jaki sposób ujemne stopy procentowe wpływają na sektor bankowy strefy euro. Niniejsza analiza stara się znaleźć odpowiedzi na te pytania.

Banki centralne i rola polityki fiskalnej w spowolnieniu

Kto lepiej radzi sobie z ujemnymi stopami?

Na wstępie trochę teorii, by lepiej zrozumieć problem z jakim muszą borykać się banki komercyjne w obecnym środowisku ujemnych stóp procentowych. Mówiąc krótko, banki komercyjne zarabiają poprzez udzielanie kredytów na relatywnie dłuższy termin w porównaniu z okresem, na jaki klienci deponują swoje środki tamże. Jasnym jest więc, iż im większa różnica w stopach procentowych między obiema wielkościami, tym większy zysk takiej instytucji (skupiamy się tutaj wyłącznie na wyniku odsetkowym). Gdy stopy procentowe zaczynają spadać, wówczas najczęściej mamy do czynienia z kompresją tychże różnic w stopach (tj. wypłaszczanie się krzywych rentowności), gdyż inwestorzy – oczekując słabszej sytuacji gospodarczej – chcą zapewnić sobie relatywnie wyższe odsetki płacone przez emitentów papierów dłużnych. W efekcie obligacje bardziej długoterminowe doświadczają mocniejszego wzrostu cen, a więc i mocniejszego spadku rentowności. Pojawia się więc presja, by przerzucać niższe (ujemne) stopy procentowe na depozytariuszy, jednak nie jest to proste. Zgodnie z badaniem EBC, najlepiej w przerzucaniu tychże ujemnych stóp radzą sobie banki o solidnej kondycji finansowej (warto również pamiętać, że przedsiębiorstwa są znacznie bardziej skłonne trzymać nadwyżki gotówki w banku pomimo ujemnych stóp procentowych w porównaniu z gospodarstwami domowymi, co ma związek w dużej mierze z wielkością tychże środków).

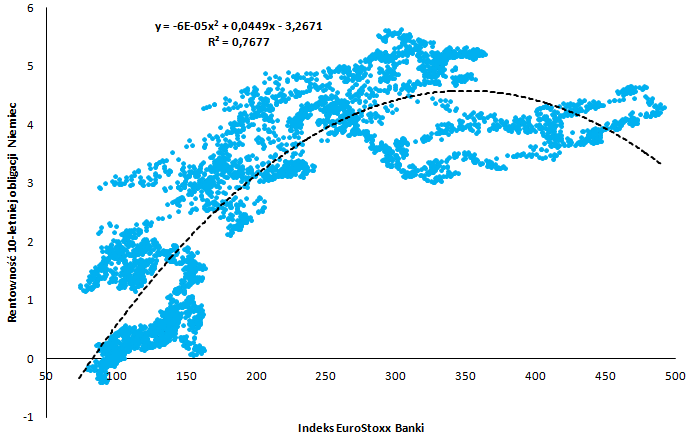

Jak pokazuje historia, akcje europejskich banków zrzeszonych w indeksie EuroStoxx Banki radzą sobie z reguły słabiej, gdy rynkowe stopy (tutaj rentowność 10-letniej obligacji Niemiec) ulegają obniżeniu. Analizując dane dzienne począwszy od 2000 roku okazuje się jednak, że związek ten nie jest liniowy, a przyjmuje kształt paraboli. Skupiając się na wykresie niejako od końca okazuje się, że na względnie wysokim poziomie stóp rynkowych ich dalsze wzrosty wcale nie poprawiają kondycji sektora bankowego (indeks EuroStoxx Banki notował spadki). Można to tłumaczyć tym, że poziom stóp był wówczas na tyle wysoki, iż akcja kredytowa nie rozwijała się w zadowalającym tempie, w efekcie słabsze wyniki finansowe.

Zauważmy, że spadki stóp procentowych z wysokich poziomów okazywały się, średnio rzecz ujmując, korzystne dla notowań akcji banków, co może być wiązane z poprawą akcji kredytowej przy niższym oprocentowaniu kredytów. Sytuacja jednak zmienia się, gdy spadki rynkowych stóp przybierały na sile, a rynkowe stopy nieuchronnie zbliżały się do zera. W takim wypadku obawy inwestorów przed niekorzystnym wpływem negatywnych stóp procentowych na wyniki banków doprowadziły do spadków analizowanego indeksu. Czy jednak obawy inwestorów były uzasadnione i czy banki faktycznie notowały słabsze wyniki na poziomie odsetkowym?

Dwa mocne uderzenia w wyniki banków

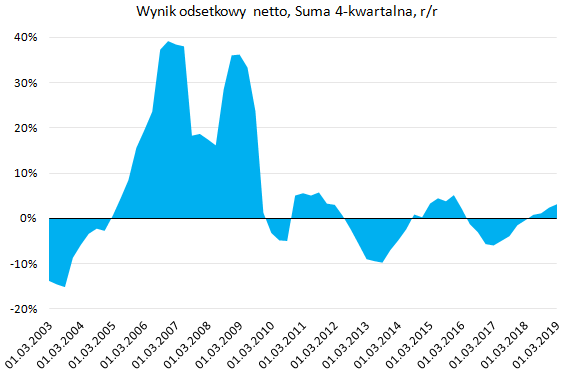

Z odpowiedzią przychodzi kolejny wykres, który pokazuje jak zmieniała się roczna dynamika wyniku odsetkowego netto wybranych banków strefy euro (Commerzbank, Deutsche Bank, Erste, Intesa Sanpaolo, Mediobanca, Nordea, Banco de Sabadell, Santander, UniCredit). Dodajmy, że analizowana grupa 9 banków stanowiła na koniec pierwszego kwartału 2019 blisko 35% całości indeksu EuroStoxx Banki pod względem przychodów netto. Okazuje się, że roczna dynamika wyniku odsetkowego netto tychże instytucji pogorszyła się znacznie tuż po wybuchu kryzysu finansowego związanego z upadkiem Lehman Brothers (w czwartym kwartale 2009 dynamika ta spadła do 1,3% z 23,7% w trzecim kwartale).

O ile począwszy od 2003 roku do końca trzeciego kwartału 2009 średnia dynamika wzrostu wyniosła 14,3%, o tyle od tego czasu do końca pierwszego kwartału 2019 odnotowaliśmy spadek tejże dynamiki do -0,8%. Następne pogłębienie spadków miało miejsce na przełomie lat 2012 i 2013, co było skutkiem kryzysu zadłużenia południowych krajach strefy euro. Warto jednak zauważyć, że praktycznie od dekady dynamika wzrostu wyniku odsetkowego netto nie uległa poprawie, a niemrawe odbicia powodowane są niemalże wyłącznie efektami bazy statystycznej. Można stawiać hipotezę, iż gdyby nie redukcja stóp procentowych przez EBC poniżej zera (stopa depozytowa została zredukowana po raz pierwszy poniżej zera w połowie 2014 roku), wówczas wynik odsetkowy tychże banków miałby szansę ulec poprawie (ceteris paribus).

Ten sam kierunek, inna reakcja

W celu weryfikacji tejże hipotezy przeprowadziłem analizę korelacji między stopą depozytową EBC, a wynikiem odsetkowym netto wybranych banków (próba została automatycznie zredukowana ze względu na brak dostępności niezbędnych danych). Badanie zostało zrealizowane na dwóch okresach. Pierwszy z nich rozpoczyna się w 2001 roku i trwa do końca pierwszego kwartału 2014, a zatem do momentu obowiązywania nieujemnej stopy depozytowej. Drugi okres to czas, gdy stopa depozytowa znajdowała się poniżej zera.

Jak się okazało, do momentu obowiązywania polityki nieujemnych stóp procentowych współczynniki korelacji między stopą depozytową EBC, a wynikiem odsetkowym netto wybranych banków były ujemne. Zatem obniżanie stopy depozytowej oznaczało, ceteris paribus, wzrost zysku netto na poziomie odsetkowym, co w mogło wynikać z relatywnie wysokiego poziomu stóp (vide wyjaśnienie w trzecim akapicie niniejszej analizy). Niemniej począwszy od drugiego kwartału 2014 sytuacja ta zmieniła się diametralnie w większości analizowanych banków, tj. niższe stopy procentowe zaczęły negatywnie oddziaływać na wynik odsetkowy netto. Wyjątkiem były dwa banki – Mediobanca (Włochy) i Banco de Sabadell (Hiszpania) – gdzie współczynniki stały się jeszcze bardziej negatywne, zaś w przypadku Santander (Hiszpania) wartość współczynnika korelacji nie uległa zmianie.

Pokryzysowne zmiany przyszły z pomocą

Zakładając, że Europejski Bank Centralny zdecyduje się na dalsze cięcie stopy depozytowej (mój bazowy scenariusz zakłada ich redukcję o kolejne 10 punktów bazowych do poziomu -0,5% we wrześniu) można oczekiwać, że wynik odsetkowy netto analizowanych banków powinien dalej się pogarszać. Stąd można zastanawiać, że czy sektor bankowy w strefie euro jest na to przygotowany i czy banki zdołają poradzić sobie z ciężarem ujemnych stóp. W celu dokonania weryfikacji tego poglądu posłużyłem się współczynnikiem kapitałowym Tier 1, który raportowany jest przez banki na koniec danego kwartału (wykorzystywany jest on przy określaniu adekwatności kapitałowej banku i budowany jest przez podzielenie wartości bazowego kapitału i aktywów ważonych ryzykiem).

Jak się okazuje, od czasu kryzysu finansowego sprzed dekady sporo się zmieniło, a wybrane banki w istotny sposób poprawiły jakość swoich bilansów. Minimum współczynnik ten osiągnął w drugim kwartale 2008 roku, kiedy wynosił zaledwie 7,4%. Z kolei na przestrzeni ostatnich lat analizowane banki poprawiły swoje współczynniki kapitałowe w taki sposób, że współczynnik przedstawiony na wykresie powyżej wyniósł na koniec pierwszego kwartału 2019 roku 14,2%. Po danych szczegółowych można zauważyć, że wszystkie banki poprawiły tenże wskaźnik, a największy progres odnotowano w przypadku Nordea Banku oraz Intesa Sanpaolo, których od połowy 2008 roku współczynnik Tier 1 poprawił się odpowiednio o 10,1 oraz 8,2 pkt. proc. Można zatem zauważyć, że kondycja finansowa banków w strefie euro jest obecnie na znacznie lepszym poziomie, aniżeli przed kryzysem sprzed ponad dekady. Pewna w tym zasługa bardziej restrykcyjnych regulacji wprowadzonych pod koniec 2009 roku. Wówczas minimalny poziom współczynnika Tier 1 został podniesiony do 8% z 6%, zaś współczynnika Common Equity Tier 1 (zawiera wyłącznie kapitały najwyższej jakości, stanowi część Tier 1) do 4,5% z 4%.

Sprawdź Profesjonalny Research InisiderFX

Obecna kondycja banków powinna więc pozwolić im lepiej radzić sobie w wymagającym środowisku ujemnych stóp procentowych. Co więcej, biorąc pod uwagę, że środowisko to może stać się nowym paradygmatem światowej gospodarki, sektor bankowy musi wypracować strategie pozwalające prowadzić dochodowy biznes. Na koniec warto odnotować, że choć kondycja finansowa analizowanych banków jest znacznie lepsza niż przed laty, instytucje te w dalszym ciągu domagają się od banku centralnego (EBC) implementacji środków, które pomogą im radzić sobie w nowych warunkach. Takim środkiem ma być tzw. tiering system, które to rozwiązanie badane jest obecnie przez organy EBC i będzie być może wprowadzone we wrześniu wraz z redukcją stopy depozytowej. System ten, poprzez wykluczenie części rezerw utrzymywanych przez banki komercyjne w EBC z ujemnej stopy procentowej, powinien być istotną pomocą dla całej branży. Jeśli tak się stanie, wówczas korelacja między stopą depozytową, a wynikiem odsetkowym netto powinna się obniżyć, a banki powinny stać się mniej wrażliwe na ewentualne dalsze redukcje stóp w strefie euro.