Ubiegłotygodniowe posiedzenie Europejskiego Banku Centralnego możemy zaliczyć do swego rodzaju wyjątkowego, gdyż może ono w istotny sposób rzutować na przyszłą politykę pieniężnej w strefie euro. Bez większych zaskoczeń EBC zakomunikował, iż na kolejnym posiedzeniu we wrześniu dojdzie do znaczącego poluzowania polityki, co wpasowuje się w obecny trend wśród głównych banków centralnych świata. Z rynkowego punktu widzenia decyzja EBC nie wywarła długotrwałego efektu ani na rynek walutowy, ani na obligacji czy też akcji. Co więcej, zmiany w polityce pieniężnej strefy euro wcale nie musi oznaczać dużej fali deprecjacyjnej wspólnej waluty, wszystko za sprawą zmieniających się dyferencjałów stóp procentowych. Z drugiej strony rentowności długu pozostaną prawdopodobnie pod presją podażową, zaś akcje europejskich banków mogą radzić sobie nieco lepiej. Co takiego dokładnie zakomunikował EBC i dlaczego stanowi to istotną zmianę?

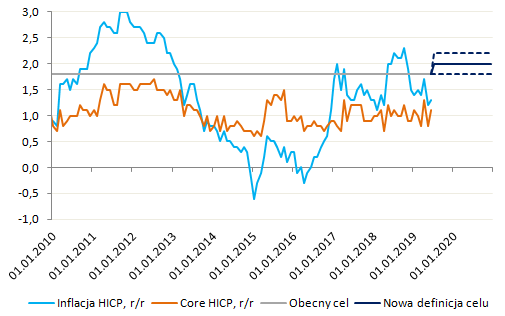

Po pierwsze, na czwartkowym posiedzeniu podjęto decyzję o dalszej reinwestycji kuponów z zapadających obligacji będących już w portfelu EBC podkreślając po raz kolejny, że proces ten będzie kontynuowany przez długi czas po dokonaniu pierwszej podwyżki stóp procentowych. Po drugie, EBC utrzymał forward guidance sugerując, że wysokość stóp procentowych pozostanie na obecnym poziomie co najmniej do połowy przyszłego roku (w praktyce jednak wydaje się, że dalsze przedłużenie forward guidance jest tylko kwestią czasu). Po trzecie, EBC zdecydował aby specjalne komisje przeanalizowały opcję tzw. tiering system – mechanizm, który miałby wykluczać rezerwy banków komercyjnych utrzymywanych w banku centralnych spod ujemnej stopy depozytowej (oznacza to faktycznie zapowiedź cięcia stopy depozytowej we wrześniu). Jest to o tyle istotna informacja, gdyż jak pokazuje historia, banki komercyjne cierpią z tytułu polityki ujemnych stóp procentowych (na ten temat opublikowana zostanie osobna analiza na blogu w najbliższym czasie). Przede wszystkim tyczy się to “słabych” banków, których bilanse nie wyglądają najlepiej, mają one bowiem problem z transmisją rosnącego kosztu w postaci ujemnej stopy depozytowej na klientów (oferowanie depozytów z ujemną stopą) – więcej na ten temat można znaleźć w artykule EBC pt. „Is there a zero lower bound? The effects of negative policy rates on banks and firms„, o którym wspominałem przy okazji analizy poświęconej roli polityki fiskalnej w spowolnieniu gospodarczym. Wreszcie po czwarte, EBC zdecydował się dokonać znaczącej zmiany w komunikacie poprzez pominięcie frazy, iż działania polityki pieniężnej mają ukierunkowywać inflację w kierunku niższym, choć bliskim 2% (eng. below but close to 2%). Zamiast tego EBC podkreślił symetryczny sposób traktowania celu inflacyjnego, co w moim przekonaniu oznacza tolerancję inflacji zarówno nieco poniżej, jak i nieco powyżej 2%. Choć według prezesa Draghiego nie jest to faktyczną zmianę celu inflacyjnego (oficjalnie w tym względzie nic się nie zmieniło), to de facto podnosi poprzeczkę do jakiejkolwiek podwyżki stóp procentowych.

Nowa projekcja i wpływ polityki na stanowisko RPP

Podczas samej konferencji prasowej prezes EBC podkreślał, że nie ma żadnego sztywnego ograniczenia w postaci 2% jeśli chodzi o cel inflacyjny, zaś zmiana w retoryce banku miała za zadanie jedynie podkreślić determinację władz monetarnych do działania (jeśli nawet tak jest, stanowi to kolejny argument za zdecydowanym poluzowaniem warunków monetarnych w strefie euro już na wrześniowym posiedzeniu). Ponadto podkreślił on również, że choć ryzyko recesji jest wciąż dość niskie, to perspektywa gospodarcza stale się pogarsza, a tyczy się to przede wszystkim sektora przemysłowego. Ustępujący prezes EBC po raz kolejny podkreślił, iż polityka fiskalna musi w większym stopniu wziąć udział w walce ze spowolnieniem gospodarczym, gdyż polityka pieniężna na tym polu dokonała już wiele. Warto również dodać, że jego zdaniem skutecznie prowadzona polityka fiskalna pozwala polityce pieniężnej robić to, co robi sprawniej i bez występowania niekorzystnych skutków ubocznych. W tym miejscu warto przytoczyć ostatniego tweeta odnośnie do poduszki fiskalnej dostępnej w gospodarkach strefy euro, o czym pisałem bezpośrednio po ubiegłotygodniowym posiedzeniu EBC. Z rynkowego punktu widzenia decyzja EBC niewiele wniosła w sposób trwały, niemniej w horyzoncie kolejnych miesięcy nie należy oczekiwać wyraźniejszego odbicia rentowności obligacji. Wpływ na rynek akcji moim zdaniem będzie tylko umiarkowanie pozytywny (w zależności od decyzji ws. tiering system zyskiwać bardziej mogą banki), zaś “gołębiość” EBC wcale nie musi oznaczać istotnej fali deprecjacji wspólnej waluty. Wiele pod tym względem będzie zależało od tego, co zrobi jutro Rezerwa Federalna – zapowiedź kolejnych cięć stóp procentowych będzie prawdopodobnie odebrana przez rynek negatywnie. Zestawiając to z długoterminowym przewartościowaniem USD (vide wykres powyżej) oraz neutralną wyceną euro, moim zdaniem znaczne osłabienie euro wobec dolara jest mało prawdopodobne.