Z punktu widzenia polskiej waluty nowy rok rozpoczęliśmy w fenomenalnych nastrojach. Złoty umocnił się na szerokim rynku przypieczętowując drugie miejsce w zestawieniu najlepszych walut na świecie w minionym roku (tylko marginalnie słabiej od czeskiej korony). Aczkolwiek podkreślić trzeba, że wynikało to wyłącznie z wyprzedaży amerykańskiej waluty, jaka pojawiła się w okresie świąteczno-noworocznym, nie zaś z czynników stricte endogenicznych. Z drugiej strony początek nowego roku to również implementacja dyrektywy unijnej MIFID II, co też skutkowało dniem wolnym na Giełdzie Papierów Wartościowych w Warszawie podczas wtorkowej sesji. Nowa dyrektywa przyniosła również wiele zmian co do samego handlu na giełdzie w Polsce, choć są to w dużej mierze aspekty techniczne, to w pewnym stopniu mogą ograniczać udział inwestorów detalicznych.

Zaczynając od rynku polskiej waluty dostrzegam szansę do dalszej, umiarkowanej aprecjacji w kolejnych miesiącach, co jednak podyktowane jest niemalże wyłącznie predykcją dotyczącą deprecjacji USD. Zatem wraz ze wzrostami na głównej parze walutowej, notowania polskiej waluty powinny jeszcze się umocnić. W kwestii perspektywy krajowej ciężko oczekiwać, że może ona działać jeszcze mocniej na plus dla złotego. Trzeba podkreślić, że w tym momencie rynek stopy procentowej już w pełni wycenia podwyżką kosztu pieniądza w tym roku (25 punktów bazowych), co rzecz jasna ogranicza przestrzeń do aprecjacji PLN z tego punktu widzenia.

Imponująca końcówka roku w wykonaniu polskiej gospodarki

Z drugiej strony wielu wieszczy słabość złotego względem dolara ze względu na fakt, że nominalne stopy procentowe w USA po raz pierwszy od dłuższego czasu prawdopodobnie znajdą się powyżej tychże w Polsce. Niemniej jednak po pierwsze pod tym względem brać trzeba pod uwagę realne stopy procentowe, a po drugie zbadać zależność między obiema wartościami. Mając na uwadze fakt, że inflacja w naszym kraju najprawdopodobniej pozostanie wyższa aniżeli poziom cen za oceanem (począwszy od drugiego kwartału) można sądzić, że różnica w realnych stopach rzeczywiście ulegnie zmianie na korzyść dolara. Aczkolwiek, bazując na danych począwszy od 1998 roku można stwierdzić, że korelacja między dyferencjałem tychże stóp oraz kursem pary USDPLN wynosi tylko nieco ponad 21% i jest statystycznie nieistotna. Tak więc nie można wyłącznie na tej podstawie sądzić, że złoty będzie słabł względem amerykańskiej waluty. Reasumując wątek związany z FX spodziewam się, że złoty będzie umiarkowanie mocniejszy w kolejnych czterech kwartałach, zaś większa fala aprecjacji może nadejść wraz z mocniejszym od prognoz przyspieszeniem inflacji, gdy rynek zacznie wyceniać kolejne podwyżki stóp. Taka sytuacja jednak pozostawi RPP pod ścianą w obliczu biernej postawy w tej kwestii ze strony EBC.

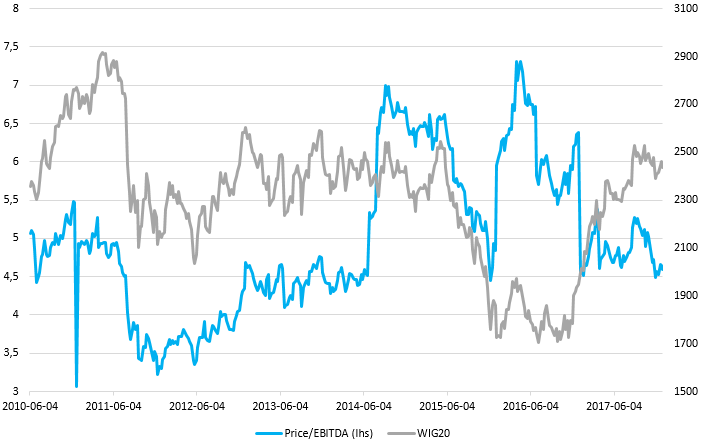

Jeśli chodzi natomiast o rynek kapitałowy to po pierwsze trzeba podkreślić, że za nami fenomenalny rok dla indeksu dwudziestu największych spółek. Niemniej jednak pomimo mocnego przyrostu kapitalizacji notowanych spółek wskaźnik cena/EBITDA nie uległ większej zmianie, a nawet nieco się obniżył. Sugeruje to, że z tego punktu widzenia polska giełda nie wygląda na przewartościowaną, co oczywiście jest efektem bardzo dobrych wyników finansowych. Jeszcze bardziej atrakcyjnie WIG20 wygląda w zestawieniu ze wskaźnikiem cena/zysk netto, nieco słabiej na tle cena/wartość księgowa, aczkolwiek i tutaj widać pewną przestrzeń do zwyżek polskiego indeksu.

Dalsza perspektywa dla WIG20 w obliczu danych makro

Choć przy zastosowaniu kilku prostych wskaźników nie widać przewartościowania polskich spółek w indeksie WIG20 to należy rozważyć kilka innych aspektów. Po pierwsze, na to co będzie działo się z naszą giełdą będzie miała wpływ sytuacja za granicą, zarówno na parkietach europejskich, jak i amerykańskich czy azjatyckich. Jakiekolwiek zawirowania powinny generować wzmożony odpływ kapitału z rynków wschodzących, do jakich wciąż zalicza się Polska. Drugim aspektem jest to, czy firmy będą w stanie utrzymać solidne marże na tle rosnących kosztów zatrudnienia oraz innych półproduktów. Biorąc pod uwagę, że dynamika płac pozostanie w trendzie wzrostowym może to stanowić pokaźny hamulec w kwestii poziomu zyskowności polskich spółek, a przez to przełożyć się na mniej atrakcyjną ich wycenę. Aczkolwiek trzeba tutaj pamiętać, że w ujęciu relatywnym dynamika płac w rodzimej gospodarce pozostaje jeszcze dość daleko za naszymi najbliższymi sąsiadami, co może nieco rekompensować kolejne wzrosty wynagrodzeń.

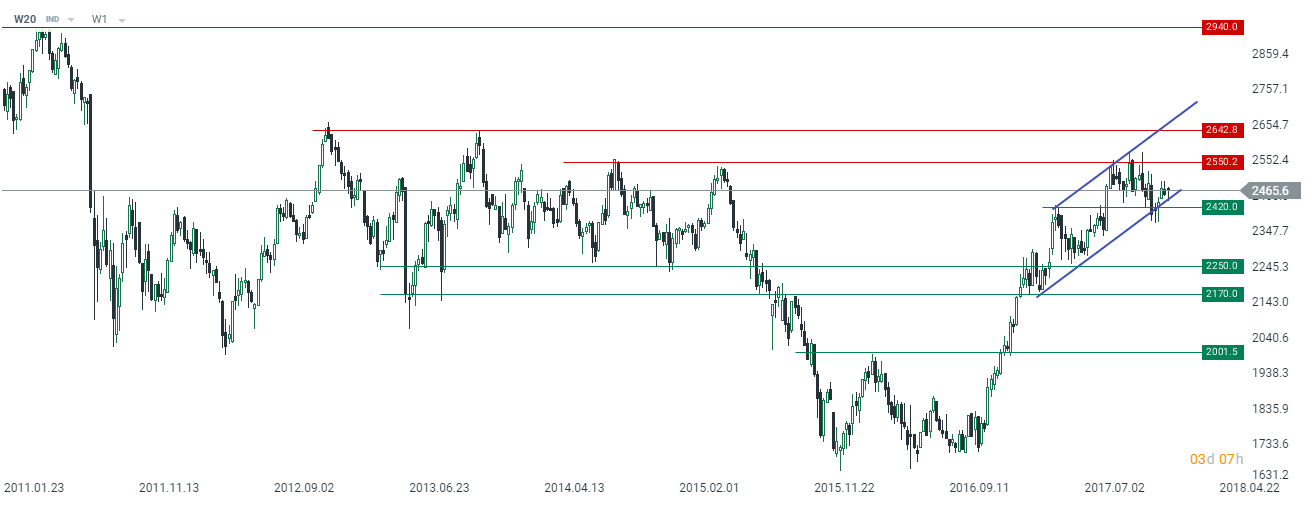

Technicznie na rynku polskiego indeksu wciąż sytuacja wygląda sprzyjająco dla strony popytowej. Cena zdołała pozostać wewnątrz kanału trendowego, zatem dopóki pozostajemy powyżej wsparcia na 2420 punktów wydaje się, iż bazowym scenariuszem jest wznowienie wzrostów w kierunku dwóch oporów. Ewentualne przebicie 2640 punktów mogłoby otworzyć drogę w kierunku zwyżki tuż poniżej okrągłego pułapu 3000 punktów. Zakładając zatem, że koniunktura na świecie utrzyma się (Stany Zjednoczone unikną sytuacji, w której krzywa rentowności ulegnie odwróceniu, bańka na chińskich rynku mieszkaniowym nie wybuchnie, a banki centralne będą bardzo stopniowo wychodzić z luźnej polityki pieniężnej) jest szansa na wspięcie się do poziomów niewidzianych od 2011 roku. Z kolei solidniejsze wsparcia to poziomy 2250 oraz 2170 punktów.