Środowe posiedzenie centralnego banku Nowej Zelandii będzie z pewnością jednym z ważniejszych wydarzeń dla rynku walutowego w tym tygodniu. O ile szeroki konsensus nie zakłada zmian stóp procentowych, to treść komunikatu nie jest już tak oczywista. Biorąc pod uwagę ostatnie wydarzenia w tamtejszej gospodarce oraz zestawiając je z notowaniami NZD wydaje się, że istnieje spore prawdopodobieństwo deprecjacji waluty Nowej Zelandii.

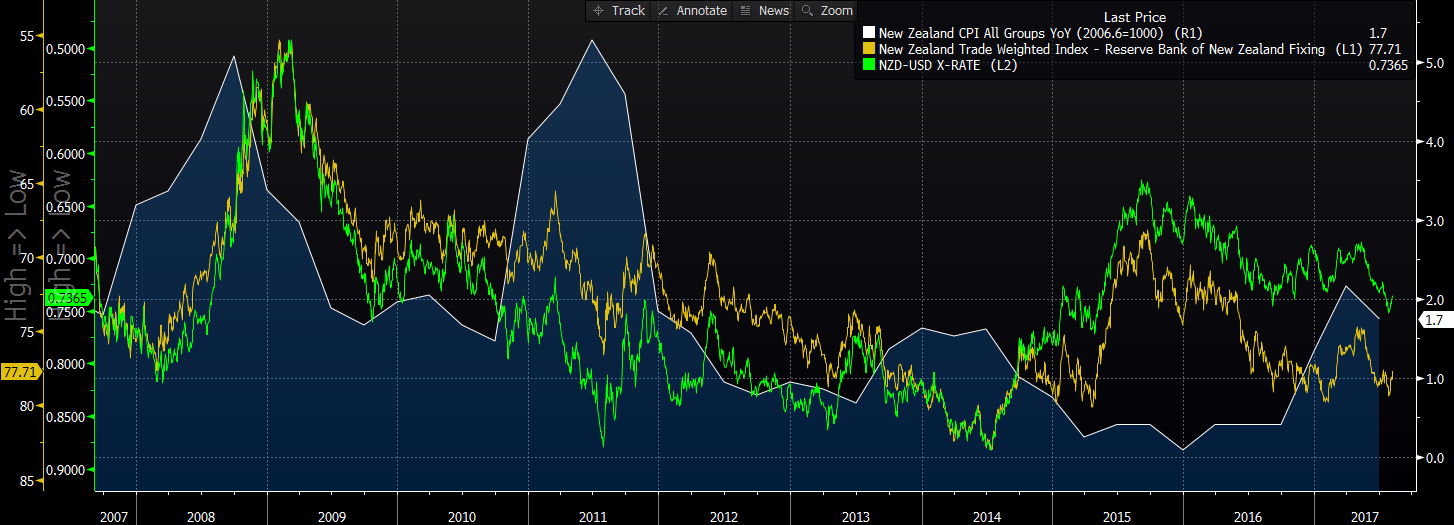

Po pierwsze, odnotować trzeba fakt, iż od czasu ostatniego posiedzenia RBNZ dolar nowozelandzki uległ dalszej aprecjacji mimo tego, iż już wówczas znajdował się na relatywnie wysokich poziomach. W czerwcowym komunikacie RBNZ podkreślił fakt, iż kurs NZD TWI (ważony udziałami w handlu Nowej Zelandii) wzrósł o 3% od maja, zaś niższa jego wartość byłaby zdecydowanie korzystna dla tamtejszej gospodarki. Mając na uwadze, iż od tego czasu kurs NZD TWI dalej rósł, szansa na zaostrzenie języka RBNZ jest całkiem pokaźna.

Na powyższym wykresie mamy zestawienie kursu NZDUSD, indeksu NZD ważonego udziałami w handlu oraz inflacji CPI w ujęciu kwartalnym. Jak widać, wyższy kurs walutowy (odwrócona skala) prędzej czy później ma przełożenie na niższą inflacją, co nie powinno być na rękę RBNZ zważywszy na fakt, iż cel inflacyjny wynosi 2%. Sugerując się jedynie ostatnim wyraźniejszym wzrostem wartości dolara nowozelandzkiego można przypuszczać, że kolejne dane inflacyjne mogą okazać się jeszcze słabsze w porównaniu do tych za drugi kwartał.

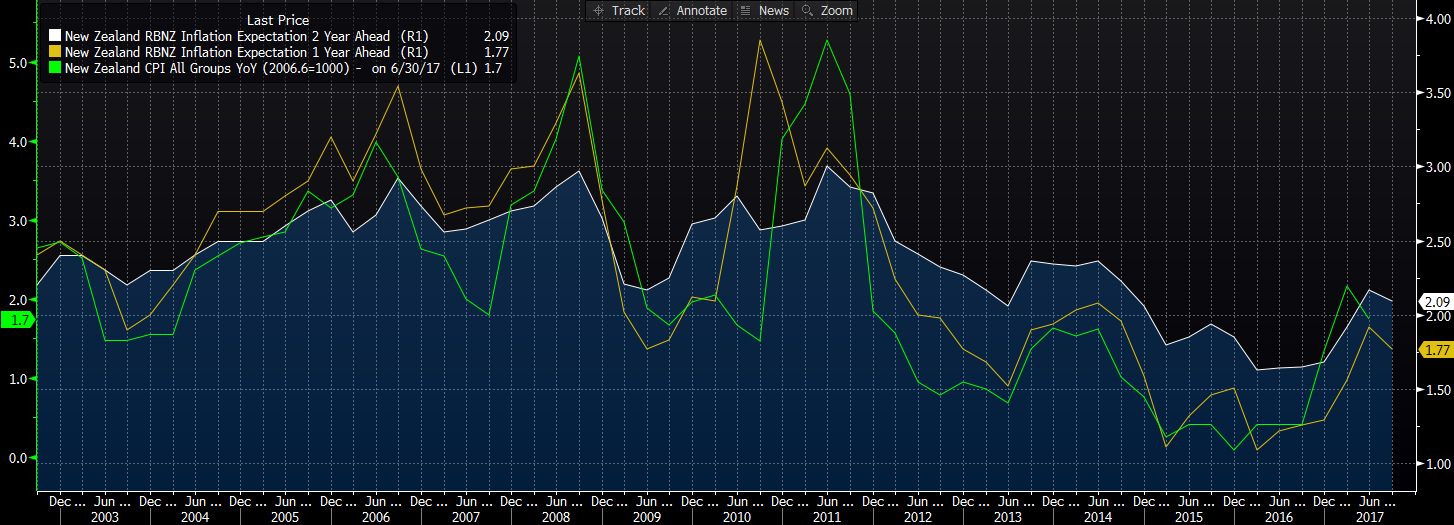

Poza tym na początku tygodnia poznaliśmy dane na temat oczekiwań inflacyjnych, które choć nie tak mocno, to obniżyły się względem poprzednich odczytów, co także nie powinno pomagać w odbiciu dynamiki cen. O ile podczas jutrzejszego posiedzenia kwestia ta nie powinna odgrywać tak istotnej roli, o tyle jeśli trend ten będzie kontynuowany, może to znaleźć się na świeczniku członków RBNZ podczas kolejnego posiedzenia. Niemniej jednak w kwestii sierpniowego posiedzenia władze monetarne w Nowej Zelandii z pewnością nie otrzymują wsparcia ze strony miar spodziewanej, przyszłej inflacji.

Kolejnym czynnikiem mogącym przemawiać za niższą wartością dolara nowozelandzkiego jest sytuacja na rynku głównego towaru eksportowego – mleka. O ile ceny pochodzące z dwutygodniowych aukcji GDT nie pokazały jeszcze istotnego spadku, notowania kontraktu terminowego na giełdzie w Chicago sugeruje już zdecydowanie niższą wartość NZDUSD. Tym samym od strony fundamentalnej wydaje się, że NZDUSD (choć nie tylko względem USD) jest zdecydowanie za wysoko, co może przemawiać za niższymi pułapami cenowymi w najbliższych tygodniach.

Fundamentalna perspektywa dla rynku złota

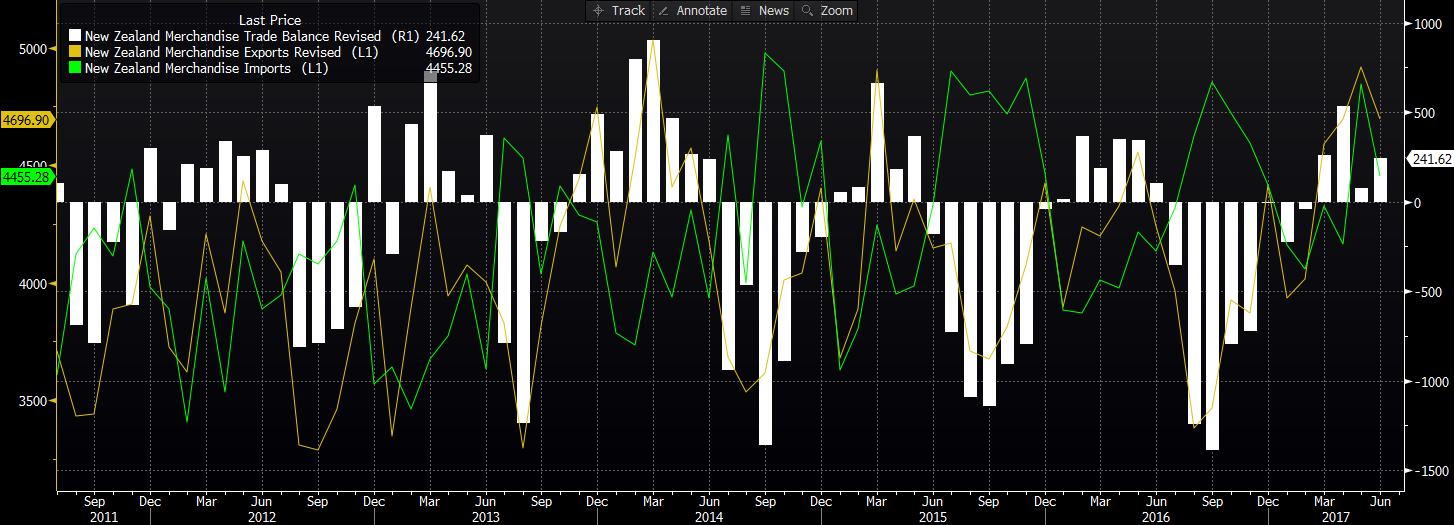

Ponadto, ostatnio opublikowane dane z Chin pokazały, że choć zarówno eksport jak i import pozostają mocne, to ich dynamika wyraźnie spada, co może mieć niebagatelne znaczenie dla kurs NZD biorąc pod uwagę, iż Chiny (obok Australii oraz USA) są głównym partnerem handlowym Nowej Zelandii. Tak więc, słabnąca dynamika chińskiego importu może uderzyć w nowozelandzki handel, którzy ma istotny wkład we wzrost gospodarczy.

Spoglądając na powyższy wykres widać wyraźnie, że pierwsza połowa roku jest zdecydowanie lepsza dla Nowej Zelandii jeśli chodzi o wysokość nadwyżki handlowej. Tym niemniej, pomimo tego faktu, pierwsza połowa 2017 roku należała do jednych ze słabszych w ostatnim czasie (po części jest to efekt redukcji importu ze strony Chin). Zakładając, że sezonowość i w tym roku będzie utrzymana, druga połowa roku może oznaczać większe spadki bilansu handlowego Nowej Zelandii, co nie powinno być czynnikiem wspierającym NZD.

Chinese trade data was fairly reassuring, at least on the face of it, though we are far away from the levels seen in 2015. #AUD #China pic.twitter.com/mmJDHmTb63

— InsiderFX (@Insider_FX) August 8, 2017

Tak więc, pod kątem szacowania wartości dolara nowozelandzkiego, ale i również australijskiego warto brać pod uwagę dane handlowe płynące nie tylko z tych dwóch gospodarek, ale również z Państwa Środka. Podsumowując kwestie handlowe warto rzucić okiem na wykres poniżej uwypuklający korelację między chińskim terms of trade, a kursem spot NZDUSD. Co ciekawe, jest ona zdecydowanie wyższa aniżeli w przypadku kursu walutowego i nowozelandzkiego terms of trade. Pokazuje to tylko, w jak dużym stopniu pod względem handlowym Nowa Zelandia jest uzależniona od Chin.

Wskazać należy również na odwróconą skalę NZDUSD. Pokrótce, im wyższa wartość indeksu terms of trade, tym ceny eksportowe są relatywnie wyższe w porównaniu do cen importowych (patrząc od strony Chin). Tak więc, im niższa wartość indeksu, tym ceny importowe dla Chin są coraz wyższe, tak więc wartościowa wielkość importu (między innymi z Nowej Zelandii) rośnie (przy założeniu niezmienionego wolumenu). Więcej o indeksach terms of trade dla walut surowcowych pisałem przed kilkoma tygodniami.

Długoterminowa perspektywa dla EURUSD

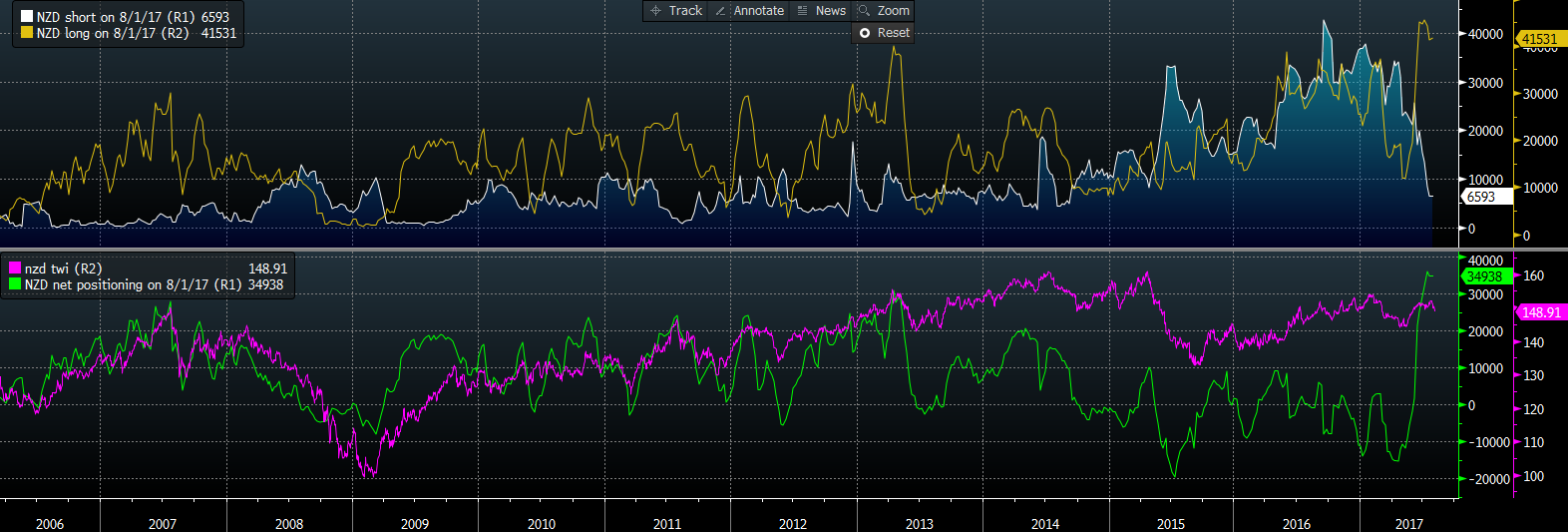

Kolejnym czynnikiem przemawiającym za możliwość przeceny NZD w następstwie posiedzenia RBNZ jest pozycjonowanie, które osiągnęło rekordowo wysokim poziom w ostatnim czasie. Jak widać poniżej, pozycje spekulacyjne netto wspięły się w oszałamiającym tempie w ostatnim czasie, co może wskazać na znaczące wykupienie rynku. Zatem, jeśli komunikat RBNZ wyraźnie wypunktuje zbyt wysoki kurs NZD, wówczas będzie szansa na odwracanie pozycjonowania.

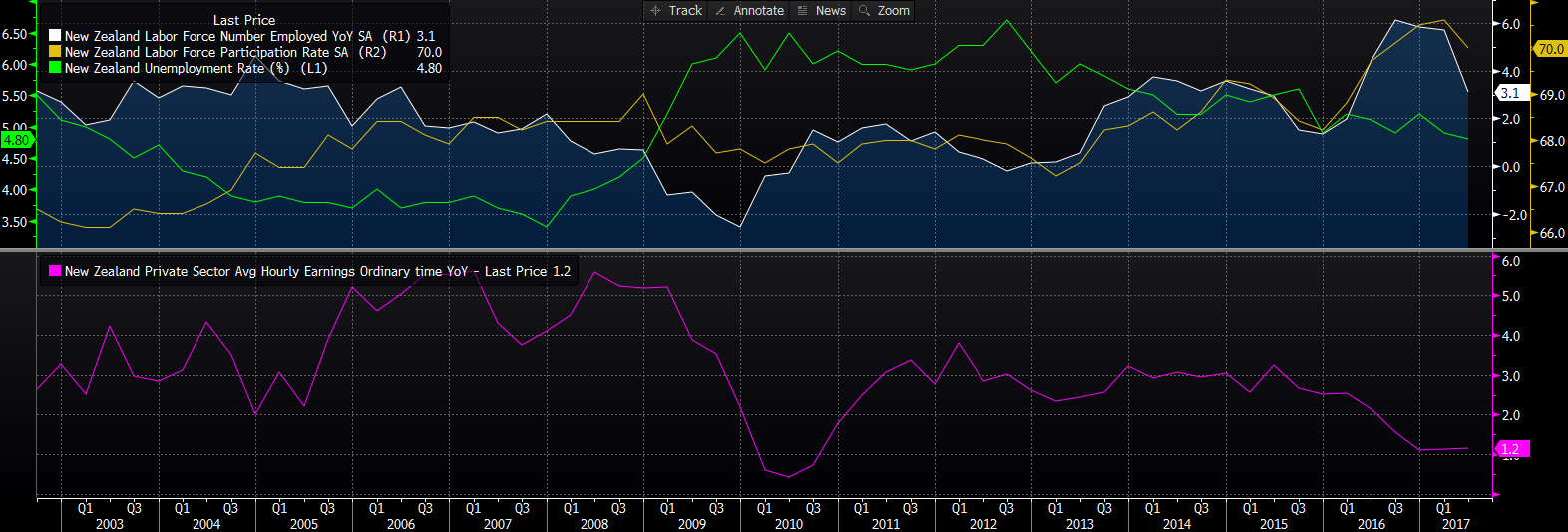

Następnym argumentem jest ostatni dużo słabszy od oczekiwań raport z nowozelandzkiego rynku pracy. Choć tamtejsze figury w dalszym ciągu pozostają względnie wysoko, to istotny spadek stopy partycypacji pracy w drugim kwartale w połączeniu ze znacznie niższą zmianą zatrudnienia niż w ostatnich trzech kwartałach mogą budzić pewne obawy. Na dodatek dynamika płac wciąż pozostawia wiele do życzenia co, choć jest problemem bardziej natury globalnej, z pewnością nie zwiększa szans na rychłe podwyżki stóp procentowych w Nowej Zelandii.

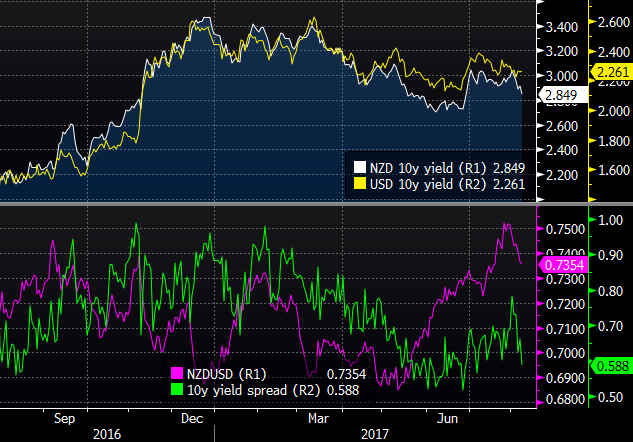

Na koniec rzut oka na rynek obligacji, który wciąż usilnie pokazuje potężne niedowartościowanie dolara amerykańskiego na szerokim rynku, względem NZD również. Choć z pewnością jest to czynnik mogący wspierać spadki kiwi w krótkim okresie, to w dłuższym okresie sądzę, iż nie będzie to kluczowy czynnik dla rynku walutowego. Aktualnie spread 10-letnich rentowności sugeruje poziom NZDUSD w okolicy nawet poniżej 0,70.

Sprawdź Profesjonalny Research InsiderFX - Waluty, Surowce, Akcje

Poza tym wciąż sądzę, że ewentualna korekta wzrostowa na USD będzie jedynie tymczasowa, a najmocniej powinna skorzystać na niej waluty surowcowe, o czym pisałem pod koniec minionego miesiąca wskazując na potencjał odbicia USDCAD.

Tym samym, biorąc pod uwagę wymienione wyżej czynniki można spodziewać się, że komunikat RBNZ okaże się bardziej gołębi w porównaniu do czerwcowej publikacji, co może przełożyć się na kontynuacje przeceny NZD. Patrząc od strony technicznej widać pokaźną przestrzeń do dalszych spadków, choć nie tylko względem USD.

Po pierwsze bardzo interesująco wygląda najważniejsza para z NZD, czyli popularnie zwany kiwi (NZDUSD). Cena zdołała przełamać strefę wsparcia podczas wczorajszej sesji, co powinni otworzyć drogę w kierunki dalszej deprecjacji NZD. Pierwszym celem wydaje się dopiero okolica 0,7190 wspierana przez zniesienie 50% ostatniego, dynamicznego ruchu wzrostowego. Ewentualne zejście niżej spotkałoby się z kolejnym wsparciem w rejonie 0,71.

Drugą, godną rozważenia parą z dolarem nowozelandzkim jest NZDJPY. Z punktu widzenia wykresu tygodniowego istnieje wciąż przestrzeń do spadków, jeśli tylko niedźwiedziom uda się przełamać 80,8. Jeśli ta sztuka zakończy się powodzeniem, wówczas względnie szybko możemy znaleźć się w okolicy 78, gdzie przebiega również zniesienie 23,6% całej fali spadkowej zanotowanej od jesieni 2014 roku.

Reasumując, ostatnia fala aprecjacji NZD zaszła już bardzo daleko, zaś czynniki fundamentalne zaczynają pokazywać przewartościowanie nowozelandzkiej waluty. Sierpniowe posiedzenie RBNZ może przechylić szalę i przekonać większą ilość inwestorów do redukcji swoich pozycji długich, co z pewnością miałoby szansę pociągnąć NZD mocniej w dół.