Na początku roku tak zwany konsensus rynkowy zdawał się wierzyć w silne ożywienie gospodarcze, któremu towarzyszyć może podwyższona inflacja, ale również rozkręcenia tempa szczepień przeciwko COVID-19 i wizja zakończenia pandemii. Kilka tygodni temu dokonał się pewien zwrot, który tę wiarę mocno nadszarpnął. Patrząc ex post, potencjalnych czynników takiego obrotu sprawy można upatrywać w wielu aspektach począwszy od obaw o zbyt szybkie zacieśnianie polityki pieniężnej przez Rezerwę Federalną, poprzez pojawienie się nowych, groźniejszych odmian koronawirusa, a kończąc na obawach stagflacyjnych i zbliżającym się terminie zakończenie zawieszenia limitu zadłużenia w USA. Zamiast jednak skupiać się na tym co mogło wywołać istotne cofnięcie nominalnych, ale przede wszystkim również realnych stóp procentowych, uwagę kieruję bardziej w stronę potencjalnych czynników, które mogłyby ową wiarę w kontynuację silnego wzrostu gospodarczego na świecie przywrócić.

Rozkład ryzyk dla polskiej inflacji daje do myślenia

Na wstępie warto jednak nadmienić, iż o ile powrót PKB do poziomu sprzed pandemii może być zdecydowanie szybszy niż oczekiwano, o tyle dynamika wzrostu w ujęciu rocznym, ale i kwartalnym zannualizowanym (jak zwykli raportować Amerykanie) najzwyczajniej w świecie musi się obniżać. Stąd impet dynamiki wzrostu gospodarczego z kolejnym kwartałem będzie coraz słabszy, pomimo wdrożonej ogromnej skali stymulacji fiskalnej oraz bardzo akomodacyjnej polityki pieniężnej. Zobrazowałem to już jakiś czas temu zestawiając rentowność 10-letnich obligacji Stanów Zjednoczonych z globalnym indeksem PMI dla przemysłu. Wskaźnik ten dość dobrze koreluje ze zmianami w nominalnych stopach procentowych za oceanem, stąd szczyt indeksu PMI powinien zgrywać się osłabnięciem wzrostu nominalnych rentowności długu. Niemniej, po pierwsze nie musi to oznaczać gwałtownego pogorszenia się perspektyw gospodarczych, a w konsekwencji spadków indeksów PMI poniżej 50 punktów. Najczęściej, po osiągnięciu szczytu na dynamice, indeks zaczyna okres utrzymywania się na podwyższonych poziomach, które z czasem przeradzają się w naturalne osłabienie dynamiki wzrostu. Ten proces może trwać kilkanaście miesięcy. Po drugie, o ile odbicie globalnego indeksu PMI było bardzo gwałtowne, o tyle tego samego nie możemy powiedzieć o stopach procentowych w USA. Widać, że nawet brak nowych szczytów na indeksie PMI może oznaczać stopniowe wzrosty nominalnych rentowności.

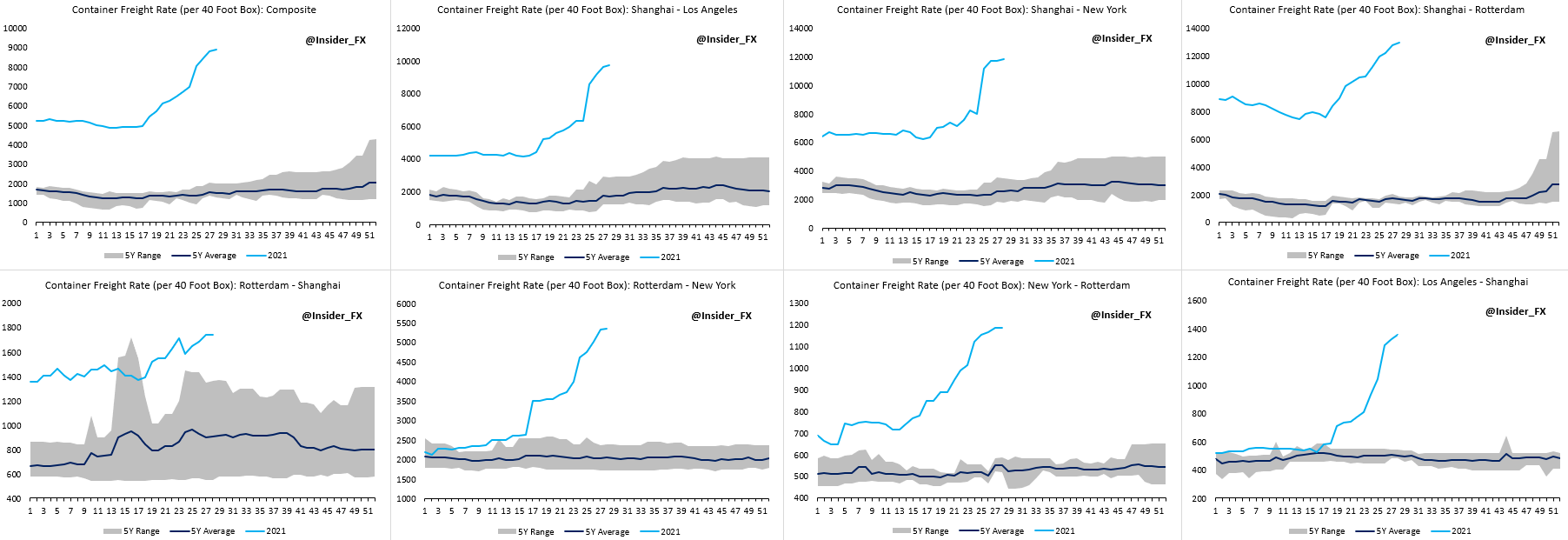

Przechodząc jednak do clou tematu wydaje się, że materializacja retoryki banków centralnych w kwestii przejściowości inflacji pomogłaby wesprzeć wiarę w kontynuację ożywienia gospodarczego. Retoryka ta argumentowana jest tym, że ostatni zryw dynamiki wzrostu cen na świecie wynika z komponentów odpowiedzialnych za otwieranie życia gospodarczego po miesiącach obostrzeń pandemicznych oraz komponentów związanych z szeroko rozumianymi problemami podażowymi (inflacja podażowa, z którą z definicji polityka pieniężna walczyć nie powinna). O ile część podwyższonych cen związana z otwieraniem gospodarki (głównie usługi) może faktycznie niebawem zacząć wygasać, o tyle problemy po stronie podażowej mogą zostać z nami znacznie dłużej. Mówimy tutaj o trudnościach w transporcie w wyniku niedoboru kontenerów i silnego popytu, co objawia się bardzo wysokimi stawkami frachtowymi. Wymienić należy również niedobory półprzewodników, drewna budowlanego czy stali. Kwestia półprzewodników dotyka przede wszystkim przemysł motoryzacyjny, do którego dostawy w trakcie pandemii zostały mocno ucięte celem zwiększenia dostaw do innych branż jak choćby IT. Z kolei wzrost popytu na drewno budowlane czy stal to efekt boomu budowlanego nie tylko w USA, ale również w Chinach, który to kraj zwiększał w ostatnim czasie wyraźnie import drewna.

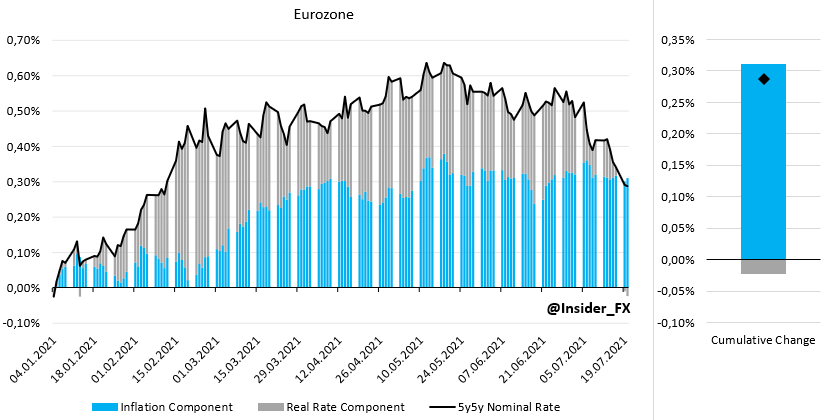

Obawy uczestników rynku skupiają się również na potencjalnym scenariuszu stagflacji, tj. wysokiej inflacji i niemrawego wzrostu gospodarczego. W moim przekonaniu obawy te są jednak przesadzone, gdyż jeśli czynniki jednorazowe związane z otwieraniem gospodarki przestaną istotnie podbijać wzrost PKB, to z dużym prawdopodobieństwem komponent ten ograniczy również swój wkład w inflację. Tym samym spadkowi ulec powinna zarówno dynamika wzrostu gospodarczego jak i cen, choć ryzykiem tutaj jest wpływ utrzymujących się ograniczeń po stronie podażowej. W tym miejscu nadmienię, że ograniczenie inflacji i przynajmniej częściowo materializacja retoryki banków centralnych dotycząca przejściowego wzrostu cen, powinna być raczej korzystna dla perspektyw wzrostu. Inflacja pozostanie w takim wypadku w okolicy akceptowalnych pasm wahań głównych banków centralnych, które jednocześnie będę mogły bardzo stopniowo normalizować politykę pieniężną. W takim środowisku obawy uczestników rynku o scenariusz stagflacyjny powinny opaść (o ile kłopoty podażowe nie ulegną pogorszeniu), a realne stopy procentowe powinny ponownie zacząć rosnąć, odzwierciedlając w dalszym ciągu obiecujące perspektywy wzrostu gospodarczego. Tymczasem 5-letnia stopa forward za 5 lat w strefie euro wymazała już całe tegoroczne wzrosty, sugerując wzrost obaw dotyczących kontynuacji silnego post-pandemicznego wzrostu.

Zielona transformacja i wpływ na ceny ropy

Kolejnym czynnikiem godnym uwagi jest również obniżenie się obaw dotyczących wpływu nowych odmian koronawirusa na sytuację ekonomiczną. Już teraz widać, że w krajach z wysokim (najczęściej przewyższającym 50%) odsetkiem populacji w pełni zaszczepionej ilość nowych przypadków nie idzie w parze z gwałtownym wzrostem śmiertelności czy hospitalizacji. To oznaka, że takie kraje będą na jesieni mniej narażone na negatywne skutki gospodarcze, choć i takich możemy nie uniknąć z uwagi na dużą skalę rozprzestrzeniania się nowej odmiany wirusa i jednoczesną pobłażliwość po stronie władz wielu państw w kwestii restrykcji. Z drugiej strony nie można zapominać o krajach rozwijających się, gdzie proces szczepień postępuję bardzo powoli. Wymienić można tutaj choćby RPA, Ukrainę czy Filipiny. Pośrednio taka sytuacja może również w pewnym stopniu wpłynąć na gospodarki rozwinięte, stąd tak ważne w kolejnych tygodniach będzie zapewnienie przez kraje bogatsze wystarczającej liczby szczepionek do krajów biedniejszych. Pojawienie się takiej współpracy powinno oddziaływać w kierunku zmniejszenia ryzyka istotnego wpływu kolejnej fali pandemii na życie gospodarcze. To z kolei mogłoby przekładać się na zwrot na realnych stopach procentowych.

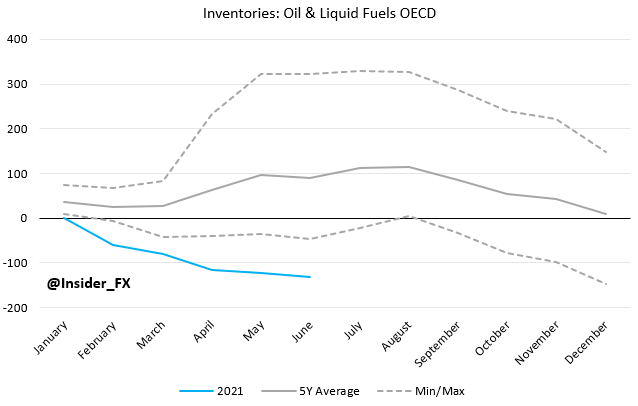

Ostatnim aspektem o jakim chciałbym wspomnieć jest niedawna decyzja kartelu OPEC wraz z sojusznikami. Grupa OPEC+ zdecydowała w trakcie weekendu o zwiększaniu wydobycia ropy naftowej o 400 tys. baryłek dziennie co miesiąc począwszy od sierpnia. Dodatkowo, cięcia produkcji mają zostać w pełni wygaszone dopiero wraz z końcem przyszłego roku, a nie jak dotychczas planowano do kwietnia 2022. Dodatkowo, niektóre kraje dostaną nowe poziomy referencyjne, od których obliczane będzie wywiązywanie się z ograniczeń produkcyjnych. Na rynku pojawiały się spekulacje, że OPEC+ maluje zbyt optymistyczny obraz popytu na ropę na kolejne kwartały, co miałoby mieć negatywny wpływ na ceny surowca, a przez to przekładać się na obniżenie inflacji i spadek stóp procentowych. Moim zdaniem argumentacja ta jest jednak błędna. Po pierwsze, ustalenia te były w dużej mierze komunikowane już wcześniej, a sama decyzja znacząco obniża ryzyko braku wywiązywania się poszczególnych państw z porozumienia. Po drugie, nawet w przypadku obniżenia się cen ropy w istotny sposób (raczej wątpliwa wizja na kolejne miesiące), byłby to czynnik wspierający ożywienie gospodarcze, co powinno pozytywnie oddziaływać na realne stopy procentowe. Wreszcie po trzecie, decyzja OPEC+ nie jest bezwarunkowa, a grupa jest w stanie dostosować swoją politykę do potencjalnych zmian w sytuacji rynkowej. Warto również zauważyć, że zapasy ropy i paliw płynnych w krajach OECD kurczą się w szybkim tempie, co wskazuje na możliwość powolnego przywracania wydobycia ropy, nawet w obliczu słabszego popytu z krajów azjatyckich jak choćby Indie.