Posiedzenie centralnego banku Szwecji, z którego komunikat poznaliśmy dzisiejszego przedpołudnia, było dość osobliwe. Choć projekcje dotyczące stóp procentowych nie uległy zmianie, co powinno być korzystnym czynnikiem dla SEK, to już zupełnie inaczej wyglądała kwestia związana z szacunkami odnośnie do inflacji w najbliższych latach. W rezultacie inwestorzy na rynku szwedzkiej korony zostali wprawieni w niemałe zakłopotanie, choć długoterminowo pogląd przedstawiany przeze mnie od dłuższego czasu wydaje się niezagrożony, tak więc SEK powinien umacniać się w kolejnych kwartałach.

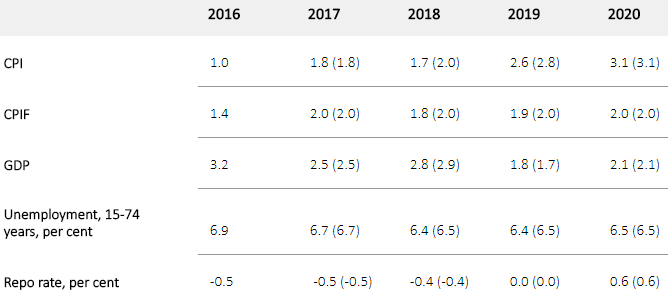

Co do samej decyzji, w telegraficznym skrócie możemy nadmienić, że wysokość głównej stopy procentowej pozostała oczywiście na niezmienionym poziomie -0,5%, zaś Riksbank w dalszym ciągu dostrzega potencjał do pierwszej podwyżki stóp w drugiej połowie roku (jest to zgodne z komunikatem przedstawionym na grudniowym posiedzeniu). W komunikacie z kolei wskazano na solidne tempo wzrostu gospodarczego, co rzecz jasna nie jest żadnym zaskoczeniem w obliczu obecnej koniunktury na świecie. Z drugiej strony wyrażono pewne obawy w kwestii obniżonych oczekiwań inflacyjnych w porównaniu do poprzednich szacunków banku. Z tego powodu zdecydowano się na dość wyraźne redukcje projekcji inflacyjnych na ten oraz przyszły rok (szczegóły w tabeli poniżej). Znamienne jest to, że choć Riksbank nie oczekuje osiągnięcia przez inflację (mamy tutaj na myśli wskaźnik CPIF, który to stał się jakiś czas temu celem polityki pieniężnej prowadzonej w Szwecji) celu 2% przez najbliższe dwa lata, nie zdecydował się zrewidować swoich prognoz odnośnie do głównej stopy repo w dół.

Jest to z pewnością jastrzębi sygnał wysłany przez członków szwedzkiego banku centralnego. W dodatku nadmienić trzeba, że Ohlsson optował za podwyżką stóp już na dzisiejszym posiedzeniu, co pokazuje rosnącą różnicę zdań, implikując coraz większą presją na stopniowe podnoszenie kosztu pieniądza. Osobiście uważam, że postawa przyjęta przez Riksbank jest jak najbardziej słuszna. Trzeba mieć świadomość, że główna stopa procentowa jest najniższa wśród gospodarek G10 (zaraz po Szwajcarii), zatem tamtejsze władze monetarne muszą wypracować sobie pewną przestrzeń do późniejszych redukcji stóp, kiedy na horyzoncie pojawi się spowolnienie gospodarcze.

Krótkoterminowa szansa dla dolara?

Ponadto zauważmy, że prognoza stopy bezrobocia nie została już obniżona w znaczący sposób sugerując, że Riksbank nie dostrzega już istotnego zastoju na lokalnym rynku pracy, który musiałby być zaabsorbowany w celu wzrostu dynamiki płac (obecnie stopa bezrobocia wynosi zaledwie 6%, najświeższe dane w tym względzie poznamy już jutro). Niemniej ta pozostaje wciąż stłumiona, zaś tempo wzrostu wynagrodzeń okazało się niższe w porównaniu do oczekiwań banku z końcówki zeszłego roku. Mimo to, mając na uwadze względnie silny wzrost gospodarczy, wykorzystanie mocy produkcyjnych w tamtejszym sektorze przemysłowym na poziomach sprzed kryzysu oraz dość słabą koronę można antycypować, że dynamika płac powinna stopniowo wzrastać, takiego zdania jest również Riksbank.

Czynnikami ryzyka dla prognozy odnośnie do podwyżki stóp w drugiej połowie 2018 roku jest trwałe spowolnienie inflacji (ostatni odczyt okazał się dość rozczarowujący) lub też zbyt szybkie i zbyt gwałtowne umocnienie się szwedzkiej korony. Biorąc jednak pod uwagę wciąż umiarkowaną wycenę podwyżek stóp przez rynek można zakładać, że SEK powinien radzić sobie lepiej, aczkolwiek nie na tyle, by zniechęcić bank Szwecji do odejścia od inicjacji cyklu podwyżek stóp w tym roku (pamiętajmy, że w tym przypadku liczy się bardziej kurs EURSEK i to co będzie robił EBC).

Kolejna podwyżka w Kanadzie i solida perspektywa przed CAD

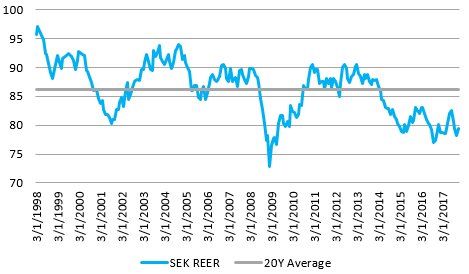

Tym samym wszystko wskazuje na to, że Riksbank pociągnie za spust jeszcze przed Europejskim Bankiem Centralnym, co też powinno implikować spadki na rynku EURSEK i zapewne głębsze cofnięcie w przypadku USDSEK. Wreszcie na wykresie powyżej widzimy, że historycznie kurs SEK jest dość mocno niedowartościowany jeśli weźmiemy pod uwagę miarę REER. Sugeruje to, że SEK (ale również i NOK – dwie, najważniejsze waluty skandynawskie) ma pokaźną przestrzeń do aprecjacji w długim okresie, jeśli tylko Riksbank zakończy prowadzenie ultra luźnej polityki pieniężnej.

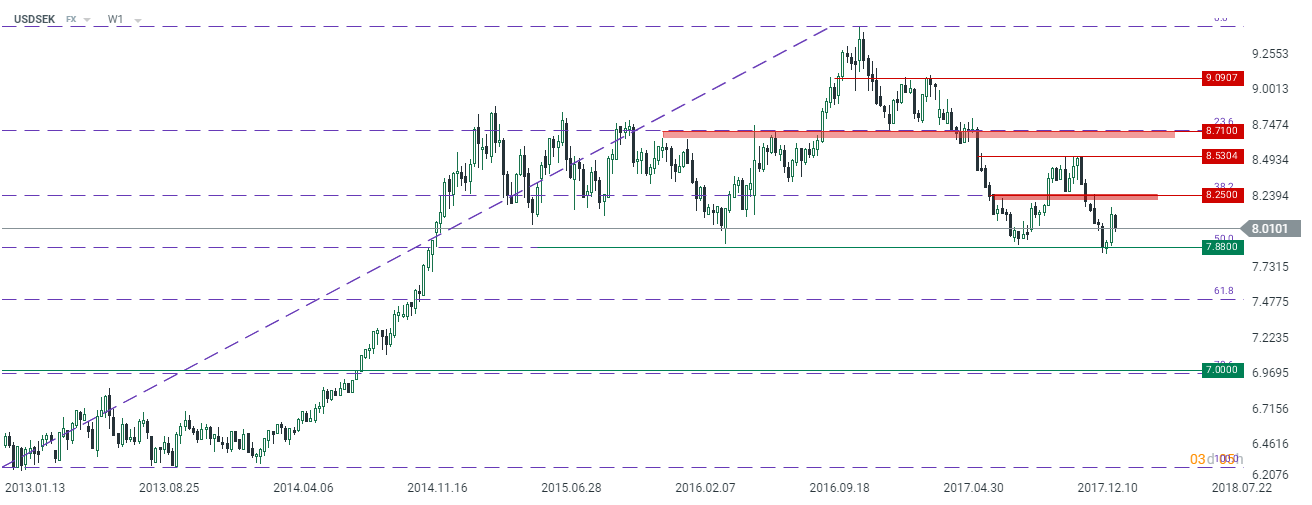

Z punktu widzenia wykresu tygodniowego na rynku USDSEK znajdujemy się w długoterminowej konsolidacji z kluczowym wsparciem w okolicy 7,88. Przełamanie tego pułapu na interwale W1 umożliwiłoby stronie podażowej kontynuację trendu spadkowego. Niemniej przedtem nie można wykluczać próby dojścia w kierunku najbliższego oporu na 8,25. Zauważyć również należy, iż wspomniane wyżej poziomy pokrywają się także ze zniesieniami Fibonacciego całej fali wzrostowej zapoczątkowanej w 2014 roku, co dodatkowo może zwiększyć ich istotność. Reasumując, długoterminowa perspektywa dla USDSEK wciąż wydaje się wyglądać nie najlepiej, tym samym trwały spadek poniżej 8,00 powinien być tylko kwestią czasu.