Obecna reakcja na rynku głównej pary walutowej wydaje się potwierdzać fakt, iż nie zawsze ruchy na rynku walutowym idą zgodnie z czynnikami fundamentalnymi. Wczorajszy dzień był niezwykle ważny, gdyż pokazał czego możemy oczekiwać w kontekście polityk monetarnych prowadzonych zarówno przez Rezerwę Federalną, jak i Europejski Bank Centralny.

Mario Draghi podczas wczorajszego wystąpienia w Madrycie rozczarował nieco jastrzębie na rynku euro mówiąc, że obecnie nie ma powodów, by odbiegać od wskazówek, jakie EBC do tej pory zapewniał w swoim komunikacie podczas konferencji prasowych”. Tym samym prezes EBC poniekąd zamknął drogę do jakiegokolwiek dostosowania forward guidance na posiedzeniu w czerwcu, pomimo dużo lepszego odczytu inflacji w strefie euro w kwietniu. Niemniej już wtedy (koniec kwietnia) pisałem, że odczyt ten musi być potwierdzony w kolejnych miesiącach, by przekonać w większym stopniu Radę Prezesów EBC.

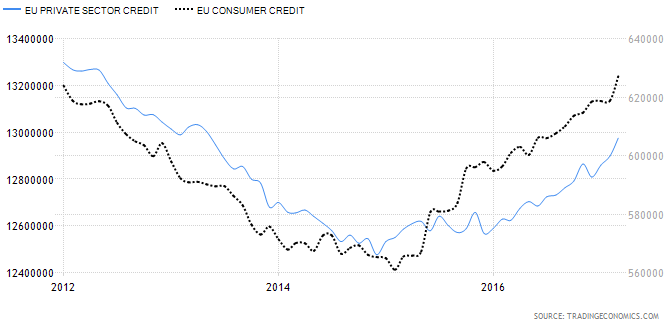

Reperkusje rynkowe obniżki ratingu Chin

Można więc rzec, że Draghi stłumił spekulacje nie tylko co do zmiany komunikatu, ale również w kwestii tempa podwyżek stóp procentowych czy kończenia programu QE. Interesującym komentarzem było również to, że zdaniem Draghiego niechciane skutki uboczne negatywnych stóp procentowych są prawdopodobnie mniej problematyczne, aniżeli te wynikające ze skupu aktywów. Zatem Włoch uspokoił rynek w tym względzie, który z niepokojem zaczynał spoglądać na odbijające tempo pożyczek do sektora prywatnego w środowisku ujemnych stóp.

Z pozytywnych komentarzy należy podkreślić te związane ze wzrostem gospodarczym, gdzie Draghi zauważył coraz bardziej szeroką poprawę wśród różnych krajów i sektorów mówiąc, iż jest to sterowane głównie przez pozytywną spiralę zatrudnienia oraz konsumpcji.

Niemniej wśród samej Rady Prezesów brak konsensusu. Zdaniem litewskiego członka Vasiliauskasa EBC powinien użyć swojego posiedzenia zaplanowanego na 8 czerwca do rozpoczęcia budowania podłoża po redukcję luźnej polityki monetarnej. Z kolei wiceszef EBC Constancio twierdzi, że dyskusja ta musi zostać podjęta, jednak preferowałby raczej końcówkę bieżącego roku. Główny ekonomista Praet również nie widzi presji na szybkie wychodzenie z obecnego kształtu polityki twierdząc, że należy być cierpliwym, gdyż jest to debata na najbliższe tygodnie, miesiące. Tym samym w tym względnie pozostaje nic innego jak czekać na czerwcowe posiedzenie, gdzie poznamy również nowe projekcje makro.

Dolar bity z dwóch frontów. Trump w centrum uwagi!

Wczoraj wieczorem FED opublikował z kolei swoje minutki z posiedzenia mającego miejsce 3 maja. Pomimo dość korzystnego wydźwięku dolar stracił na wartości (uprzednio euro straciło po słowach Draghiego). Reakcja ta została rozciągnięta na sesję azjatycką. Wydaje się, że obydwa wydarzenia (Draghi oraz minutes FED) nie były sprzyjające dla swoich walut, ale to ostatecznie euro wyszło z tego obronną ręką.

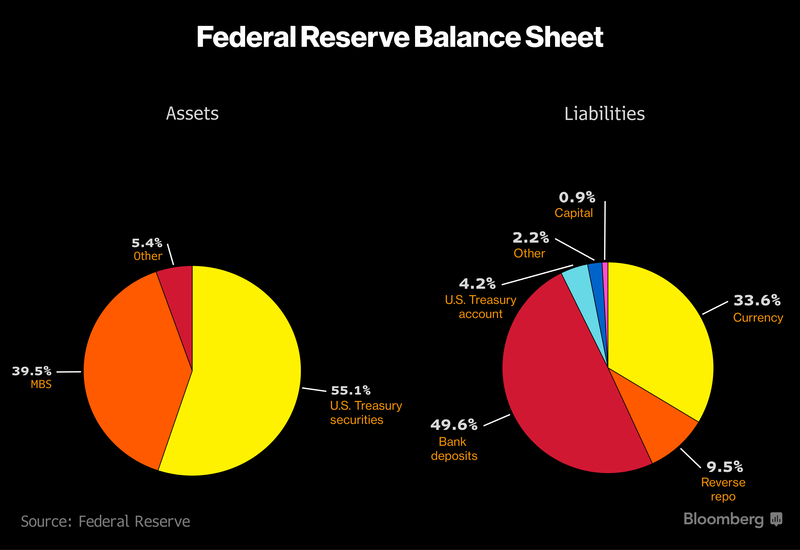

Główne headliny wskazywały, że większość członków uważa czerwcową podwyżkę za właściwą sugerując, iż “niebawem dalsze zacieśnianie polityki będzie adekwatne”. Poza tym poparto plan stopniowej redukcji sumy bilansowej. Choć wydaje się, że czerwcowa podwyżka jest już przesądzona, niektórzy członkowie zasugerowali ostrożność i konieczność zaczekania na więcej dowodów, iż ostatnie spowolnienie w aktywności gospodarczej było tylko przejściowe.

Członkowie Komitetu zgodzili się również, że niebawem powinna być konieczna redukcja bilansu, ruch ten jednak może zarówno podnieść długoterminowe, rynkowe stopy procentowe oraz stłumić wzrost gospodarczy, który administracja Trumpa prognozuje powyżej 3%. Ograniczanie bilansu miałoby następować na posiedzeniach co 3 miesiące. FED jest zgodny z tym, że wkrótce powinno być zaprezentowane szczegóły wychodzenia z napompowanej sumy bilansowej.

#FED‘s June rate hike odds remain unchanged after the release of the minutes from May’s meeting took place at the begining of the month. pic.twitter.com/2RIDFCoD1D

— InsiderFX (@Insider_FX) 24 maja 2017

Pomimo spadkowej reakcji na USD oraz rentownościach obligacji, prawdopodobieństwo czerwcowej podwyżki stóp procentowych pozostało niezmienione i wciąż wynosi praktycznie 100%. Ryzyka dla dolara są więc mocno zakrzywione w kierunku jego deprecjacji. Z drugiej strony ostatni rajd na EURUSD może być ograniczony tuż przed czerwcowym posiedzeniem EBC, gdzie Draghi zapewne ukaże nieco bardziej gołębie sugestie w forward guidance.

Sprawdź Profesjonalny Research InsiderFX

Na koniec analizy fundamentalnej należy wskazać, że w ostatnich komentarzach członkowie FED sugerowali, że pozostający zastój na rynku pracy jest coraz mniejszy. Podczas sesji azjatyckiej Evans wskazał zaś, że rynek pracy już znajduje się w pełnym zatrudnieniu (pełne wykorzystanie siły roboczej). Jeśli de facto tak by było, wówczas administracja Trumpa musiałaby przestać liczyć na dodatkowy zastrzyk dla PKB ze strony rynku pracy (pełne wykorzystanie tego czynnika produkcji).

Spoglądając na powyższy wykres rzeczywiście znajdujemy się już bardzo blisko przedkryzysowych poziomów, jeśli chodzi o liczbę pracujących na niepełny etat (jeden z mierników skali zastoju na rynku pracy). Kłopotem są jednak płace, o czym pisałem już obszernie wcześniej wskazując, iż jest to jednak problem bardziej natury globalnej.

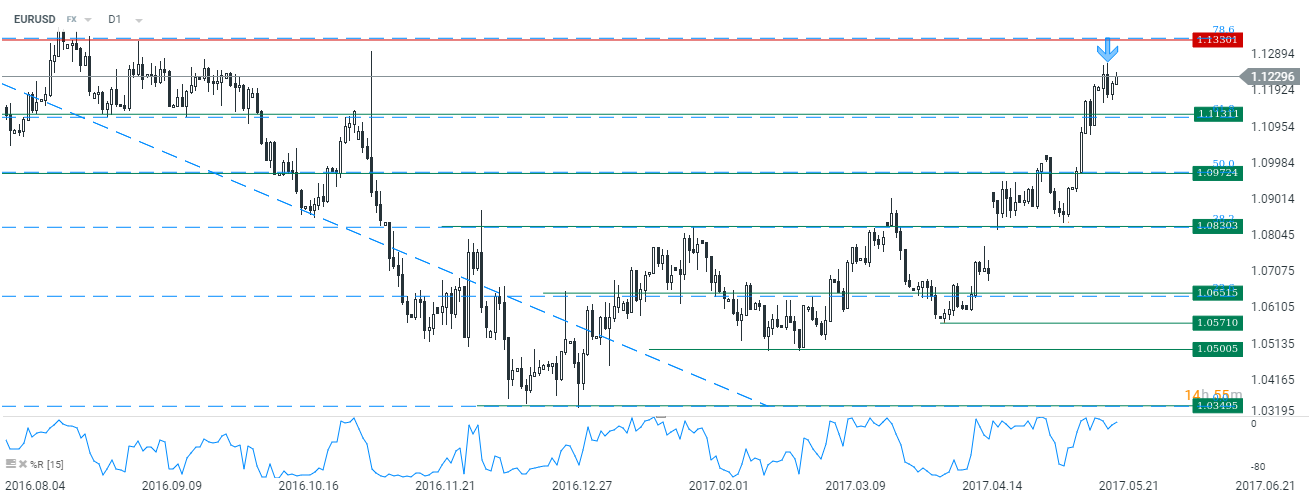

Technicznie na EURUSD przedwczoraj otrzymaliśmy formację objęcia bessy, które obecnie stanowi lokalny opór. Według mnie, nawet jego pokonanie nie będzie jednoznacznie z większymi wzrostami, mając na uwadze opór na 1,1330. Moim bazowym scenariuszem jest obecnie szukanie okazji sprzedażowych w pobliżu tego pułapu z ciasnym stop lossem i celem zlokalizowanym co najmniej w rejonie 1,1130.

Podsumowując, moim założeniem w dalszym ciągu jest odreagowanie na USD (po części z racji sporego przyrostu longów na euro w ostatnim czasie). Z jednej strony może to być dyskontowanie bardziej gołębiej postawy EBC, a z drugiej możliwości zapowiedzi redukcji bilansu przez FED w czerwcu.