W ciągu ostatnich trzech miesięcy amerykański indeks giełdowy SP500 zyskał około 5%, zaś w tym samym czasie niemiecki konkurent DAX stracił praktycznie tożsamy procent. Jednym z głównych powodów takiego stanu rzeczy jest znaczny udział niemieckich producentów samochodów w indeksie DAX, którzy to producenci znajdują się pod ostrzałem potencjalnych ceł ze strony administracji prezydenta Donalda Trumpa. W drugim kwartale nie pomogło również słabe euro, które jednocześnie zaszkodziło do pewnego stopnia amerykańskim przedsiębiorstwom. Wreszcie kluczowy aspekt, który w mojej opinii odegrał znaczną rolę, mianowicie publikacja wyników finansowych za drugi kwartał. Podczas gdy spółki amerykańskie czy japońskie nie miały problemów z biciem rynkowych oczekiwań, z zupełnie innym schematem mieliśmy do czynienia za naszą zachodnią granicą. Co więcej, również tempo wzrostu przychodów czy zysków w Niemczech nie powala na kolana. Taki stan rzeczy wydaje się tłumaczyć ostatnią słabość niemieckiego indeksu względem swoich amerykańskich odpowiedników, choć trzeba być świadomym różnic w rachunkowości w obydwu krajach (GAAP w USA w opozycji do IFRS w Niemczech). Analiza wyników za pierwszy kwartał dostępna jest pod niniejszym linkiem.

Niemieckie spowolnienie coraz bardziej widoczne

W środę indeks SP500 osiągnął podczas sesji swój nowy historyczny szczyt (widoczny tylko na rynku kasowym), choć zyski te nie zdołały zostać utrzymane, to było to niewątpliwie medialne wydarzenie. Trzeba brać również pod uwagę fakt, że obecnie mamy najdłużej trwający rynek byka w historii (klasyfikowany jako ilość dni bez co najmniej 20%-owej korekty), to rzecz jasna rozpala nadzieje inwestorów, ale jednocześnie nasuwa pytanie jak długo taka sytuacja może jeszcze potrwać. Nie jest tajemnicą, że poziom zadłużenia na świecie dramatycznie wzrósł, przewyższając już pułap z pamiętnego, wielkiego kryzysu finansowego sprzed dekady. Jest to potencjalny czynnik ryzyka dla inwestorów. W przypadku pojawienia się kłopotów ze spłatą kredytów, coraz większa ich ilość może decydować się na zamykanie długoterminowych inwestycji w celu podniesienia poziomu gotówki. Wówczas możemy doświadczyć większego odpływu z rynków akcji, które już obecnie są wyceniane relatywnie wysoko. Innym potencjalnym zagrożeniem jest z kolei rynek nieruchomości w USA, który zaczyna wysyłać coraz bardziej niepokojące sygnały. Tutaj problemem, oprócz samych wysokich cen, jest również rosnący koszt kredytów hipotecznych. Widać zatem klarownie, że to rosnące stopy procentowe mogą być ostatecznie czynnikiem zniechęcającym do inwestycji w akcje w momencie pojawienia się wystarczająco rentowych i bezpieczniejszych możliwość alokacji kapitału.

Przed tygodniem wskazywałem jak słabo wobec amerykańskiego SP500 wypadał w ostatnim czasie chiński Hang Seng. Niemniej jednak w tym konkretnym przypadku możemy mówić o niemalże wyłącznym wpływie ceł ze strony USA, które zwiększają koszty działalności wielu firm. Ponadto chiński indeks jest dużo bardziej ryzykowny w porównaniu do SP500 (posiada wyższe względne odchylenie standardowe), co implikuje, że na różnego rodzaju informacje reaguje bardziej żywiołowo. Przechodząc już do rzeczy, powyższe zestawienie przedstawia roczną dynamikę przychodów i zysków amerykańskich spółek z podziałem na sektory, a także porównanie wyników za drugi kwartał z rynkowymi oczekiwaniami (prawa część tabeli). Choć przed nami wciąż jeszcze kilka raportów z NASDAQ oraz SP500, najważniejsze spółki już zaraportowały swoje wyniki, stąd wyciąganie wniosków na zagregowanym poziomie wydaje się uzasadnione.

Kto najmocniej może odczuć tureckie problemy?

Po pierwsze, średnio wszystkie spółki z każdego indeksu (SP500, NASDAQ, Dow Jones) zdołały pobić rynkowe oczekiwania, zarówno w kwestii przychodów ze sprzedaży jak i generowanego zysku, przy czym druga wielkość była bita w zdecydowanie bardziej imponujący sposób. Co więcej, jeśli chodzi tylko o zaskoczenie poziomem raportowanych zysków można zauważyć, iż tylko jeden sektor radził sobie wyraźnie słabiej – związany z przemysłem paliwowym. Z drugiej strony zauważmy, że choć wyniki na poziomie netto względem oczekiwań nie były najlepsze w tymże sektorze, to poprawa rocznej dynamiki przychodów i zysków mówi sama za siebie. Jeżeli chodzi o SP500, sektor paliwowy zanotował zdecydowanie najwyższą roczną stopę wzrostu średniego zysku netto, zaś w przypadku Dow Jones osiągnął drugi wynik – średnie stopy wzrostu odpowiednio na poziomie 130% i 50%. Wraz z stabilizacją cen ropy naftowej na względnie akceptowalnych poziomach (na tyle, że spółka Saudi Aramco zaczęła kwestionować potencjalne IPO) można oczekiwać, że i ten sektor (dość specyficzny i bardzo mocno uzależniony od cen surowców przemysłowych) zacznie wkrótce spełniać oczekiwania analityków z Wall Street. Pod względem bicia oczekiwań co do zysków, bardzo dobrze wypadły przede wszystkim spółki skoncentrowane na dobrach konsumpcyjnych, co odzwierciedla wciąż bardzo dobre nastroje konsumentów, które po części – poprzez efekt bogactwa – wynikają z solidnych wzrostów na giełdzie oraz cen nieruchomości.

Teraz dla porównania spójrzmy na wyniki niemieckich i japońskich spółek. Podczas gdy firmy z Azji mniej więcej wpisują się w to, co ujrzeliśmy na Wall Street, to z zupełnie innym scenariuszem mamy do czynienia za naszą zachodnią granicą. Po publikacji 28 z 30 raportów można podsumować, że średnio niemieckie spółki rozczarowały pod względem przychodów i zysków. Co ciekawe, o ile w USA i Japonii sektor dóbr konsumpcyjnych radził sobie bardzo dobrze, o tyle w Niemczech już nie. Do pewnego stopnia można to przypisać napięciom handlowym z USA, niemniej jednak nie może to tłumaczyć słabszego prosperowania niemieckich przedsiębiorstw całkowicie. Co więcej, dynamika przychodów ze sprzedaży skurczyła się średnio o 2% w ujęciu rocznym, podczas gdy w USA notowaliśmy dwucyfrowe wzrosty (SP500 minimalnie poniżej 10%).

Można również argumentować, że amerykańskie spółki wciąż korzystają na reformie podatkowej, która podbiła (i do końca roku będzie podbijać) roczne dynamiki przychodów czy zysków, niemniej Japonia takowych cięć nie miała, a mimo wszystko również zanotowała przyzwoity, ponad 7%-owy wzrost przychodów. W rezultacie, jeśli słabnący trend w przychodach w Niemczech będzie się utrzymywał, następnie zapewne ujrzymy pogorszenie dynamiki zysków. Należy być świadomym, że w trudniejszych czasach firmy mogą dość łatwo manipulować zyskiem netto czy nawet operacyjnym przepływem pieniężnym poprzez sztuczne zaniżanie kosztów, utrzymywanie wyższego poziomu zobowiązań (przez to odraczając wypływu gotówki), czy zmiany metody deprecjacji aktywów trwałych.

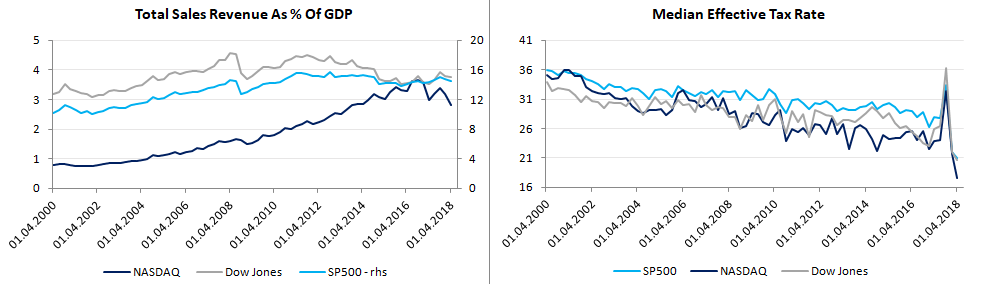

Przyglądając się bardziej szczegółowo wynikom amerykańskich spółek można dojść do wniosku, że akcje firm notowanych na NASDAQ w ostatnim kwartale pogorszyły swój poziom całkowitych przychodów w relacji do PKB (spadek z 3,2% do 2,8%). Jednocześnie całkowity poziom przychodów w Dow Jones nie zmienił się, zaś w SP500 spadł z 14,7% do 14,5%. Na uwagę zasługuje również poziom efektywnej stopy podatkowej (iloraz zapłaconego podatku tzw. tax expense do poziomu zysku przed opodatkowaniem tzw. pretax income), która w drugim kwartale (mediana) dla indeksu NASDAQ spadła z 21,7% do aż 17,6%. Pozostałe indeksy również doświadczyły obniżki płaconego obciążenia podatkowego, niemniej w znacznie wolniejszym tempie.

Sprawdź Profesjonalny Research InsiderFX - Waluty, Surowce, Akcje

Pokazuje to, że spółki technologiczne wydają się najbardziej korzystać z różnego rodzaju odliczeń po wprowadzeniu reformy podatkowej (choć w grę wchodzi tzw. odraczanie płacenia podatku poprzez tworzenie rezerw – w USA powszechne jest stosowanie na przykład różnych stawek amortyzacji/deprecjacji do celów rachunkowych i podatkowych), chociaż już przed tą datą spółki technologiczne charakteryzowały się niższą, efektywną stopą podatkową. Dodajmy jednak, że poziom zadłużenia całkowitego w indeksie NASDAQ również uległ obniżeniu w drugim kwartale z 6,4% do 5,8%. W przeliczeniu na jedną spółkę NASDAQ (średnio) także charakteryzuje się najniższym, nominalnym zadłużeniem. Na koniec wskażmy, że poziom marży operacyjnej w drugim kwartale nie uległ zmianie w przypadku NASDAQ oraz nieco wzrósł dla pozostałych dwóch indeksów.

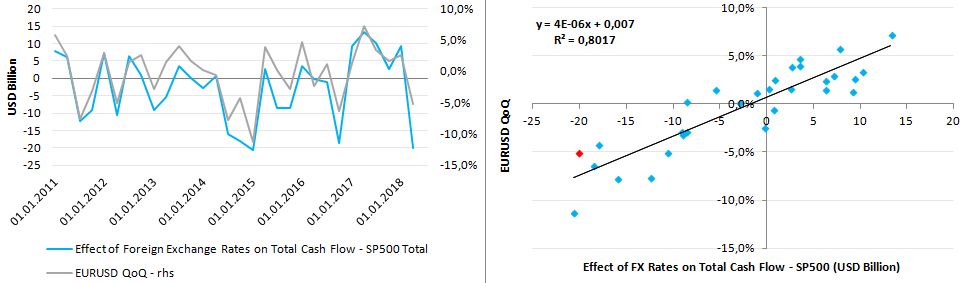

Na koniec warto dodać, że pozytywne wyniki za oceanem pojawiły się pomimo silnego dolara, który wobec euro zyskał ponad 5% w drugim kwartale. To skutkowało ujemnym wynikiem na przepływy pieniężne o wartości blisko 20 mld USD. Dla porównania w drugim kwartale był to mniej więcej odpowiednik 1/3 całkowitych wydatków odsetkowych wszystkich firm z SP500. Była to jednocześnie najboleśniejsza strata od pierwszego kwartału 2015 roku. Analogicznie, skoro amerykańskie spółki straciły na zmianie kursu walutowego, niemieckie powinny były zyskać (być może efekt ten był dodatni, jednak nie sprawiło to, że raportowane wyniki były lepsze od oczekiwań). Biorąc pod uwagę fakt, że w kolejnych kwartałach dużo niższy kurs euro do dolara będzie raczej trudno osiągalny, efekty te (jednorazowe) będą zapewne odwrócone w najbliższym czasie, co być może będzie dodatkowym problemem dla niemieckich firm.

Patrząc na tygodniowy wykres SP500 oraz DAX widać wyraźnie ostatnią dywergencję. Podczas gdy amerykańska giełda puka do drzwi nowych szczytów (z jednoczesnymi spadkami rentowności obligacji, co obrazuje solidny napływ kapitału do USA), niemiecki indeks zmuszony jest do obrony ważnych, technicznych poziomów. Biorąc pod uwagę fakt, że rozbieżność w wynikach będzie utrzymywać się co najmniej do końca bieżącego roku wydaje się, że taki schemat może być kontynuowany w kolejnych miesiącach. Dodatkowym czynnikiem ryzyka jest wciąż polityka celna prezydenta USA.