Właściwie temat Włoch moglibyśmy odstawić na bok patrząc na to, że reakcja rynku jest naprawdę bardzo stonowana, choć jeszcze przed marcowymi wyborami koalicja Ruchu Pięciu Gwiazd z Ligą była jedną z najgorszych możliwych opcji. Minęło kilkanaście tygodni i postrzeganie rynku jakby się zmieniło. Niemniej jednak brak wyprzedaży włoskiego długu wynika przede wszystkim z innego rodzaju czynników, o których tweetowałem wczoraj. Prócz wątku dotyczącego formowania rządu na południu Europy oczy inwestorów zwrócone są na to, co dzieje się na amerykańskim rynku długu, gdzie rentowność 10-letniego benchmarku wydaje się, że już na stałe zadomowiła się powyżej poziomu 3%. Czy to oznacza jednak mniejsze ryzyko wypłaszczania się krzywej dochodowości, a przez to mniejsze szanse na recesję w kolejnych kwartałach? Niekoniecznie, lecz najpierw w telegraficznym skrócie wątek Włoch.

Po wielu tygodniach wszystko wskazuje na to, że Włochy w końcu doczekają się nowego rządu, na czele którego nie stanie jednak żaden z liderów partii wchodzących w skład koalicji. Jeszcze kilkadziesiąt godzin temu rynkiem poniekąd “wstrząsnęła” informacja, iż wśród żądań wypracowanego porozumienia między Ruchem Pięciu Gwiazd a Ligą będzie umorzenie 250 mld EUR obligacji, jakie EBC skupił do tej pory w ramach programu luzowania ilościowego. Choć postulat ten odrzucono, to wizja cięć podatków i zwiększania świadczeń socjalnych nie brzmi najlepiej. Obecne postulaty jeszcze mocniej nadszarpną i tak już naruszone reguły unijne odnośnie do dyscypliny fiskalnej. Pytanie dlaczego jednak włoski dług doświadczył relatywnie umiarkowanej wyprzedaży, a rentowności 10-latek znajdują się nawet poniżej poziomów sprzed wyborów?

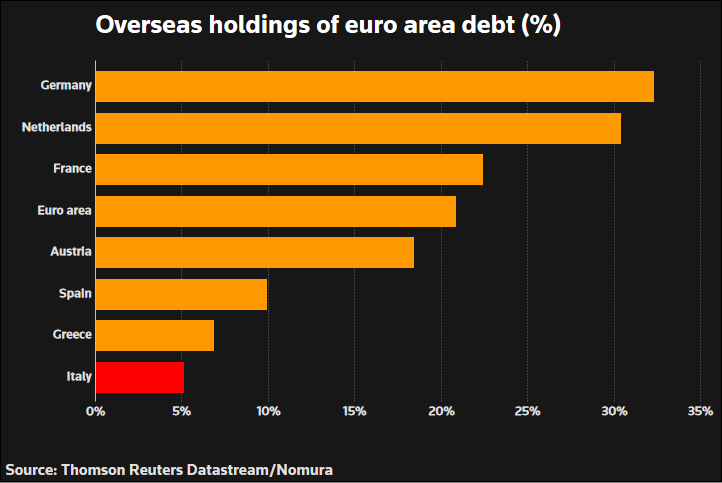

W mojej opinii powyższe zestawienie jest jedną z kluczowych opcji dlaczego rentowności nie rosną nadmiernie. Mianowicie, w rękach zagranicznych inwestorów znajduje się tylko niewielka część włoskiego długu, dzięki czemu nie doświadczamy lawiny odpływu kapitału z uwagi na ryzyko polityczne czy też zmiany kursu walutowego. W tym miejscu warto podkreślić, że europejskie obligacje są wciąż atrakcyjniejsze z punktu widzenia inwestora zagranicznego (spoza USA), kiedy uwzględnimy koszt zabezpieczenia przed ryzykiem walutowym – wątek, o jakim szerzej pisałem kilka tygodni temu. Jest to też jeden z powodów dlaczego uważam ostatni ruch spadkowy na EURUSD za korektę, a nie za powrót do trendu niedźwiedzia.

Wpływ decyzji Trump’a na ceny ropy i globalny wzrost PKB

Włoskie obligacje są ratowane jeszcze z kilku innych powodów. Wśród nich znaleźć możemy bardzo duży udział EBC na tamtejszym rynku obligacji skarbowych (po Francji to drugi kraj pod względem ilości skupionego długu przez władze Europejskiego Banku Centralnego). Ograniczona podaż naturalnie sprawia, że ruchy stały się niesymetryczne, co działa oczywiście na korzyść włoskiego rządu. Prócz tego należy wspomnieć o atrakcyjności włoskich papierów skarbowych na tle swoich europejskich odpowiedników przy relatywnie niskim ryzyku kredytowym (5-letni CDS na kilkuletnich minimach). Przejdźmy jednak do drugiej części układanki dzisiejszego wpisu, rynku długu, na który patrzy cały finansowy świat.

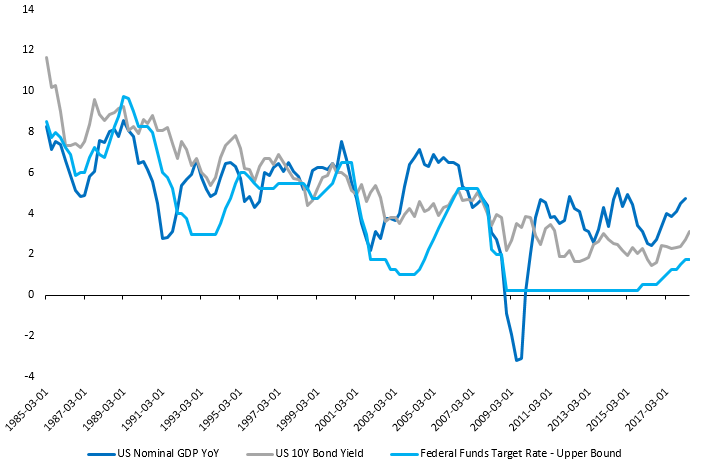

Wraz ze wzrostem rentowności amerykańskiej 10-latki wyraźnie powyżej 3% na rynku nie brakuje głosów, kiedy będzie można dostrzec negatywny efekt na rynku akcji, nikt nie kwestionuje, że takowego w ogóle może nie być. Z drugiej strony niektórzy sugerują, że wzrosty rentowności zatrzymają proces wypłaszczania się krzywej. W mojej opinii taki proces powinien dalej postępować, niemniej jednak w nieco innej przestrzeni. Kiedy przed dekadą również doświadczaliśmy wyrównywania się rentowności wzdłuż krzywej, wówczas to krótki koniec rósł mocniej, tym razem może być podobnie (polecam przy okazji godne uwagi narzędzie pokazujące w bardzo prosty sposób kształt krzywej w stosunku do poziomów SP500).

Ostatnia prosta sezonu wyników na Wall Street

Za dalszym wypłaszczaniem się krzywej będzie w mojej opinii przemawiała również ograniczona przestrzeń do odbicia premii terminowej, czyli innymi słowy nadwyżki wbudowanej w bardziej długoterminową obligację w opozycji do tego, co można by uzyskać inwestując w krótkoterminowy papier na ten sam okres reinwestując środki. Wśród powodów takiego stanu rzeczy według mnie będzie bardzo powolne obniżanie sumy bilansowej przez FED, w efekcie czego możemy raczej zapomnieć o zejściu do poziomów sprzed kryzysu. Czy jednak amerykańska gospodarka lada moment popadnie w kłopoty tylko z uwagi na fakt trwałego przekroczenia magicznych 3%? Nie wydaje mi się, a sytuacja ta powinna być dobra tak długo, jak nominalna dynamika PKB pozostanie wyższa aniżeli koszt finansowania. Historycznie często bywało tak, że dopiero niższa od rentowności dynamika wzrostu gospodarczego w ujęciu nominalnym prowadziła do spowolnienia gospodarczego (nadmierny wzrost stóp procentowych). Aczkolwiek aktualnie swego rodzaju kanarkiem może okazać się stopień zadłużenia amerykańskich firm, które na potęgę korzystały z dźwigni finansowej w ostatnich latach, mocno zwiększając swoje zadłużenie. W efekcie tego wrażliwość na wzrosty stóp mogła wzrosnąć, niemniej jednak z dużym prawdopodobieństwem można stwierdzić, że póki co nie ma powodów do obaw.

Czego w związku z tym oczekiwać na głównej parze walutowej? Choć zeszłotygodniowa świeca mogła dawać nadzieje na zakończenie korekty spadkowej, to wiele wskazuje na to, że z takim ogłoszeniem przyjdzie nam jeszcze trochę poczekać. Do końca bieżącego tygodnia warto zwracać uwagę na 1,1750, a w przypadku jego przełamania na 1,1450/00. To właśnie drugi z wymienionych poziomów stanowi kluczowe, długoterminowe wsparcie na EURUSD. Z racji na ww. powody wciąż podtrzymuję swój pogląd, iż dolar powinien ostatecznie powrócić do spadków w kolejnych miesiącach, na czym powinny skorzystać zarówno wspólna waluta jak i polski złoty.