Ceny ropy naftowej po raz kolejny znalazły się pod presją podażową i to pomimo malejących zapasów surowca w USA. Niemniej jednak ryzyk co do zdolności zbilansowania rynku ropy przez kraje OPEC i inne biorące udział w porozumieniu nie brakuje, stąd w dłuższym okresie dynamika wzrostowa cen powinna być ograniczona

Ropa naftowa

Tygodniowe dane o zapasach ropy pokazały dość nieoczekiwany ich spadek o ponad 4,7 mln brl, nieoczekiwany gdyż dzień wcześniej publikacja API sugerowała ich wzrost. Jednakże trzeba wiedzieć, że raporty te nie zawsze się pokrywają, a publikacja rządowa (autorstwa DoE) jest dużo ważniejsza. Obniżce uległy również zapasy benzyny (o 4,45 mln brl – największy spadek od marca), co jest zgodne z oczekiwanym, sezonowy wzrostem popytu na paliwa w okresie letnim.

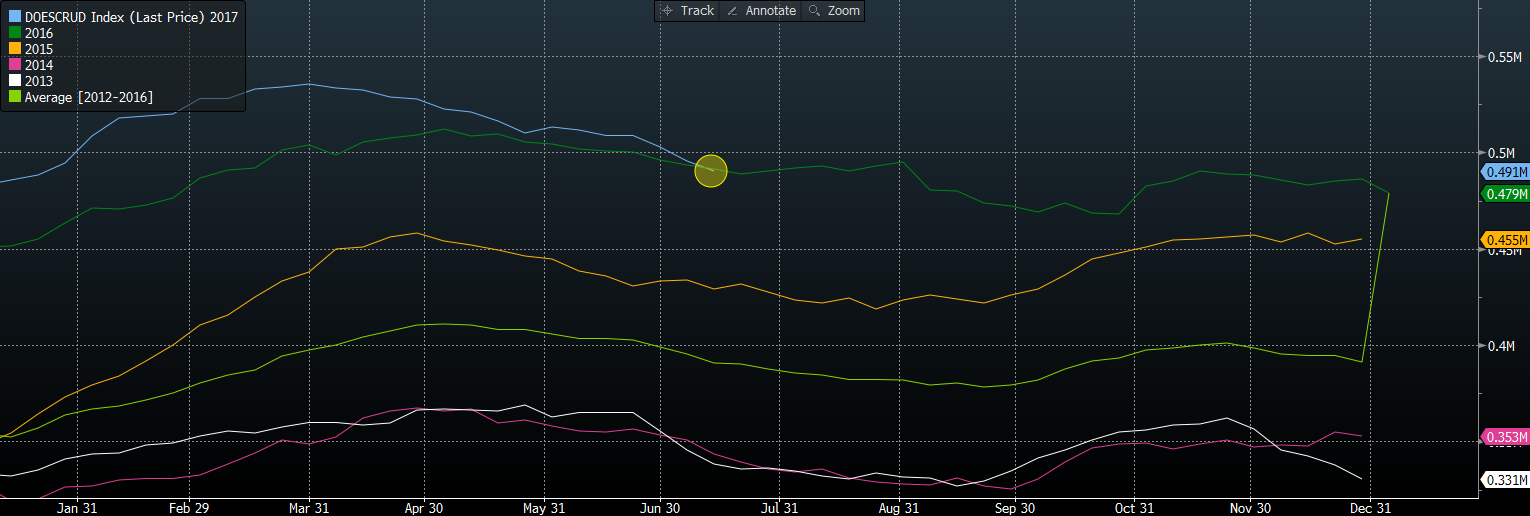

Euro w górę, rentowności w dół – wnioski po EBC

Niemniej jednak amerykańska produkcja wzrosła kolejny tydzień z rzędu, do 9,43 mbpd, pokazując odporność amerykańskich producentów na ceny surowca poniżej poziomu 50$. Mimo wszystko raport ten mógł być traktowany pozytywnie przez uczestników rynku. Jednym z ważniejszy punktów godnych odnotowania jest bezwzględny poziom zapasów w USA, który spadł już minimalnie poniżej pułapów z analogicznego okresu przed rokiem. To pierwsza taka sytuacja od 2014 roku.

Sytuacja taka była jednak oczekiwana. Po części wynika to z ograniczonych przestrzeni magazynowych. Z drugiej strony amerykanie doświadczają obecnie spore rotacji zasobów ropy. Gatunek pochodzący z łupków jest w dużej mierze eksportowany ze względu na brak odpowiedniej infrastruktury do jej rafinacji. Z drugiej strony USA importują sporą część surowca z Kanady. Tak czy inaczej obecne spadki zapasów wynikają przede wszystkich z aspektów sezonowych, które zaczną zanikać jesienią. Dopiero wówczas będzie można ocenić, na jakim poziomie najprawdopodobniej skończymy obecny rok. Ryzykiem jest stale rosnąca produkcja, która wydaje się na dobrej drodze do przekroczenia poziomu 10 mbpd w przyszłym roku.

#Oil slumps as sources said #OPEC‘s output in July will be the highest since Decemeber, when the deal has been initially deployed. pic.twitter.com/rn4BsN56hk

— InsiderFX (@Insider_FX) 21 lipca 2017

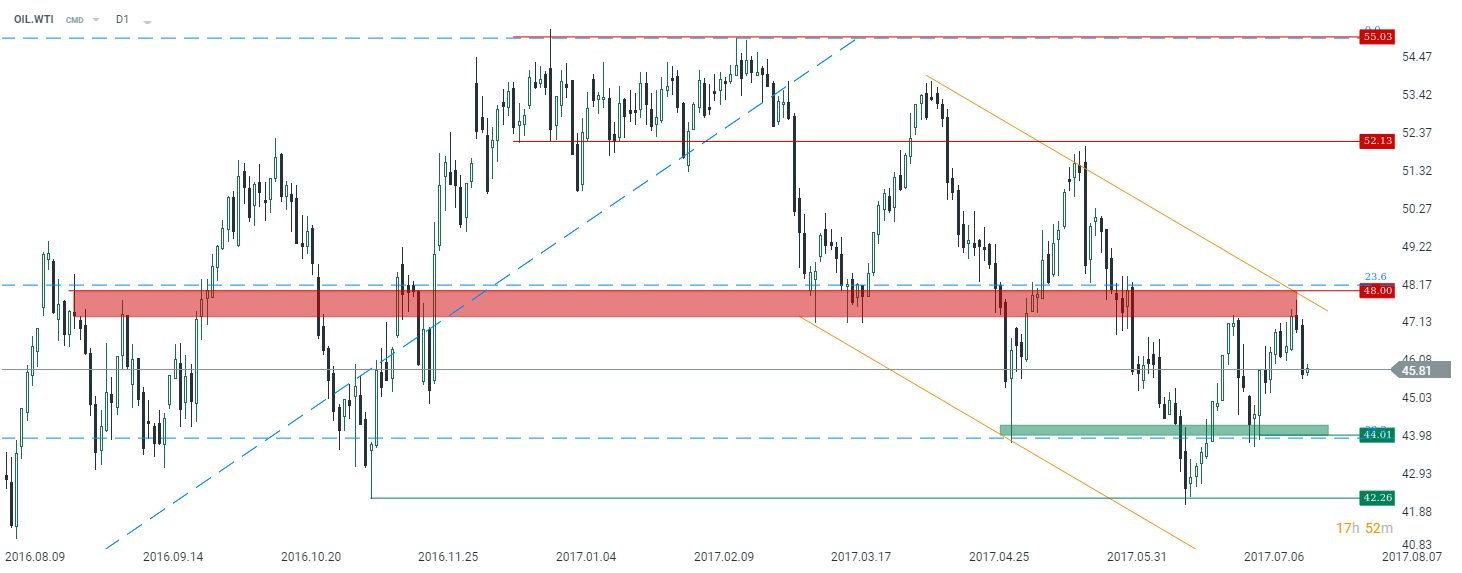

O ile ropa radziła sobie całkiem nieźle przez cały tydzień sytuacja ta zmieniła się o 180 stopni podczas piątkowej sesji, kiedy to na rynku pojawiły się informacje, iż produkcja w całym kartelu w lipcu będzie najprawdopodobniej największa od grudnia 2016, czyli od momentu implementacji programu cięć wydobycia po raz pierwszy. Po za tym dochodzi jeszcze jedna kwestia, mianowicie rosnąca presja na zwiększanie wydobycia ropy ze strony Arabii Saudyjskiej. Już przed kilkoma tygodniami wskazywałem, że arabski eksport czarnego złota wyraźnie odbija, dzisiaj warto wrócić uwagę na ostatni raport ze strony MFW.

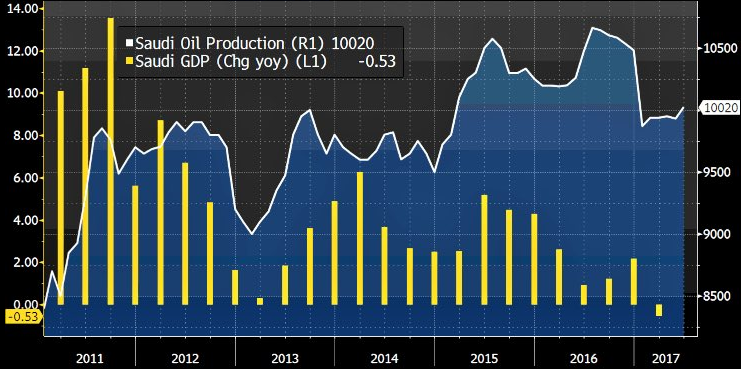

Międzynarodowy Fundusz Walutowy ściął swoją prognozę wzrostu realnego PKB Arabii Saudyjskiej na bieżący rok z 0,4% do 0,1% cytując przede wszystkim limity produkcji ropy, niepewność z tym związaną oraz reformy strukturalne, które kraj podejmuje w celu redukcji stopnia zależności od ropy. W tym kontekście warto rzucić okiem na poniższy wykres, reprezentujący zależność dynamiki arabskiego PKB z produkcją ropy w tym kraju.

Kiedy tylko dynamika wzrostu gospodarczego spadała, wówczas w kolejnych kwartałach następowało odbicie krajowej produkcji ropy. Tymczasem roczna dynamika wzrostu gospodarczego za drugi kwartał osiągnęła ujemny pułap po raz pierwszy od 15 lat, kreując rosnącą presję na odbicie wydobycia i eksportu ropy.

Sprawdź Profesjonalny Research InsiderFX

Tak więc mając na uwadze dzisiejsze posiedzenie krajów OPEC i spoza kartelu w Rosji nie należy oczekiwać jakichś fajerwerków czy podjęcia twardych kroków. Konsensus nie zakłada jakichkolwiek istotnych dostosowań obecnego programu cięć produkcji. Niemniej jednak w trakcie weekendu pojawiły się informacje, iż zarówno Libia jak i Nigeria mogą zostać poproszone o warunkowe ograniczenia swojego wydobycia surowca. Więcej o takim scenariuszu pisałem w zeszłym tygodniu, choć ze znacznie dalszą perspektywą czasową. Gdyby rzeczywiście obydwa państwa zostały włączone już przy obecnych limitach wydobycia do porozumienia mógłby to być pretekst do odreagowanie cen ropy. Niemniej jednak proste wdrożenie obydwu państw wydaje się na tym etapie mało prawdopodobne.

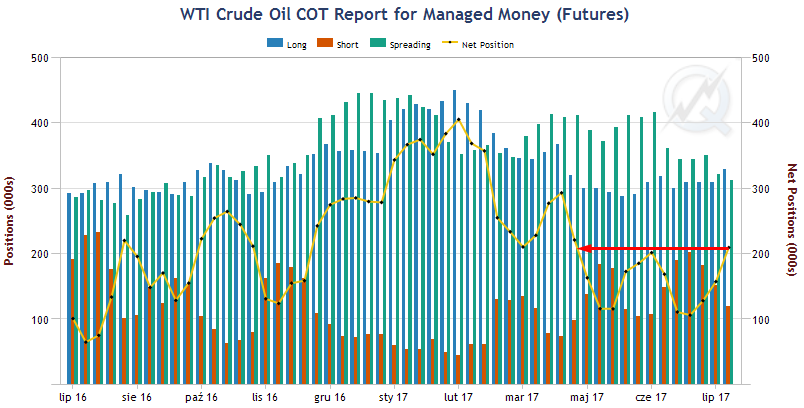

Na koniec analizy rynku ropy naftowej warto zaktualizować swój pogląd w kwestii pozycjonowania się inwestorów spekulacyjnych, które w tygodniu zakończonym 18 lipca wzrosło do najwyższego poziomu od końca kwietnia, czyli sprzed okresu przedłużenia cięć produkcji surowca. Mimo to wciąż jesteśmy dalecy od poziomów widzianych zimą, tym samym z tego punktu widzenia istnieje pewna przestrzeń do akumulacji pozycji długich w krótkim okresie, na przykład na skutek zajścia jakiejś fundamentalnej zmiany.

Zboża

W kwestii zbóż nie działo się zbyt wiele w kwestii publikacji danych fundamentalnych. Ceny pozostawały jednak pod większą zmiennością, które jest podyktowana przede wszystkim ostatnim rajdem wzrostowym, a także powolne wchodzenie w okres żniw pszenicy w Europie oraz Stanach Zjednoczonych. Właśnie w kwestii tego ziarna warto zapoznać się z ostatnimi doniesieniami zza oceanu, gdzie szacuje się, iż tegoroczne zbiory pszenicy jarej mogą być jeszcze mniejsze niż pierwotnie zakładano.

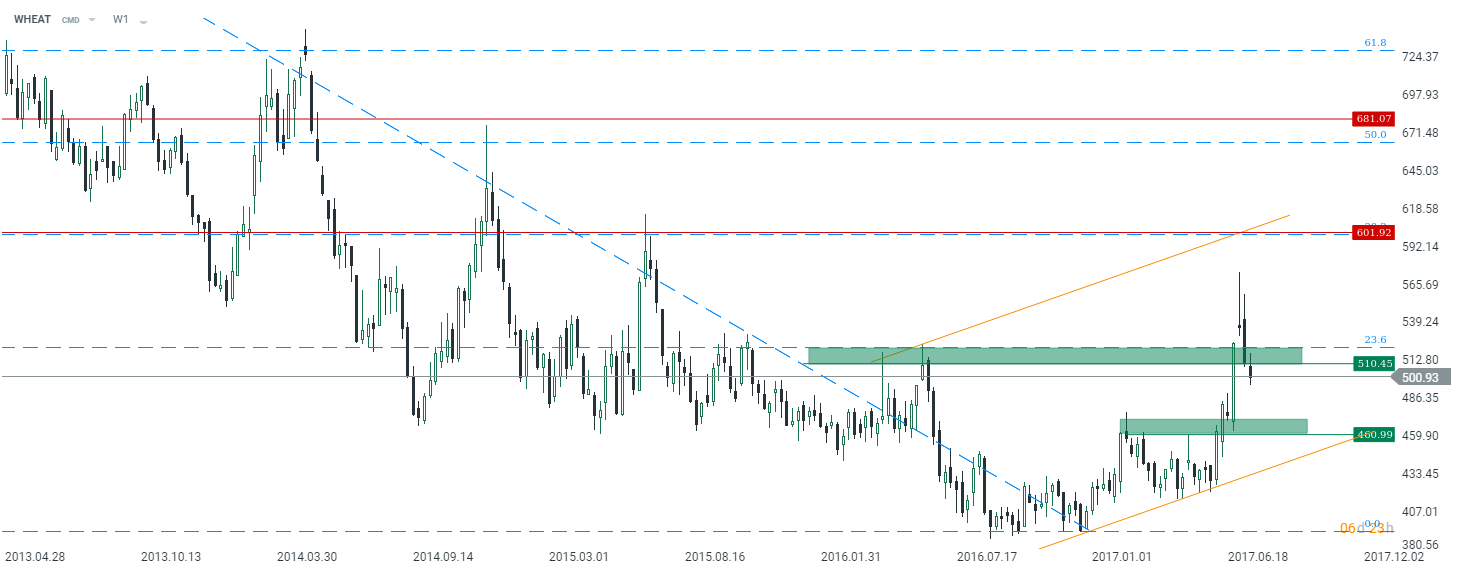

Jeśli chodzi o pozostałe zboża do najlepiej radziły sobie kukurydza oraz soja – więcej o najaktualniejszej sytuacji fundamentalnej dla obydwu surowców możesz dowiedzieć się czytają moją szeroką analizę ostatniego raportu USDA. Pszenica z kolei zanotowała spadek w ujęciu tygodniowym. Co więcej, na interwale tygodniowym niedźwiedziom udało się zamknąć poniżej ważnego wsparcia, co obecnie może prowadzić nas do korekty w kierunku 460$ za 10 buszli ziarna.

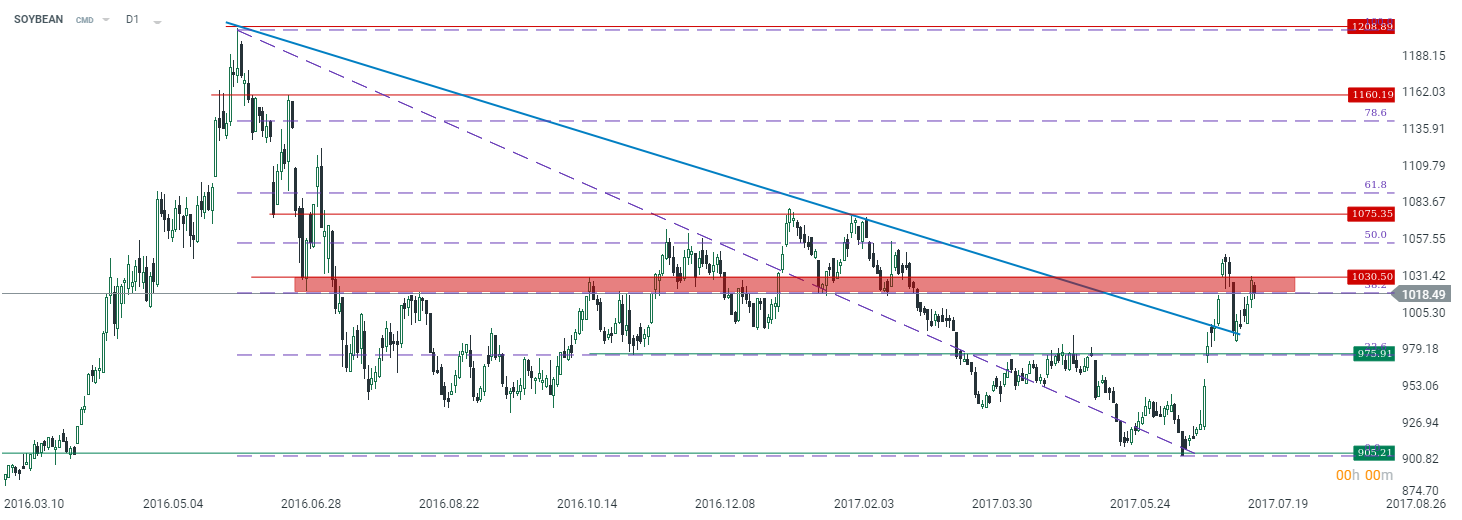

Wciąż z kolei atrakcyjne z technicznego punktu widzenia wyglądają notowania soi, która przetestowała ważne wsparcie, o jakim pisałem przy okazji analizy ostatniego raportu WASDE. Cena wybroniła wsparcie w postaci długoterminowej linii trendowej, po czym wznowiła ruch wzrostowy zatrzymując się na strefie podażowej. Aktualnie w przypadku przełamania tejże strefy wydaje się, że droga w kierunku 1075$ stoi otwarta, jednocześnie należy brać pod uwagę, że lipcowy raport USDA były bardzo sprzyjający dla soi.

Złoto/srebro

W kwestii metali szlachetnych można podsumować ostatnie dni jakie bardzo udane. Cenom złota pomogły również czwartkowe doniesienia z USA o poszerzenia śledztwa ws. biznesowych kontaktów prezydenta Trumpa z Rosjanami. Tak czy inaczej notowania surowca w koronkowy sposób realizując scenariusz, jaki nakreślałem na początku lipca pisząc wówczas:

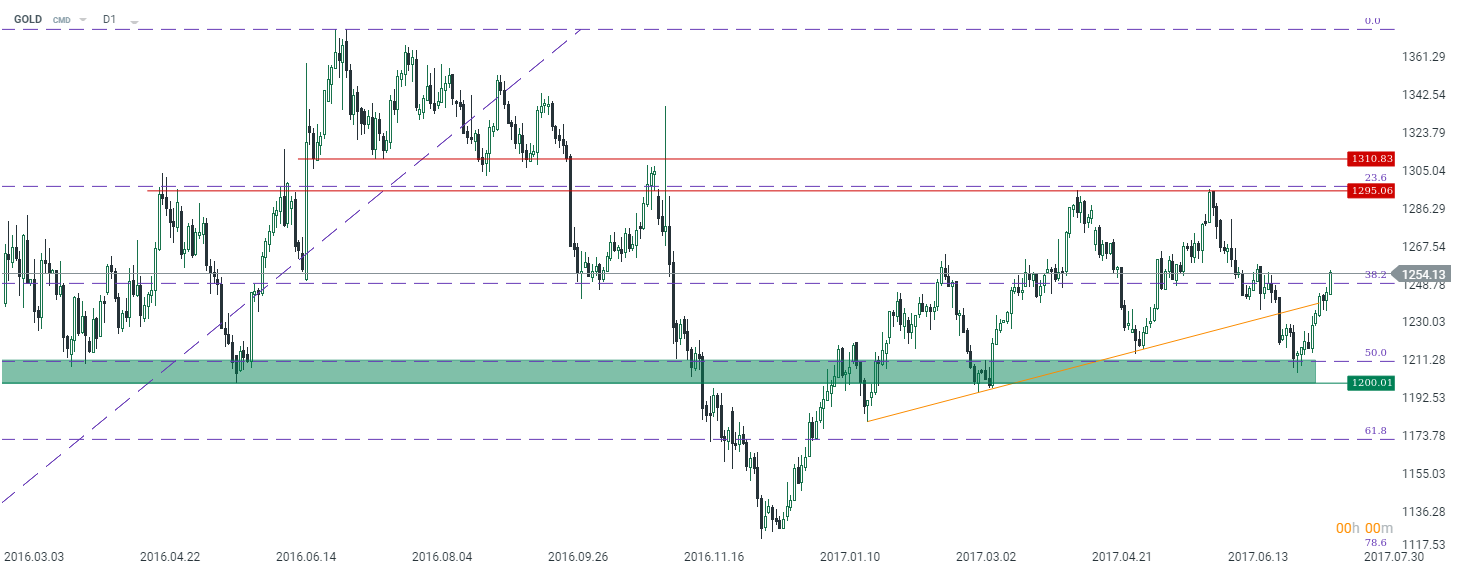

Patrząc na wykres cen złota z punktu widzenia interwału dziennego wydaje się, że interesującym poziomem do potencjalnych pozycji długich może być okolica strefy popytowej rozciągającej się między 1200 a 1210$. Właśnie w rejonie 1210$ przebiega również zniesienie 50% ruchu wzrostowego mierzonego od minimów osiągniętych pod koniec 2015 roku.

Rzut oka na powyższy wykres pokazuje, z jak dużą precyzją ww. poziom techniczny zadziałał na ceny. Wartym podkreślenia jest również fakt, iż w ówczesnej analizie rynku żółtego metalu posiłkowałem się również kwestiami fundamentalnymi, które po raz kolejny okazały się bardzo pomocnym narzędziem w myśl maksymy, iż dobrze wykonana analiza fundamentalna jest przewagą w rękach inwestora.

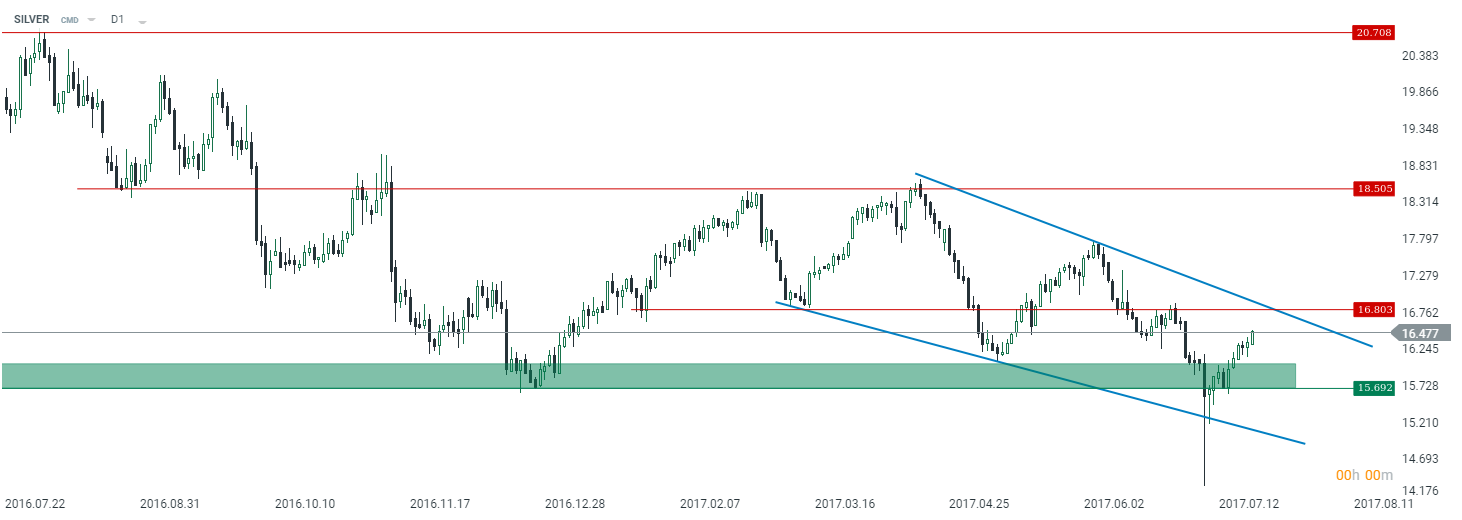

Ceny srebra również nie mają się najgorzej. Od czasu opublikowania szerszego poglądu na ten rynek w zeszłym tygodniu, notowania surowca podeszły nieco wyżej, respektując wyrysowaną wówczas strefę popytową. Niemniej jednak kluczowy poziom oporu wciąż przed nami. Mimo wszystko sądzę, że zwyżki w kierunku 18,5$ byłyby uzasadnione aktualnymi fundamentami tego rynku.

Nowy tydzień

Patrząc na kalendarz makro na bieżący tydzień nie mamy w nim jakichś specjalnych raportów, z wyjątkiem publikacji ze strony Międzynarodowej Rady Zbóż (IGC), aczkolwiek nie jest ona aż tak ważna jak dane dostarczane przez USDA.

Poza tym dla rynku ropy poznamy standardowe figury dotyczące zmiany zapasów oraz wież wiertniczych. Zwłaszcza dane o zapasach wydają się stawać coraz ważniejsze w obliczu obniżenia się poziomów surowca do pułapów sprzed roku, w analogicznym okresie czasu.