Podczas wczorajszej sesji dolar nowozelandzki okazał się jedną ze słabszych walut w gronie koszyka G10, co było przede wszystkim pokłosiem zaktualizowanych projekcji lokalnego rządu w kwestii polityki fiskalnej. Raport ten został opublikowany dokładnie na miesiąc przed wyborami parlamentarnymi w Nowej Zelandii, które zadecydują, która partia – Partia Narodowa czy Partia Pracy – otrzyma zaufanie od wyborców. Czynnik ten może okazać się poważnym ryzykiem dla kursu NZD w najbliższych tygodniach, a efekt ten ma szanse być wsparty przez nie najlepsze w ostatnim czasie dane makroekonomiczne.

Zacznijmy jednak od zaktualizowanych prognoz obecnego rządu. Po pierwsze odnotować trzeba bardzo pozytywny aspekt, gdyż projekcja nadwyżki budżetowej na rok fiskalny 2016/2017 została podniesiona do 3,7 mld NZD, co jest wynikiem znacznie lepszym, aniżeli 1,62 mld NZD szacowane jeszcze w maju. Głównym powodem takiej zmiany jest gwałtowny wzrost dochodów z tytułu podatku CIT. Aczkolwiek inne figury nie wyglądały już tak kolorowo, co przedstawione zostało w poniżej tabeli.

Po pierwsze, o ile dane w kwestii nadwyżki budżetowej na obecny rok fiskalny zostały w dużej mierze niezmienione (2,9 mld), o tyle szacunki na kolejne trzy lata zostały wyraźniej ścięte, zwiastując znacznie mniejszą nadwyżkę niż było to oczekiwane w ubiegłym roku. Z drugiej strony warto zauważyć, że tamtejsza gospodarka jest swego rodzaju ewenementem na skalę światową, gdyż nawet w obliczu tego, iż większość gospodarek nie potrafi dopiąć budżetu na kolejne lata, Nowa Zelandia pokazuje, iż nie tylko potrafi utrzymać w ryzach budżet, ale jeszcze umie wykrzesać przyzwoitą nadwyżkę budżetową.

NZD narażony na dalsze spadki po posiedzeniu RBNZ

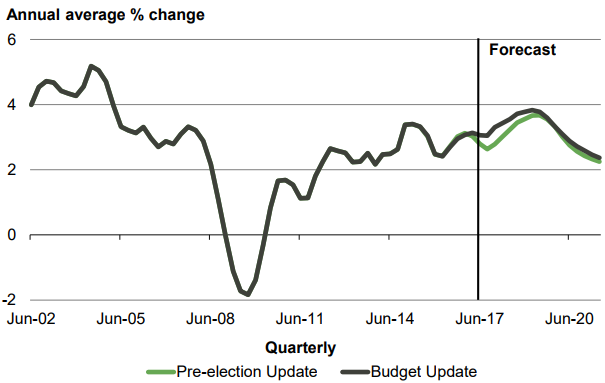

Niemniej jednak, jak to zwykle bywa na rynku walutowym, oczekiwania były tutaj kluczowe. Te zaś sugerowały pozostawienie szacunków niemalże bez zmian. Dodatkowo należy podkreślić, że projekcja PKB na trwający rok fiskalny (od lipca) została wyraźnie obcięta z 3,2% do 2,6%. Prognoza na kolejny rok także została zredukowana z 3,7% do 3,5%. W rezultacie dolar nowozelandzki mocno deprecjonował względem pozostałych konkurentów z koszyka G10.

Spoglądając na samą ścieżkę oczekiwanego wzrostu gospodarczego można zauważyć, że jest ona zdecydowanie niższa niż przed rokiem. Z drugiej strony trzeba nadmienić, że nowozelandzka gospodarka była w ostatnich latach jedną z szybciej rozwijających się, aż do pierwszego kwartału tego roku, gdzie PKB nie sprostało oczekiwaniom, głównie z racji tąpnięcia w budownictwie. Według Ministerstwa Skarbu wzrost będzie wciąż wspierany poprzez takie czynniki jak przyrost populacji, lepsze perspektywa dla gospodarki globalnej oraz stymulacje fiskalne i monetarne, aczkolwiek widoczne są już ograniczenia zdolności produkcyjnych, które mogą kreować ryzyko niższego wzrostu.

Analiza makro: inwestycje głównym motorem wzrostu?

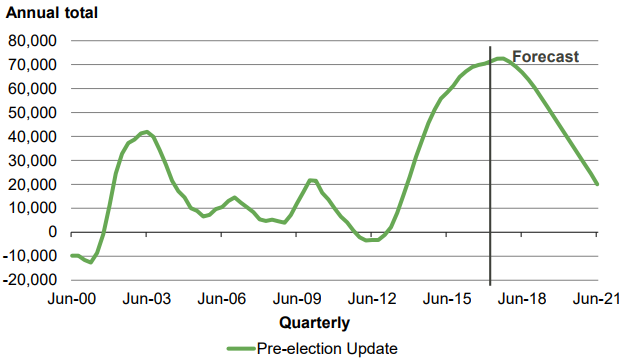

Nie jest tajemnicą, że Nowa Zelandia mocno korzystała z boomu imigracyjnego w ostatnich latach, który był jednym z motorów napędowych ożywienia gospodarczego. Niemniej jednak czynnik ten ma w kolejnych latach już nie działać z taką siłą i tak korzystnie na przyrost PKB. Jak pokazuje poniżej wykres, Ministerstwo Skarbu oczekuje znacznego spowolnienia w migracji netto. Można powiedzieć, że aktualnie znajdujemy się w szczycie przyrostu netto populacji, a w następnych czterech latach sytuacja ta ma się diametralnie zmienić, co z pewnością nie będzie czynnikiem wspierającym dalszą ekspansję gospodarczą.

Innym problemem dla dolara nowozelandzkiego może okazać się rynek pracy, który w ostatnim kwartale wyraźnie zwolnił. Poza tym dynamika płac wciąż pozostawia wiele do życzenia, odsuwając w czasie potencjalną podwyżkę stóp procentowych argumentowaną piętrzącą się presją płacową na inflację. Niemniej w tym przypadku może być to problem natury globalnej, doświadczany również przez inne rozwinięte gospodarki. O aspekcie tym wspominałem również przy okazji ostatniego posiedzenia RBNZ, przed którym argumentowałem, iż dolar nowozelandzki ma przed sobą perspektywę dalszego spadku.

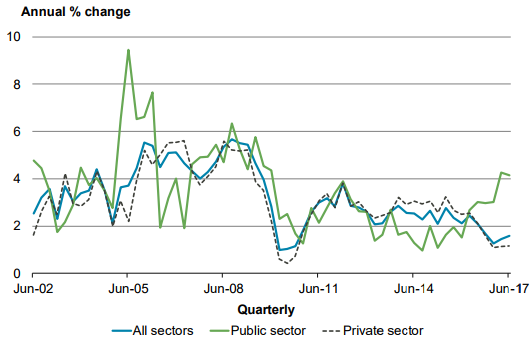

Ministerstwo Skarbu Nowej Zelandii również zwraca uwagę na ten problem przedstawiając wymowne wykresy odnośnie do słabnącego trendu zarówno w zatrudnieniu jak i stopie partycypacji pracy (w ostatnim raporcie widoczny był jej pokaźny spadek). Mając na uwadze pogorszenie się perspektywy dla tamtejszego rynku pracy można spodziewać się, iż dynamika płac (i tak już dość ospała) również może wrzucić niższy bieg, prowadząc do redukcji możliwości podwyżek stóp (wyjąwszy ryzyko związane z zadłużeniem i wysokimi cenami na rynku nieruchomości, choć RBNZ zadziałał już na tym polu w zeszłym roku).

Jeszcze ciekawsze zjawisko możemy dostrzec, jeśli zwrócimy uwagę na zmiany w dynamice płac w danych sektorach, wówczas okaże się, że największy ich przyrost odnotował sektor publiczny. W ostatnim czasie może być to jednak podyktowane zaplanowanymi na 23 września wyborami parlamentarnymi, co nieco wypacza rzeczywistość. Niemniej jednak w przypadku sektora prywatnego wciąż nie widać presji płacowej. Co więcej, znajdujemy się na najniższych poziomach od czasu ostatniego kryzysu finansowego. Podsumowując ten wątek, rynek pracy, będący w ostatnich kwartałach jednym z jaśniejszych punktów w tamtejszej gospodarce, wydaje się tracić swój animusz, co z pewnością może odbić się negatywnie na kursie NZD.

Na koniec fundamentalnej części analizy dolara nowozelandzkiego warto wspomnieć nieco więcej o wrześniowych wyborach parlamentarnych. Tak jak pisałem wcześniej, o zwycięstwo będą starać się obecnie rządząca Partia Narodowa oraz Partia Pracy. Ta druga zyskała w ostatnim czasie poparcie pod tym, jak Jacinda Ardern objęła przywództwo miesiąc wcześniej w celu podkręcenia kampanii wyborczej nacelowanej do usunięcia ze stanowiska obecnego premiera Billa Englisha i jego koalicji sterowanej przez Partię Narodową. Wspomnieć trzeba, iż jednym z głównych postulatów Partii Pracy jest zamknięcie luki między biednymi, a bogatymi mieszkańcami Nowej Zelandii.

Fundamentalna perspektywa dla rynku złota

Zwycięstwo Partii Pracy wcale jednak nie będzie łatwe. Partia ta, podczas ostatnich wyborów w 2014 roku, doświadczyła najgorszego rezultatu od 1922 roku. Z drugiej strony ewentualne zwycięstwo obecnie rządzącej (w koalicji) Partii Narodowej oznaczałoby już czwartą kadencję z rzędu. Podkreślić należy fakt, że każdy inny wynik, aniżeli zwycięstwo partii Billa Englisha byłby prawdopodobnie negatywnie odebrany przez rynek finansowy. Inwestorzy pokładają spore nadzieje w obecnym premierze, który ma być gwarantem silnej gospodarki oraz stabilnego rządu.

Tymczasem ostatnie sondaże wskazują na pokaźny skok poparcia dla Partii Pracy i sukcesywne straty Partii Narodowej – schemat, który może dodawać nerwowości inwestorom, ciążąc tym samym kursowi dolara nowozelandzkiego. Już teraz jest niemal pewne, że zwycięska partia (jedna z dwóch wymienionych wyżej) będzie najpewniej musiała wejść w koalicję z Pierwszą Partią Nowej Zelandii (populistyczna partia, opowiadająca się wprost przeciwko imigracji, co może być boleśnie odczute poprzez dane odnośnie do wzrostu gospodarczego, o czym pisałem wyżej). Rządy koalicyjne w Nowej Zelandii nie są jednak czymś nowym, a sytuacja ta ma miejsce regularnie od 21 lat.

Sprawdź Profesjonalny Research InsiderFX - Waluty, Surowce, Akcje

Obecnie luka między dwiema, walczącymi o zwycięstwo w wyborach partiami wynosi zaledwie 7pp. Biorąc pod uwagę, że do wyborów jeszcze niemalże miesiąc, każde nowe sondaże mogą mieć spory wpływ na to, jak będą radzić sobie nowozelandzkie aktywa. Na koniec dodajmy, że pomimo dość konserwatywnego podejścia ze strony obecnego premiera Billa Englisha, potrafił on wyciągnąć gospodarkę z kryzysu (w następstwie wybuchu kryzysu subprime w USA przed 10-laty), doprowadzając do sytuacji, kiedy nadwyżki budżetowe (większe lub mniejsze) stały się normą. Dlatego też brak zmian na scenie politycznej byłoby najprawdopodobniej korzystnym scenariuszem dla NZD.

Od strony analizy technicznej na rynku NZDUSD wciąż widać potencjał do kontynuacji spadków. Niemniej jednak wcześniej strona podażowa musi zmierzyć się z ważną strefą wsparcia zlokalizowaną w rejonie 0,7190. Poziom ten jest również wspierany przez zniesienie 50% ostatniej fali wzrostowej oraz spadkową linię trendową. Tym samym przebicie tego pułapu na interwale tygodniowym byłoby mocnym sygnałem do wznowienia trendy niedźwiedzia.

Kolejnym celem może być okolica 0,7100 oraz 0,6850, gdzie mieście się kluczowy poziom długoterminowego wsparcia. Mając na uwadze słabsze dane z nowozelandzkiej gospodarki, obniżone projekcje odnośnie do PKB i nadwyżek budżetowych, a także nierozstrzygające sondaże przedwyborcze można sądzić, iż NZD znajdzie się pod presją podażową w kolejnych tygodniach.