Amerykańska waluta wydaje się pokazywać swoją siłą w niniejszym tygodniu po tym, jak notowała permanentne spadki na przestrzeni ostatnich miesięcy. Osobiście sugerowałem, że krótkoterminowa moc USD może pojawić się z uwagi na sytuację techniczną na indeksie dolara, zwłaszcza w korelacji do dolara kanadyjskiego, ale i również do innych walut z grupy surowcowej (AUD, NZD). Od tego czasu wszystkie ww. waluty traciły wobec USD dość wyraźnie, a pewna przestrzeń wydaje się wciąż pozostawać otwarta, choćby względem dolara nowozelandzkiego.

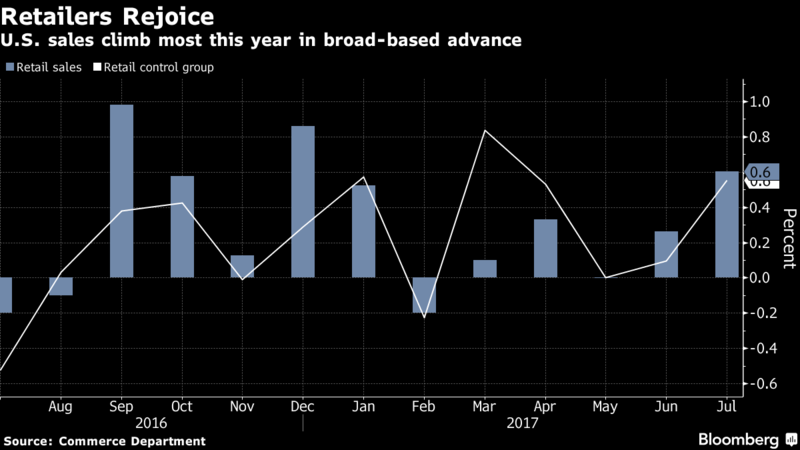

Lepsze dane makroekonomiczne również pomagają zielonej walucie. Po lekkim rozczarowaniu ostatnim raportem inflacyjnym, który został opublikowany w ubiegły piątek, ten tydzień przynosi poprawę nastrojów. Podczas wtorkowej sesji poznaliśmy trzy wyśmienite odczyty makro, zacznijmy od najważniejszego z nich, czyli sprzedaży detalicznej. W ujęciu miesięcznym odnotowaliśmy w lipcu wzrost 0,6%, co zdecydowanie przewyższyło konsensus równy 0,3%. Bazowa sprzedaż, która wyklucza sprzedaż aut oraz paliw wzrosła 0,5% m/m, także bijąc oczekiwania.

Poza kapitalnym odczytem za lipiec, otrzymaliśmy również wzrostową rewizję dla danych za poprzednie dwa miesiące co ukazuje, iż dobra sytuacja na rynku pracy, ograniczona inflacja oraz wciąż niskie koszty pieniądza na rynku poprawiają siłę nabywczą konsumentów. Mając na uwadze fakt, że amerykański wzrost gospodarczy składa się aż z 70% z konsumpcji, wyższa sprzedaż dobrze wróży odczytowi PKB za trzeci kwartał.

W jakie aktywa inwestować w danym czasie?

Dodatkowo trzeba podkreślić, że sprzedaż w tzw. grupie kontrolnej wzrosłą 0,6% m/m, co nastąpiło po wzroście o 0,1% m/m w czerwcu. Figura ta jest tym ważniejsza, gdyż brana jest pod uwagę w bezpośrednich kalkulacjach produktu krajowego brutto. Wyklucza ona również takie kategorie jak usługi spożywcze, sprzedaż aut, sprzedaż materiałów budowlanych czy paliw na stacjach. Pod tym względem był to najwyższy odczyt od marca bieżącego roku. Jeśli kolejne dwa miesiące okażą się również korzystne, wówczas PKB za cały trzeci kwartał może zdecydowanie zyskać na sile.

Patrząc na szczegóły lipcowego raportu można zauważyć, że w 10 z 13 kategorii odnotowano wzrosty. Najbardziej na plus przyczyniły się wielkości związane ze sprzedażą aut oraz części motoryzacyjnych, a także materiały budowlane. Pierwsza z wymienionych kategorii sugeruje, że mimo spowolnienie w sprzedaży aut w całych Stanach Zjednoczonych w ostatnim czasie, sytuacja nie jest aż tak dramatyczna. Co więcej, koniunktura napędzana jest obecnie bardziej przez sprzedaż lekki samochodów ciężarowych, aniżeli zwykłych “osobówek”. Summa summarum, jest to wciąż sygnał, iż amerykańscy konsumenci wciąż kupują samochody, choć w mniejszym stopniu w porównaniu do tempa produkcji.

Z kolei w kwestii wzmożonych wydatków na materiały budowlane, na plus wskazuje cały rynek nieruchomości. Pomimo obaw o jego spowolnienie z racji rosnących, rynkowych stóp procentowych, tamtejsza sytuacja pozostaje w dużej mierze solidna. Pod tym względem warto patrzeć na kolejne dane z rynku nieruchomości, jakie poznamy już dzisiaj. Warto również zaznaczyć, że pomimo wyższych stóp procentowych, rentowności obligacji pozostają niewiele zmienione, poza tym ostatnia deprecjacja USD złagodziła warunki finansowania.

Carney osłabia GBP. Co dalej z brytyjską polityką monetarną?

Prócz sprzedaży detalicznej otrzymaliśmy odczyt zapasów sektora prywatnego, które wzrosły 0,5% m/m w czerwcu. Choć jest to figura jeszcze za poprzedni kwartał, to i tak może ona sugerować lepsze odczyty w kolejnych miesiącach. Z drugiej strony trzeba pamiętać, że wzrost gospodarczy napędzany od strony zapasów (odłożona w czasie konsumpcja) nie jest specjalnie pokrzepiający. Zdecydowanie najlepszą sytuację mamy wówczas, kiedy za wzrost odpowiedzialna jest konsumpcja oraz inwestycje sektora prywatnego.

W kwestii raportu o zapasach warto wskazać na pewien czynnik, mogący mieć wpływ na sytuację gospodarczą w kolejnych kwartałach, mowa o stosunku poziomu zapasów w gospodarce (nadmiernej produkcji przedsiębiorstw) w stosunku do sprzedaży. Może on być porównany do wskaźnika obrotu zapasami w przypadku analizy konkretnej spółki, sugerując jak bardzo rośnie produkcji w stosunku do całkowitej sprzedaży. W czerwcu odnotowano wzrost tego wskaźnika do 1,38.

Sprawdź Profesjonalny Research InsiderFX - Waluty, Surowce, Akcje

Pomimo zwyżki nie wydaje się jednak, że może to mieć większe konsekwencje dla gospodarki, przynajmniej na tym etapie. Zaznaczyć należy fakt, że na przestrzeni ostatnich miesięcy miernik ten obniżył swoją wartość, tym samym można rzecz, iż podwyżki nominalnych stóp procentowych przez FED nie miały póki co większego znaczenia na sprzedaż firm (albo redukowały one produkcję, ale zwiększały sprzedaż). Zatem pozostajemy wciąż w bezpiecznej odległości od poziomów, mogących wskazywać kłopoty z popytem wewnętrznym.

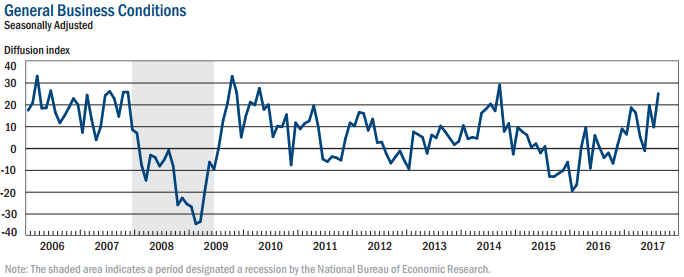

Na koniec wspomnę o z pozoru mało znaczącym indeksie, obrazującym kondycję sektora przemysłowego w nowojorskim stanie. Indeks ten jest godny odnotowania z uwagi na fakt, iż pokazał wzrost aż do 25,2 z 9,8 wobec prognozy na poziomie 10, co czyni sierpniowy odczyt najlepszym od września 2014 roku. Indeksy oceniające 6-miesięczną perspektywę sugerują, że tamtejsze przedsiębiorstwa pozostają optymistyczni wraz z oczekiwanym dalszym, umiarkowanym wzroście zatrudnienia, choć średnia długość tygodnia pracy ma spaść – może to sugerować coraz lepszą, jakościową sytuację na rynku pracy, co jest korzystnym czynnikiem, choć rzuca cieć na poprawę produktywności.

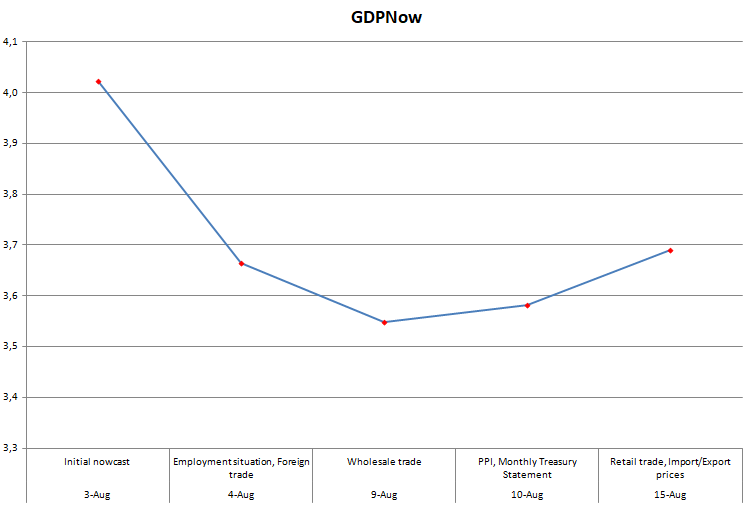

W rezultacie lepszych danych makro model PKB tworzony przez oddział FED z Atlanty zrewidował w górę swoją predykcję PKB za Q3 w USA z 3,5% do 3,7%. Należy zauważyć, że od początku nowej estymacji (początek sierpnia) jest to najwyraźniejsza rewizja w górę. Wcześniej in minus rozczarowały dane o bilansie handlowym, sprzedaży hurtowej. Co ciekawe, pomimo słabszej inflacji PPI oraz CPI model GDPNow nie pokazał większego cofnięcia. Warto śledzić w kolejnych tygodniach ten miernik, gdyż jest on dobrym prekursorem oficjalnych danych rządowych.

Patrząc na tygodniowy wykres indeksu dolara w dalszym ciągu podtrzymuje swoje zdanie, iż możemy oczekiwać krótkoterminowej korekty wzrostowej w kierunku 96. Do momentu, kiedy 92,5 stanowi wsparcie dla kupujących wydaje się, iż jest to najbardziej prawdopodobny scenariusz. W dodatku przed dwoma tygodniami otrzymaliśmy kolejną popytową świeczkę, która mogłaby zwiastować szansę na odbicie. Z drugiej strony, ewentualne trwałe przełamanie 92,5 mogłoby otworzyć drogę do kolejnej, pokaźnej fali spadkowej USD.

Mając na uwadze poszczególne pary walutowe wciąż bardzo korzystnie zdaje się wyglądać USDJPY pod kątem kontynuacji wzrostów. Cena zdołała wybronić ważne wsparcie w rejonie 109,3, po czym nastąpił wyraźny wzrost. Aktualnie celem dla kupujących mogą być rejony najbliższej strefy podażowej w pobliżu 112. Niemniej jednak ruch w kierunku 114,3 nie może być również wykluczony. Na tym poziomie prawdopodobne są większe problemy strony popytowej.